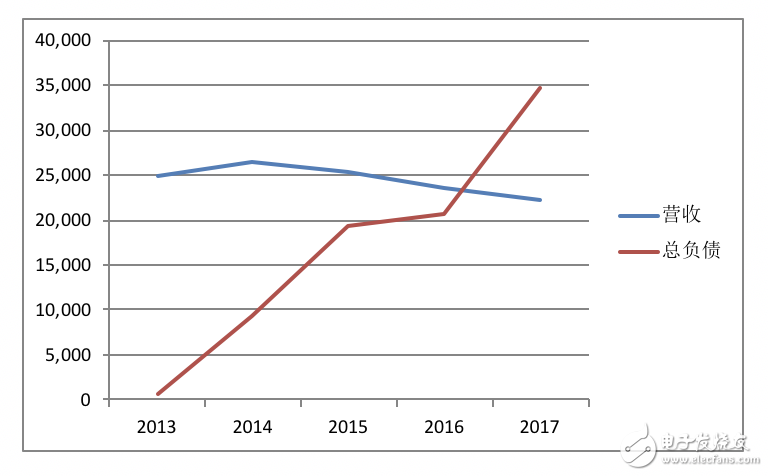

纵观高通5年的复合增长率,营收下滑2%,净利下降18%,经营现金流下降12%,负债上升30%。净利率从2013年的28%下降至2017年的11%。2017年是YoY下降幅度最大的一年,也面临相当大的财务问题。

高通2017年业务盈利能力下降的同时,大幅举债,进行NXP的并购,同时发送大量的现金股利,导致企业的现金流极为紧张,负债率急剧上升。总负债超过年度营收,流动负债超过经营现金流2倍,长期负债大幅上升导致利息支付成本极高,主要靠融资以及处理一些金融资产来获取大量的现金。

以下是关于高通详细的财报分析:

1.基本分析

A.高通营收来源主要是QCT(主要为骁龙系列SoC),净利来源主要是QTL业务(技术授权)。QCT的EBT 利润仅有17%。

高通2017年营收约230亿美金,其中QCT业务营收165亿美金,占总营收的72%,税前净利率仅有17%;QTL业务营收64亿,占总业务的28%,税前净利率高达80%。

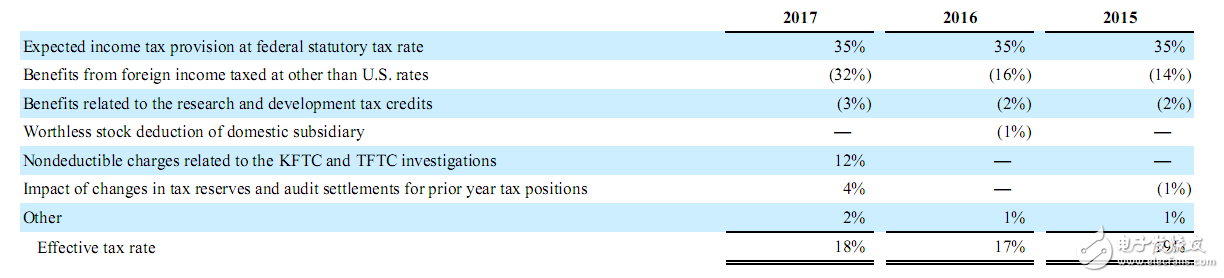

B.毛利56%,整体的税前净利率近35%,税后净利率仅有11%。税费成本对最终净利润率的影响受美国税改利好,2017年税率18%,2018年将会降低到6%左右,有助于提高净利。2017年税后净利25亿美金。

C.营收增长包括RFFE以及connectivity产品,以及高端产品的营收增长(幅度大于平均ASP下降)。RFFE营收6.7亿美金,占QCT业务的4%;connectivity产品营收近5亿,主要来源于工业领域的增长,而非传统手机领域的增长。

D.MSM以及对应的RF收发芯片,电源管理芯片产品营收下降,主要由于来自苹果的营收份额下滑所致。但在中国OEM的市场份额有所提高。苹果和三星各自贡献了高通约10%的营收,OPPO和ViVO加起来目前也贡献了高通超过10%的营收。手机出货量的下滑,将对QCT和QTL的专利授权业务造成双重负面影响。

3月份vivo X21与OPPO R15都已经正式亮相了,这两款手机作为OV年度旗舰机型,充当着新一轮销量的重担,均选择了骁龙660。小米mix2s则采用了骁龙845,预计这几款手机将成为市场爆款机型,参考过去销量来看,很容易冲击千万级别的销量。

OPPO是这两年新窜出的中国手机品牌厂,前年出货量顺利超过8,000万支之后,去年正式攻上1亿支大关、达1.118亿支,居全球第四,是继三星、苹果、华为之后,第四家年出货量超过1亿支的手机厂。对手机芯片厂来说,苹果、三星、华为等前三大厂的手机芯片自制率高,第三方供应商的空间被压缩,因此OPPO、小米、vivo等三大客户反而才是最重要的客户,他们对高通营收贡献比例预计也将越来越高。高通新任总裁阿蒙近两日甚至还亲至OPPO位于深圳的总部拜会。

2.现金流概况

A.现金及等价物,有价证券约386亿美金,加上发债融资近110亿美金。以目前440亿美金的收购价格,高通的现金流非常紧张。

主要的增减如下表:

上表可看出,发债融资金额占比较高。其中反应企业核心盈利能力的运营现金流仅47亿美金,比2016年降低了近37%。主要由于黑莓诉讼费用和KFTC的罚款支出总共约18亿美金,以及未收到苹果的权利金费用。

B.日常运营支出方面,2017年的研发支出55亿,GA支出27亿,加上资本支出近7亿,年支出近90亿。

尚未记录在报表里的未来支出如下表,还包括2018年-2022年支出预计超过177亿美金,主要是长期负债及购买存货的支出。2018年购买存货支出高达35亿美金,2019-2022年分别为 $846 million , $286 million , $72 million and $27 million。每年平均有19亿美金用于偿还长期负债。2021年-2022年支出相对较低,年均仅11亿美金,仅为2018年的18%。

综合以上项目,我们粗略估算2018年最保守的常用日常支出为98亿美金(未包括一些可能的罚款)。

3.负债大幅上升,主要靠投资及筹集现金来支应。

长期负债和短期负债均大幅增加,2017年总负债超过了营收,负债率高达156%。

高通因为收购NXP而大量举债,长期负债2017年同比增长94%,从2016年的100亿增加到2017年的193亿。

长期负债增加导致利息成本升高。从如下数据可以看出,利息保障倍数从2015年的63降低到2017年的7,大幅下降了9倍。导致企业利息支付成本太高,同时利润下滑,导致目前安全边际不高。

流动负债2017年比2016年增加50%,从73亿增长到109亿。而经营现金流仅有47亿左右(即便加上罚款18亿,也远低于短期负债金额)。

高通流动比率维持在3左右,但检视其2017年流动资产里,现金及等价物占比高达80%,该项增加的主要来源是投资现金流。

经营现金流支付流动负债的能力逐年下降,从2013年1.7大幅下降到0.4,代表到2017年该公司的经营现金已不足以支付流动负债,主要靠投资的收益来补足现金部分。

投资现金流和筹资现金流分析如下:

2017年之前,高通的投资现金流都为负,而2017年猛增加至184亿,并非为主营业务所得,而是处理了一些金融资产(Proceeds from sales and maturities of available-for-sale securities),造成投资现金流的的大幅增加。

股票率及股票回购

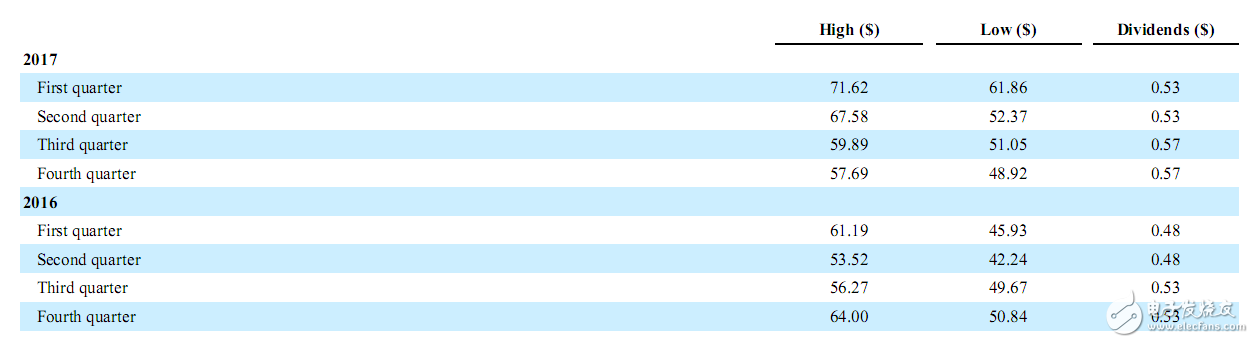

2017年净利比2016年下降57%,经营现金流下降37%,以及准备收购NXP的同时,仍然发送大量的股利,金额高达近33亿,甚至超过当年净利,每股现金股息也达到新高。

高通发送大量现金股利提高其股息率,虽然提升了其股票价值,但实际获利能力正在下降。

同时股票回购金额13亿美金,为近5年来最低。2015年大量回购股票为达112亿美金,2016年40亿美金。

电子发烧友App

电子发烧友App

评论