电子发烧友网讯:来到2012年,第一季度已经悄然溜走。全球经济依旧起伏不定,半导体业也受其影响紧随着起伏波动不休。全球半导体业依旧遵循着大鱼吃小鱼的规则,各大半导体厂商纷纷祭出并购杀手锏,期间原因不一,或经营不善,精简机构,或以此进军新兴技术市场,开辟新型产品线,或加强传统产品技术支持,或扩大全球客户群体,以期产生协同规模效应等等。我们如何拨开这业界及厂商种种动作迷雾,找到最本质的答案?电子发烧友网将用数字为你整合解读2012年全球知名半导体厂商一季度财报,以期为您对整个半导体产业最新发展动态提供有益参考。

一、英特尔

2012年4月18日,北京——英特尔公司今天公布第一季度收入达129亿美元,运营收入为38亿美元,净收入为27亿美元,每股收益为53美分。公司实现约30亿美元的运营现金流,发放的股息为10亿美元,并用15亿美元回购普通股。

英特尔公司总裁兼首席执行官保罗·欧德宁表示:“第一季度是一个坚实的开端,预示着英特尔将实现又一个增长年。第二季度,第一款基于英特尔芯片的智能手机将投放市场,基于22纳米三栅极技术的产品将大规模出货,我们还将加速推出最佳的服务器产品,这些都将为2012年及以后的增长打下夯实的基础。”

业务展望

英特尔的业务展望不包括4月17日后可能完成的任何合并、收购、资产剥离或其它业务整合所带来的潜在影响。

2012年第二季度(基于公认会计准则,除非另有说明)

·收入:136亿美元,上下浮动5亿美元。

·毛利率:基于公认会计准则为62%,基于非公认会计准则为63%(不包括与收购相关的无形资产摊销),均上下浮动2个百分点。

·研发、管理与行政支出:约46亿美元。

·与收购相关的无形资产摊销:约8,000万美元。

·证券投资、利息及其它:亏损约2,000万美元。

·折旧:约16亿美元。

2012年全年(基于公认会计准则,除非另有说明)

·毛利率:基于公认会计准则为64%,基于非公认会计准则为65%(不包括与收购相关的无形资产摊销),均上下浮动几个百分点,与之前预期保持不变。

·支出(研发、管理与行政):183亿美元,上下浮动 2亿美元,与之前预期保持不变。

·与收购相关的无形资产摊销:约3亿美元,与之前预期保持不变。

·折旧:64亿美元,上下浮动1亿美元,比之前预期低1亿美元。

·税率:约 28%, 低于之前29%的预期。

·全年资本支出:125亿美元,上下浮动4亿美元,与之前预期保持不变。

业务展望状况

英特尔业务展望公布在intc.com,并可能在与投资商及其他人士的公开或私下会晤时会重申此业务展望。除非另有说明,该业务展望将在6月15日交易结束之前有效;但是关于与收购相关的无形资产摊销、证券投资、利息和其他损益以及税率的业务展望将仅在4月24日交易结束之前有效。从6月15日交易结束到发布公司第二季度收入报告(预计在7月17日发布)期间,英特尔将进入“缄默期”。在缄默期内,公司新闻稿以及 SEC 档案中公布的业务展望和其他前瞻性陈述将被视为历史信息,并仅作为缄默期前期信息,英特尔公司将不再对其进行更新。

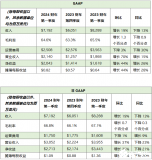

公认会计准则(GAAP)财务数据比较

非公认会计准则(Non-GAAP)财务数据比较

第一季度重要财务信息(基于公认会计准则)

·PC 客户端事业部收入为 85亿美元,环比下降7%。

·数据中心事业部收入为25亿美元,环比下降10%。

·其他英特尔架构事业部收入为11亿美元,环比下降2%。

·2012 年第一季度包括来自去年收购的迈克菲公司和英飞凌无线解决方案业务贡献的9.35亿美元的完整财务季度收入。

·2012年第一季度共有13周,与之相比2011年第一季度共有14周。

二、三星

利润翻倍!三星公布2012第一季度财报

4月28日三星电子于近日公布了其2012财年第一季度财报,数据显示,三星在今年第一财季的运营利润达到5.85万亿韩元,约合51.5亿美元,相比去年同期的2.95万亿韩元增长了98%。其中,三星电子的手机业务利润达到了4.27万亿韩元,占总利润的73%。

分析师指出,取得这一成绩主要是由于Galaxy S系列和Galaxy Note等产品的销售情况良好。除此之外,三星本季度在电视方面的利润也十分可观。

业内人士分析,由于三星的Galaxy系列和苹果iPhone

4S在去年受到了消费者的欢迎,使得这两家公司在去年高端智能手机市场的份额总和高达90%。而随着Galaxy S III和新一代iPhone的发布,今年的高端手机市场还将是这两家公司的天下。

三、AMD

2012年AMD第一季度财报营收15.9亿美元

AMD(NYSE: AMD)今天宣布2012年第一季度营业额为15.9亿美元、净亏损为5.9亿美元或每股0.80美元、经营亏损为5.8亿美元、净收入为9200万美元或每股0.12美元、经营收入为1.38亿美元,这一业绩表现超出华尔街预期。

AMD总裁兼首席执行官Rory Read说:“不断提升的执行力使我们在季节性淡季的第一季度实现了超出市场预期的业绩。AMD第一季度业绩表现良好,我们继续专注于我们的执行力、交付创新产品,以期达到良好的现金流和收入增长。我们建立了完整的、自上而下的新APU产品的交付流程,与制造商合作伙伴的不断紧密合作提供了充足的产品供应,这一切都让我们能够在竞争中胜出并实现增长。”

非GAAP 财务报告

季度总结

*计算解决方案部门收入环比下降8%,同比持平。环比下降的原因是客户业务季节性萎缩。

·AMD 发布并开始供应其最重要的笔记本平台“Brazos”的后续产品,“Brazos”是AMD有史以来最畅销的平台。新的重要笔记本平台代号为“Brazos 2.0”,能够提供更好的性能、更长的电池续航能力和许多新的功能。基于“Brazos 2.0”的系统预计在第二季度上市。

·AMD推出第二代A系列 APU(代号“Trinity”)的量产版本。“Trinity”的每瓦性能比是AMD目前的A系列APU的两倍。配备“Trinity”的系统将具有杰出的娱乐和游戏性,以及更强的电池续航能力。

·Dell、Tyan、MSI和 Fujitsu都是推出基于 AMD Opteron™ 3200 处理器系统的合作伙伴,面向需要以台式机价格获得企业级可靠性的客户。与竞品相比,AMD新的服务器平台具有更高的性价比和更低的每核心能耗。

·加拿大领先电信供应商 Telus 选择AMD Opteron 6200 系列处理器支持其最新产品——TELUS AgilIT 虚拟私有云。

·AMD 宣布推出两项具有里程碑意义的异构运算,两种运算均旨在增强用户体验、扶植软件开发。AMD 宣布通过AMD Ventures向 Nuvixa 公司投资,该公司是手势视频通讯与演示解决方案的开发商;第一座AMD Fusion Center of Innovation(AMD Fusion 创新中心)在伊利诺伊大学厄本那—香槟分校落成。

GPU 收入在季节性下降的季度中有所上升,这是由于桌面电脑 GPU 平均渠道销售价格上升,但是被游戏机使用费收入的季度性下降部分抵消。

·三个月内,AMD 的新一代28纳米AMD RadeonTM HD 7000 系列桌面电脑GPU在全球全线上市,取得了具有重要里程碑意义的进展。除了AMD Radeon HD 7950 系列 GPU 以外,AMD 还推出了首款突破 1 GHz 大关的显卡:AMD Radeon HD 7770 GPU。AMD 还针对职业游戏玩家推出了带有2G GDDR5 内存的AMD Radeon HD 7800 系列 GPU。

*公司

·AMD 收购高效率、高带宽微型服务器先锋企业 SeaMicro 公司。本次收购加快了该公司交付破坏性服务器技术的战略,并使 AMD 得以扩展其现有服务器供应系列,从而向客户和合作伙伴提供低功率、低成本、高带宽的服务器解决方案。

当前展望

AMD 的展望声明以当前期望为基础。下面的陈述是前瞻性的,实际结果可能会因市场条件以及在下面“警示性声明”中所列因素而有实质性不同。

AMD预计其营业额在2012年第二季度将环比增长3%,正负误差3%。

有关AMD业绩及展望的更多详细内容,请看发布在quarterlyearnings.amd.com上的首席财务官所做评论。

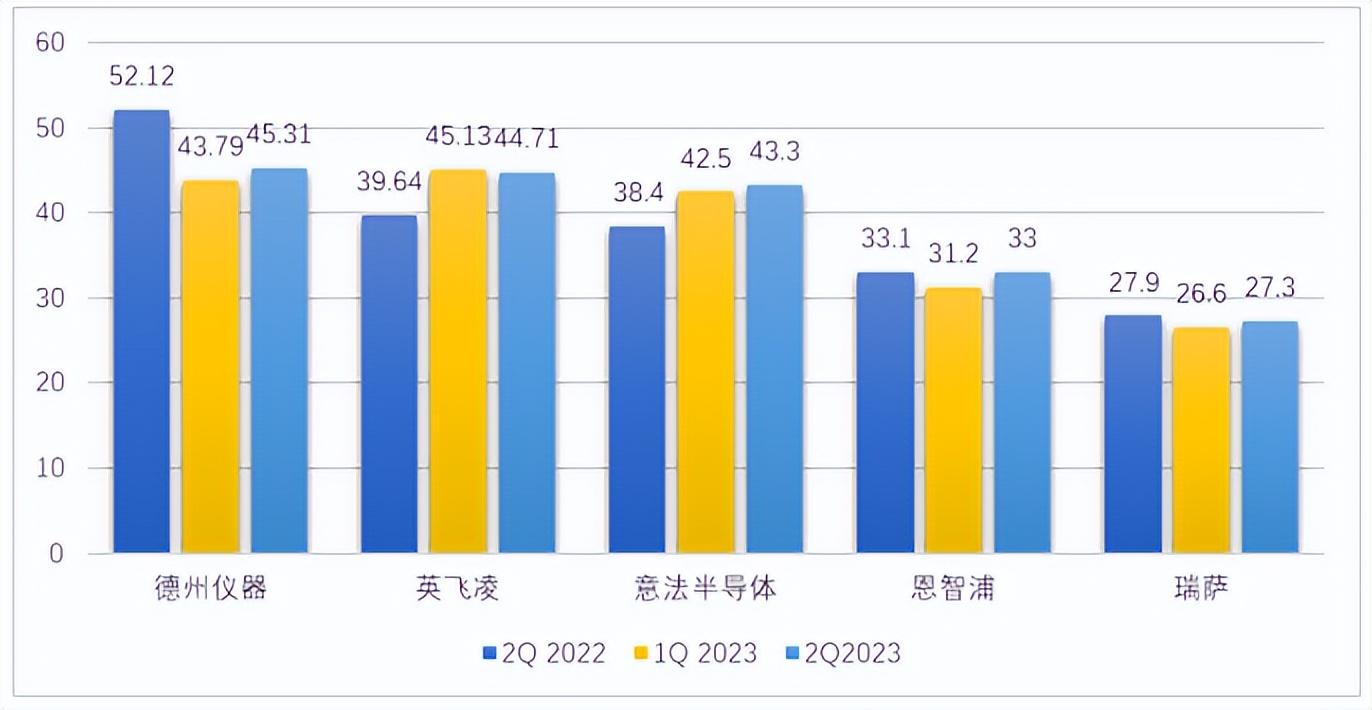

四、德州仪器

德州仪器第一季净利2.65亿美元 同比下滑60%

北京时间4月24日消息,据国外媒体报道,德州仪器周一发布了2012年第一季度财报。财报显示,德州仪器第一季度营收为31.21亿美元,比去年同期的33.92亿美元下滑8%;第一季度净利润为2.65亿美元,比去年同期的6.66亿美元下滑60%。

在截至3月31日的第一季度,德州仪器的净利润为2.65亿美元,每股收益22美分。这一业绩同比有较大幅度下滑,2011年第一季度,德州仪器的净利润为6.66亿美元,每股收益55美分。德州仪器第一季度运营利润为3.97亿美元,比去年同期的9.08亿美元下滑56%。德州仪器第一季度营收为31.21亿美元,比去年同期的33.92亿美元下滑8%。

不包括收购产生的1.74亿美元相关支出(不按照美国通用会计准则),德州仪器第一季度每股收益为32美分。德州仪器第一季度业绩超过了市场预期。汤姆森财经调查显示,分析师此前预计德州仪器第一季度每股收益为29美分,营收为30.6亿美元。今年1月,

2012年第一季度营收为30.2亿美元到32.8亿美元。德州仪器预计第一季度每股收益为0.16美元到0.24美元。德州仪器第一季度共获得32.4亿美元的订单,比去年同期减少9%,比上一季度增加13%。德州仪器在第一季度动用3.0亿美元回购了公司910万股普通股,并支付了1.95亿美元的股票分红。德州仪器第一季度还动用3.0亿美元偿付了公司的商业票据债务。

2012年第一季度,德州仪器模拟产品营收为16.86亿美元,比去年同期的15.36亿美元增加10%,运营利润为3.35亿美元,比去年同期的4.18亿美元下滑20%;嵌入式处理产品营收为4.73亿美元,比去年同期的5.33亿美元下滑11%,运营利润为3600万美元,比去年同期的1.02亿美元下滑65%;无线产品营收为3.73亿美元,比去年同期的6.58亿美元下滑43%,运营亏损为2500万美元,去年同期运营利润为1.41亿美元;其他产品营收为5.89亿美元,比去年同期的6.65亿美元下滑11%,运营利润为5100万美元,比去年同期的2.47亿美元下滑79%。

德州仪器预计,2012年第二季度营收为32.2亿美元到34.8亿美元。德州仪器预计第二季度每股收益为0.30美元到0.38美元。汤姆森财经调查显示,分析师预计德州仪器第四季度每股收益为40美分,营收为32.9亿美元。

德州仪器股价周一在纽交所常规交易中报收于31.89美元,较上一交易日下跌0.58美元,跌幅为1.79%。在随后的盘后交易中,德州仪器股价上涨1.25美元,涨幅为3.92%,报收于33.14美元。在过去的52周中,德州仪器股价最低为24.34美元,最高为35.98美元。

解读德州仪器业绩下滑原因

我们可以认为,无线与嵌入式是TI业绩下滑的最大因素。TI官方给出了每个部门业绩变化的原因,详情如下:

模拟(包括大批量模拟和逻辑,电源管理,高性能模拟及SVA业务部)

与去年同期相比,收入增加主要源于收购NS,增加了SVA部门。但大批量模拟和逻辑,电源管理,高性能模拟等产品线均有下滑。

与上季度相比,大批量模拟和逻辑产品线营收下滑,约等于SVA部门的增幅,电源管理及高性能模拟产品线持平。

同比营业利润下滑主要是并入SVA部门所带来的营业费用的增加,环比相比下滑主要是毛利率的降低。

嵌入式处理(包括通用型DSP、MCU,通信基础设施用DSP及车用嵌入式处理器等)

同比收入下滑主要源于通信基础设施用及通用型嵌入式处理器营收下滑,而车用处理器市场增长。

环比收入增长主要是因为车用及通信基础设施用产品的增长,通用型产品持平。

无线(包括OMAP应用处理器、互连产品及基带)

同比下滑源于基带产品和互连产品的下滑,OMAP上升。

环比则三条产品线都有所下降,其中最主要为基带。

五、台积电

台积电 2012 年第一季度财报显示,营收增长净利有所下滑

台积电 2012 年度第一季财报终于出炉了,营收达到 1,055.1 亿元新台币「约合 36 亿美元」,虽然有所增长,但是幅度不大,同比增长为 0.1%;利润上来看有所下滑,当期实现净利润 334.7 亿元新台币「约合 11.4 亿美元」,和去年第一季度的 362.8 亿元新台币净利润相较而言,同比下降 7.7%。当然还有一个好的迹象,去年第四季度,全球经济低迷,很多大厂对芯片量的需求并没有那么旺盛;而从第一季度的表现来看,芯片需求开始温和回升,并且乐观预估第二季度财报会有更多增长表现。

同时台积电提到,28nm 的制程原先的供不应求不是因为良品率的问题,而是强劲需求超出预期。从财报上看,28nm 制程芯片收入约占总收入的 5%;台积电表示会加大对 28nm 制程的投资,预期到年底将其所占的营收比例提到 20%。对消费者来说,28nm 如果供应量提不上去,相应的智能手机芯片厂商,如英伟达、高通和德州仪器等就需付出比较高的成本拿到,而最终用户买到的产品也会贵。所以我们希望台积电在本身复苏的同时,也能够给消费者带来一些好处。

六、意法半导体

意法半导体(ST)公布2012年第一季度财报

- 第一季度净收入20.2亿美元

- 第一季度自由现金流量增至9800万美元*

- 2012年现金分红每股0.40美元,与2011年持平

意法半导体(STMicroelectronics,简称ST)公布截至2012年3月31日的第一季度财报。

第一季度净收入降至20.2亿美元,环比降幅8%;受晶圆厂产能利用率不足而发生的预期内产能不饱和支出以及一项仲裁判决引起的计划外一次性支出双重影响,毛利率降至29.6%。

公司总裁兼首席执行官Carlo Bozotti表示:“意法半导体全资业务第一季度环比降幅3%,但在汽车产品和模拟、MEMS及微控制器两大产品事业部的销售收入均增长的拉动下,该季表现仍好于去年同期。”

“无线业务的亏损再次对我们的季度表现构成巨大压力。不过,ST-Ericsson已公布了新的战略方针,调整了业务模式,制订了2012年的重要目标,在迈向市场领导者的目标和提高财务表现的过程中,努力争取大幅降低运营成本。”

“总体上看,第一季度公司所有业务基本符合我们的预期,净收入接近我们在上一季度的前景预测目标的中间值。同样,由于我们持续专注库存管理,第一季度毛利率变化没有超出预期,产能不饱和支出和因一项仲裁判决产生的计划外一次性支出把第一季度毛利率降低大约600个基点。因为实施降低库存和谨慎资本管理措施,本季度自由现金流环比增加,财务状况提高到12.7亿美元。”

2012年第一季度回顾

意法半导体2102年第一季度收入环比降低8.0%,与我们的预期相符。意法半导体全资业务环比降幅3%,好于去年同期水平,而无线产品部收入降幅达29%。欧洲、中东和非洲(EMEA)地区以8.9%的增幅领先于其它地区,而美洲地区市场降幅4.5%,日本及韩国区降幅8.8%,大中国区与南亚区降幅16.7%。

意法半导体于今年年4月被根据国际商会(International Chamber of Commerce, ICC)规则成立的仲裁庭裁定须支付恩智浦半导体(NXP Semiconductors, NXP)约5900万美元赔偿金,导致意法半导体产品销售成本上升,受此影响,第一季度原本32.2%的毛利率一次性下降260个基点。此外,因为降低库存计划而导致产能不饱和支出7100万美元,再加上因为产能利用率低和产品组合不理想导致制造业绩严重恶化,两大因素对第一季度毛利率构成极大的负面影响。

销售管理支出(SC&A)和研发经费(R&D)两项合并总计9.43亿美元,上个季度为8.94亿美元,支出增加的主要原因是季节性增长和上一季度商业活动的减少。2012年第一季度营业支出合并占销售收入的46.8%,上一季度占40.8%。

不含仲裁判决产生的一次性支出,2012年第一季度归属意法半导体的资产减值支出、重组支出和一次性支出前营业利润率为-6.5%,上个季度则接近收支平衡点,营业利润率降低的主要原因是ST-Ericsson的亏损增加。

2012年第一季度,归属意法半导体的非控制权益的亏损为1.59亿美元,非控制权益列在意法半导体的合并损益表的营业结果项下,反映在合资企业中拥有50%股份,该金额已合并到意法半导体的财务结果内。2011年第四季度,归属于意法半导体的非控制权益的亏损为1.99亿美元。

第一季度净亏损1.76亿美元,每股净亏损0.20美元,上个季度每股摊薄净亏损0.01美元,去年同期每股摊薄净收益0.19美元。调账后,扣除相关税收,不包含资产减值支出、重组支出和仲裁判决产生的一次性支出,第一季度非美国GAAP每股摊薄净亏损0.14美元,上个季度每股摊薄净亏损0.01美元,去年同期每股摊薄净收益0.20美元。

2012年第一季度公司有效平均汇率约为1.33美元对1.00欧元,2011年第四季度为1.36美元对1.00欧元,2011年第一季度为1.33美元对1.00欧元。

从环比看,计算机与汽车电子领先于所有市场,增长幅度均达到2%。工业及其它与上个季度持平,而消费电子和电信出现不同程度的下降,降幅分别达到4%和25%。经销商降幅1%。

2012年第一季度各事业部净收入和营业利润

从2012年1月1日起,意法半导体把汽车、消费性电子、计算机以及点信基础设施(ACCI)事业部分成不同产品部门,包括汽车产品部(Automotive Product Group, APG)和数字娱乐事业部 (Digital)。数字娱乐事业部包括数字融合部(Digital Convergence Group, DCG”)和影像、BiCMOS ASIC及硅光电产品部(Imaging, BiCMOS ASIC and Silicon Photonics Group, IBP)。

(a) “无线”项目包括ST-Ericsson合资企业的销售额和营业利润,这两项数据合并到公司的收入和营业利润项目内,以及其它的与无线业务相关的影响营业利润的项目内。

(b)其它项中的净收入包括子系统和封装服务的销售收入和其它收入。

(c)“其它”项中的利润(亏损)包括闲置产能支出、减值准备金、重组支出和其它的相关的工厂关闭费用、开办费以及其它的未分配支出,如战略计划或特殊的研发项目、某些总公司的营业支出、专利费、专利索赔和诉讼费,以及其它的不能分配给产品部门的费用,以及子系统和其它产品部的运营业利润或亏损。“其它”包括2012年第一季度的7100万美元、2011年第四季度的9900万美元和2011年第一季度的200万美元的产能闲置支出;2012年第一季度的1800万美元、2011年第四季度的900万美元和2011年第一季度的2400万美元的资产减值支出、重组支出以及其它的工厂关闭费用。

汽车产品事业部 (Automotive Product Group, APG)第一季度净收入环比增长2%,主要原因是市场份占有率增加和美日汽车市场好转。第一季度APG营业利润率为9.4%,而上个季度为10.5%。

受益于微控制器市场稳定复苏和产品组合不断扩大,模拟产品、MEMS及微控制器(Analog, MEMS and Microcontroller, AMM)产品事业部第一季度净收入环比增长1.5%。2012年第1季度AMM 营业利润率为13.1%,上个季度为15.5%。

2012年第1季度数字娱乐产品部净收入环比降低13.2%,主要原因是影像产品的收入受某些无线业务客户需求的影响而大幅降低,同时季节性原因也有一定程度的影响。2012年第一季度数字娱乐产品营业利润率为负11.2%,上个季度为正2.4%。

功率分立产品(PDP)第一季度收入环比降低8.2%,主要原因是一个无线客户的特殊情况以及市场需求疲软。2012年第一季度PDP营业利润率为负2.6%,主要原因是晶圆厂产能利用率低导致制造效率低下,上个季度为正6.4%。

2012年第一季度无线产品部净收入环比降低29%,主要原因是ST-Ericsson的一个主要客户的新产品销售量下滑,以及正常的季节性因素影响和ST-Ericsson传统产品销售量持续下滑。第一季度无线产品部营业亏损2.93亿美元,计入非控制权益后亏损1.35亿美元,上个季度无线产品部营业亏损2.11亿美元,计入非控制权益后亏损9300万美元。

现金流及资产负债表摘要

第一季度自由现金流9800万美元,而上个季度为4700万美元。

2012年第一季度资本支出1.25亿美元,而上一季度是7600万美元。

截至本季度末,库存总计15.1亿美元,减少2300万美元。

第一季度股东分红支出8800万美元。此外,公司还动用2.13亿美元赎回几乎所有的在外流通的2016年到期欧洲可转债。

意法半导体的财务状况继续保持稳健,调账后,包含拥有ST-Ericsson50%股权所承担的债务,截至2012年3月底,净现金状况为12.7亿美元;截至2011年12月31日净现金状况为11.7亿美元;截至2012年3月31日,意法半导体的现金及现金等价物、有价证券和限用现金总计22亿美元,总债务14亿美元。

本季度末总权益78.4亿美元,其中包括非控制权益。

2012年第1季度归属意法半导体的净资产收益率(RONA) 为负11.2%。

2012年第二季度业务前瞻

Bozotti先生表示:“虽然宏观经济不稳定因素还没有消失,但是我们认为第1季度销售额已经触底。第一季度期间所有产品的订单数量有逐渐增加的趋势。”

“基于当前的订单能见度,我们预计第二季度所有产品事业部都将迎来大规模增长,收入增长预计达7.5个百分点左右。随着创新产品上市和客户数量不断增加,我们预计2012年下半年MEMS和模拟产品收入高速增长,从而带动公司收入大规模增长。”

公司预计2012年第二季度收入环比增幅大约7.5%,上下浮动3个百分点。因此,第二季度毛利率预计为34.4%,上下浮动1.5个百分点,预计晶圆厂产能利用率和制造业绩均好于第一季度。

七、高通

高通2012年Q1营收增长40% 大客户苹果起重要作用

据国外媒体消息,芯片制造商高通(Qualcomm)日前发布了2012年第一季度财报。报告显示,高通公司第一季度营收较去年同期增长了40%,达到近47亿美元。与此同时利润也上升了20%,净利润14亿美元。

消息称,高通公司去年增长达到“历史高点”主要源于MSM手机芯片的销售,尤其是智能手机。高通CEO Paul Jacobs 对2012年持乐观态度,高通预计第二季度营收将再次增长19%至29%,MSM芯片出货量提高24%至31%,达到1.46亿至1.54亿。高通还预计,公司今年营收将达到187亿美元到197亿美元,增长25%至32。

Paul Jacobs表示:“我们一直在提高收入和盈利预期,我们广泛的授权合作伙伴关系和广泛的芯片组路线图将是未来的关键。”

虽然高通没有公布具体那个品牌客户的出货量,但据推测Apple iPhone 4S将是其中最大的客户。据了解,苹果是智能手机中第一家从高通拿到完全支持双模通信芯片的公司,同时支持CMDA和WCDMA两种运营商。苹果最新财报显示,iPhone 单季度出货量达到 3704 万台,占据智能手机出货量的头把交椅,比三星、HTC和其他的Android和Windows Phone更多更具代表性,不过其他品牌仍占据了很大的份额。

八、瑞萨电子

MCU龙头瑞萨上年度亏626亿日圆未公布财测

全球最大微控制器( MCU )厂商瑞萨电子(Renesas Electronics)9日于日股收盘后公布上年度(2011年度;2011年4月-2012年3月)财报:车用半导体需求虽于下半年度(2011年10月以后)呈现复苏,惟因PC以及液晶电视 / 游戏机等部份民生机器用半导体需求呈现大幅下滑局面,加上新兴国家市场对半导体需求也于下半年度陷入停滞,故合并营收年减22.4%至8,831.12亿日圆,合并营损额达567.50亿日圆(2010年度为营益145亿日圆),合并净损额达626亿日圆(2010年度为净损1,150亿日圆) 。据Thomson Reuters报导指出,分析师平均预估瑞萨上年度净损额料将为605亿日圆。

瑞萨表示,上年度半导体事业(包含MCU、类比 &电源控制晶片、系统单晶片(SoC)及其他类产品) 营收年减22.9%至7,860亿日圆。其中,MCU事业营收年减12.4%至3,363亿日圆;类比 &电源控制晶片事业营收衰退22.9%至2,438亿日圆;SoC事业营收衰退35.5%至2,012亿日圆;其他类产品营收衰退30.6 %至48亿日圆。

展望今年度(2012年度;2012年4月-2013年3月)业绩,瑞萨表示,当前半导体市况虽有部分已见改善迹象,惟整体市况仍旧严峻、前景持续不明,故有必要持续观察今后的半导体市况走向,因此暂缓公布今年度财测预估。

九、美光

美光公布新财报 亏损2.24亿美元

作为目前美国最后一家专门从事半导体制造的企业,美光日前公布了2012财年第二季度的财务报告。在3月1日截止的第二采集中,美光收入为20.67亿美元,同比下降8%,亏损2.24亿美元,折合每股23美分。而去年同期则为盈利7000万美元。

业绩摘要

第二财季美光净营收20.67亿美元,归属于股东的净亏损2.24亿美元合摊薄后每股亏损0.23美元;第一财季分别为净营收20.9亿美元、净亏损1.87亿美元合摊薄后每股亏损0.19美元;2011财年第二季度分别为净营收22.57亿美元、净利润7200万美元合摊薄后每股盈利0.07美元。

来自NAND闪存和DRAM内存的营收,环比小幅增长,主要是因销售量增长了20%,但平均售价下降。第二季度合并后的毛利润率从第一季度的15%下降到13%,主要由于无线市场的NOR闪存产品毛利润率下降。该季度NOR闪存产品销售收入占总净营收的11%。

第二财季的运营现金流为5.74亿美元,资本性支出为4.29亿美元。截至季度末,该公司现金和短期投资总额为21亿美元。

就在一个多月以前美光科技董事长兼首席执行官史蒂文·阿普尔顿在驾驶飞机时由于飞机坠毁不幸遇难。显然这个打击对美光来说是沉重的。而长时间以来的半导体价格走低也造成了美光目前的财报亏损。但随着日本半导体企业尔必达的倒闭,全球内存颗粒、闪存颗粒的价格已经开始逐步回升,相信在下一个财季到来之时美光的表现会重新稳定并开始盈利。

十、英飞凌

本季度营收为9.46亿欧元,低于上个季度的10.38亿欧元;

出色的增长速度和盈利能力:2011年,英飞凌的增长率达到14%,大大超过业界(不包括存储器和微处理器)3%的平均水平;

本季度总运营利润率为14.9%,基本达到走出经济低迷时期的目标;

不懈努力确保未来成功:依托2.94亿欧元的反周期投资,进入竞争激烈的300毫米晶圆制造领域;保持高额研发投资及销售费用;

丰厚的收益:本季度已动用资本回报率为27%;完全稀释股数减幅为1.0%;

2012财年第二季度展望:营收将持平或略微下降;总运营利润率将下滑1个百分点。

英飞凌科技股份公司近日公布了截止到2011年12月31日的2012财年第一季度年财务数据。

英飞凌科技股份公司首席执行官Peter Bauer表示:“在经济环境不佳的背景下,英飞凌仍然展现出强劲的盈利能力。我们将重心放在稳定性更高、盈利能力更强的业务上的策略开始凸显作用,公司较同业更高的销售额就是力证。为确保公司今后能够在能源效率、移动性与安全性市场实现盈利性增长,我们将继续投入,提升研发水平,改善客户关系,提高生产能力。”

英飞凌2012财年第一季度财务业绩回顾

英飞凌2012财年第一季度营收为9.46亿欧元,低于2011财年第四季度的10.38亿欧元,这主要缘于全球经济形势不明朗导致客户趋于谨慎。

本季度的总运营利润为1.41亿欧元,低于上个季度的1.95亿欧元。本季度的总运营利润率由上个季度的18.8%下降至14.9%,但与集团15%走出经济低迷时期的增长目标基本持平。总运营利润和总运营利润率的下滑主要缘于销售额降低。由于运营支出(尤其是研发支出)略低于预期和上个季度,公司本季度的总运营利润率略高于先前的预期水平。

英飞凌本季度的持续运营业务收入由上个季度的2.47亿欧元下降至1.04亿欧元。除总运营利润下降之外,继上个季度计入7,500万欧元的税项利益之后,本季度的持续运营业务收入中计入了2,000万欧元的税务费用。本季度,公司的持续运营业务基本和稀释每股收益分别从上个季度的0.23欧元和0.22欧元下降至0.10欧元。

英飞凌本季度的关停业务亏损从上个财年第四季度的1.22亿欧元大幅缩减至800万欧元。关停业务的基本和稀释每股亏损均从上个季度的0.11欧元缩减至0.01欧元。

本季度净收入为9,600万欧元,低于上个季度的1.25亿欧元。基本和稀释每股收益均为0.09欧元,而上个季度的基本和稀释每股收益分别为0.12欧元与0.11欧元。

英飞凌将投资定义为购置不动产、工厂和设备、无形资产以及研发资产所支付的费用的总额。公司2012财年第一季度的投资额为2.94亿欧元,高于上个季度的2.73亿欧元,占年度投资预算的三分之一左右。

本季度的折旧与摊销为9,700万欧元,与上个季度的9,800万欧元基本持平。尽管最近几个季度的高投资额推升了折旧额,但在2012财年第一季度,随着马来西亚库林工厂老旧设备的折旧期结束,这一因素得以有效抵消。

2012财年第一季度,英飞凌的持续运营业务自由现金流转负为-2.34亿欧元,远低于上个季度的9,700万欧元。这是业绩下滑、投资额达2.94亿欧元以及流动资金增加2.02亿欧元的综合结果。

自由现金流为负、资本收益达7,000万欧元,以及负债净减2,300万欧元等因素共同推动英飞凌的毛/净现金头寸分别从上个季度(截至2011年9月30日)的26.92亿欧元与23.87亿欧元下降至23.37亿欧元与20.68亿欧元。

基于资本返还计划,英飞凌本季度以5,000万欧元回购了面值1,900万欧元的2014年到期可转换债券,从而将流通在外的完全稀释股数减少800万股,减幅为0.7%。此外,公司还通过卖出期权履行股票回购计划,以2,000万欧元现金流回购300万股,相当于将流通在外的完全稀释股数减少约0.3%。

英飞凌监事会和管理委员会将在年度股东大会上提出每股0.12欧元的派息计划,较上一财年增长20%

2011年11月23日,英飞凌管理委员会和监事会决定在即将举行的年度股东大会上提议将向每股符合条件的普通股派发的股息从上一财年的0.10欧元提高20%至0.12欧元。如果该派息计划在2012年3月8日举行的年度股东大会上获得通过,公司派息金额将高达约1.3亿欧元,具体取决于符合条件股票的有效数量。

产品和创新亮点

秉承反周期投资的理念,致力于充分挖掘未来增长机会,即便是在充满挑战的时代,英飞凌仍然保持了高水平的投资、研发和销售支出。

例证之一就是,2012财年第一季度,英飞凌的投资额高达2.94亿欧元。一方面,该举措旨在把握可再生能源、电动汽车、变频器,或用于用电设备的高效功率转换系统等长期发展趋势所带来的未来增长机遇;另一方面,英飞凌大力投资以确保并扩大长期竞争力——包括德国德累斯顿300毫米晶圆工厂、在马来西亚库林一处极具成本优势的地点兴建第二座200毫米晶圆制造厂、匈牙利采格莱德电源模块产能扩建,以及众多自动化和优质工程等。

下述例证则体现了英飞凌对创新的专注,目的在于实现差异化并提升客户效用,从而取得市场成功:

近场通信(NFC)就是一个例子。依托NFC非接触式通信,智能手机和其他移动设备可用作支付工具、公交卡以及钥匙等。放眼未来,NFC技术必然会取得快速增长。正如2012年1月IMS Research发布的一份研究报告所述,2011年,英飞凌成为NFC安全单片机市场的领导者,拥有高达51.5%的市场份额。

与此同时,英飞凌于不久之前发布了基于ARM?的32位XMC4000单片机,它们针对电机、工厂自动化以及太阳能逆变器等工业应用进行了优化。依托这些新器件,客户将能受益于英飞凌的领先系统技术、软件开发优势以及最大的灵活性。

2012财年第二季度展望

随着汽车客户的信心持续上升,再加上芯片卡和低功耗市场趋于稳定的一些早期迹象,英飞凌预计,2012财年第二季度,公司营收将与第一季度基本持平或略微下降。基于这一预期,汽车电子部(ATV)的销售额预计将上升,而智能卡与安全芯片部(CCS)的营业额将大致持平。与此同时,鉴于季节性疲软的因素,预计电源管理与多元化电子市场部(PMM)的销售额将有所下滑。而受市场回暖步伐较慢的影响,工业电源控制部(IPC)的营业额预计将继续走低。

公司第二季度的总运营利润率预计将下降约1个百分点。鉴于公司的增长前景,2012财年第二季度,英飞凌计划在上个季度的基础上小幅上调研发和SG&A开支。

正如早些时候所宣布的那样,英飞凌已自2012年1月1日起将工业与多元化电子市场部(IMM)拆分为两个新的部门:工业电源控制部(IPC)和电源管理与多元化电子市场部(PMM)。自2012财年第二季度起,公司将基于新的组织机构编写财务报表。

2012财年第一季度,ATV部营收下滑1%至3.91亿欧元,ATV部运营利润为5,500万欧元,运营利润率为14%,而上个季度的运营利润和运营利润率分别为6,600万欧元和17%。运营利润率的下滑,是销售额略微下降以及运营和制造费用上升的综合结果。

2012财年第一季度,IMM部营收为4.18亿欧元,低于上个季度的4.72亿欧元。在经历了几个季度由强劲需求带来的强劲营收增长之后,功率和非功率产品的需求出现下降。其中,面向变频器、牵引或可再生能源等工业应用的功率半导体需求,以及中国市场需求表现疲软。而受营收下滑的影响,IMM部运营利润从上个季度的1.13亿欧元下降至7,900万欧元。IMM部运营利润率为19%。

本季度,由于季节性因素、支付应用疲软以及泰国水灾对公司电子身份证业务的影响,CCS部营收从1.16亿欧元下降至9,700万欧元。而在营收下滑的推动下,CCS部运营利润也从上个季度的1,600万欧元下降至600万欧元。运营利润率缩减至6%。

十一、博通

博通一季度净利8800万美元 同比下滑61%

5月2日消息,美国博通(Broadcom)公司今天公布了2012年第一季度财报。在截止2012年3月31日的第一季度,公司实现总营收18.27亿美元,同比增长0.6%;净利润8800万美元,同比下滑61%。

一季度GAAP(美国通用会计准则)财务数据:

·总营收18.27亿美元,较上一季度的18.20亿美元,环比增长0.4%;较去年同期的18.16亿美元,同比增长0.6%。

·净利润8800万美元,合摊薄后每股收益0.15美元;上一季度分别为2.54亿美元和0.45美元;去年同期分别为2.28亿美元和0.40美元。

·产品毛利率为48.1%。

·运营现金流为3.68亿美元。

一季度Non-GAAP(非美国通用会计准则)财务数据:

·产品毛利率为52.0%。

·摊薄后每股收益为0.65美元。

二季度预期

·总营收为19亿美元至20亿美元。

·GAAP产品毛利率低于一季度(因收购交易相关费用),Non-GAAP产品毛利率环比基本持平。

·GAAP研发、销售、常务和管理费用将高于一季度300万美元至4500万美元,Non-GAAP相关费用将高于一季度3500万美元至5000万美元。

十二、南通富士通

南通富士通2012年一季度营业收入较上年同期减少了5.15%

2012年一季度营业收入较上年同期减少了5.15%,利润总额较上年同期减少了84.25%,净利润和归属于母公司所有者的净利润较上年同期均减少了83.24%,基本每股收益和稀释每股收益较上年同期均减少了89.36%,综合收益总额和归属于母公司所有者的综合收益总额较上年同期均减少了79.72%。主要是2011年受国际经济形势影响,半导体行业需求有所下降,尤其是4季度需求下降明显,至2012年1月份达到最低谷。虽然3月份需求有所回暖,但受春节长假因素影响,1月份、2月份有效工作时间较短,一季度业绩较去年同期下降明显。

公司管理

1、管理费用较上年同期减少了37.03%,主要是公司研发费用减少所致。

2、财务费用较上年同期增加了726.16%,主要是2011年连续贷款利率上调和货币资金减少利息收入减少所致。

3、营业外收入及营业外支出较上年同期分别减少了64.24%、54.24%,主要是报告期内02专项根据项目进度转入国家补助减少所致。

4、所得税费用比上年同期减少了89.23%,主要是利润减少所致 。

现金流量表项目

1、经营活动产生的现金流量净额较上年同期减少了64.79%,主要是一季度收入比去年同期减少所致。

2、投资活动现金流出小计较上年同期减少了64.84%,主要是根据公司经营情况适当调整投资步伐所致。

十三、赛灵思

解析赛灵思2012年财报 业绩归功40、28nm

4月25日,赛灵思宣布2012年第四季度总收入为5.59亿美元,环比增长9%,而同比下降5%。第四季度净利润1.34亿美元。

而2012财年总收入为20.24亿美元,较上一财年下降5%,净利润5.418亿美元,较上一财年下降16%。

GAAP业绩

“2012年的业绩是显著的,这还要归功于我们40nm产品家族和后起之秀28nm系列产品。大家设计灵感和推陈出新的劲头十足,让我对赛灵思在新的一年里的更好成绩充满了信心。”赛灵思的总裁兼首席执行官Moshe Gavrielov表示,“另外,公司不断努力降低成本,提高经营效率,季度毛利取得连续增长,最近一个季度的毛利增长再创纪录,达到了66.4%。

产品分类如下:

新产品: Virtex®-7, Kintex™-7, Zynq™-7000, Virtex-6, Virtex-5, Spartan®-6, Spartan-3A and和Spartan-3E 等产品。

主流产品:Virtex-4, Spartan-3, Spartan-II 和CoolRunner™-II 等产品

基础产品: Virtex, Virtex-E, Virtex-II, Spartan, XC4000, CoolRunner 和XC9500 等产品

支持产品:配件产品、五金、软件、支持与服务等

产品与财务方面的成就:

赛灵思最近发布了以 IP及系统为中心的新一代颠覆性设计环境 Vivado 设计套件,致力于在未来十年加速“All Programmable”器件的设计生产力。Vivado不仅能加速可编程逻辑和 IO 的设计速度,而且还可提高可编程系统的集成度和实现速度,让器件能够集成 3D堆叠硅片互联技术、ARM 处理系统、模拟混合信号 (AMS) 和绝大大部分半导体IP 核。Vivado 设计套件突破了可编程系统集成度和实现速度两方面的重大瓶颈,将设计生产力提高到同类竞争开发环境的4 倍。

赛灵思继续积极部署其28nm产品组合的推进战略,在业内第一个发布28nm工艺FPGA产品。今年3月,公司推出了首批 Kintex-7 器件,这标志着 28nm FPGA 的问世。而 Virtex-7 产品首次引入有68亿个晶体管的可编程的3D IC产品和第一次完全基于ARM的嵌入式处理系统,有效地扩充了赛灵思的产品组合,涵盖所有类型的可编程技术。

赛灵思日前发布了Virtex-7 X690T FPGA产品,该器件将业界最可靠的高速串行收发器、最高系统带宽和面向市场优化的 FPGA 资源完美结合在一起,成为了首款突破 2Tbps单个FPGA带宽壁垒的器件。

赛灵思2012年度8.27亿美元的现金流量再创新高,比上一财年高出1.03亿美元。本年度,赛灵思继续恪守承诺,回馈股东,其季度股利从每股0.03美元增加到每股0.22美元。像股东支付股息达2亿美元,并且本年度共有700万股以2.2亿美元的价格购回。

十四、飞思卡尔

飞思卡尔一季度净亏900万美元 同比收窄

4月20日消息,芯片制造商飞思卡尔(Freescale)今天公布了截至2012年3月30日第一季度财报。报告显示,该季度飞思卡尔实现净销售额9.50亿美元,去年同期为11.9亿美元;净亏损900万美元,和摊薄后每股亏损0.04美元,去年同期为亏损1.48亿美元和每股亏损0.75美元。

飞思卡尔一季度毛利率为42.3%,运营收益为1.68亿美元。截止季度末,飞思卡尔手持现金和现金等价物共计7.60亿美元。

此外,飞思卡尔预期,2012年第二季度净销售额将达9.75亿美元至10.25亿美元,毛利率将环比增长约50个基点。

电子发烧友App

电子发烧友App

评论