去年,Ted Serbinski将他的加速器Techstars Detroit称为“东山再起之城”。自2015年以来,这个加速器已经支持和投资了54家交通相关公司,资金来自一些大的汽车巨头,包括福特、本田等。

一些成功的投资案例包括Cargo,一家帮助打车司机的初创公司,他们通过在车外开设方便乘客的“便利店”来增加收入;2018年被博世收购的拼车公司Splt以及将机器学习应用于汽车制造的Acerta。

但今年,这个加速器不会投资新的创业公司,而且可能还面临倒闭的风险。“现在,没有资金。”加速器的总经理Serbinski表示,作为一个全球性的加速器,Techstars本身也是一家初创公司。

“很明显,随着全球整车销量下滑,整个汽车行业的资金预算都在收紧,我们对自动驾驶的幻想破灭了。”Serbinski表示,接下来吸引来自汽车行业的投资也变得越来越困难,而这种情况并非个案。

比如,在自动驾驶及移动出行领域善于单笔大额投资的软银愿景基金,有报道称,这只基金的二期募资并不成功。新基金的规模很可能将只会有首只基金(约1000亿美元)的一半,并且大部分资金来自软银自己。

和“移动”概念相关的行业公司,尤其是那些从事自动驾驶和电动汽车、网约车、物流和移动接驳的公司,去年筹集的资金额较2018年也下滑了近40%。而一些汽车制造商也陆续减缓甚至放弃了“移动即服务”的业务投入,比如共享出行。

虽然,去年对Aurora、Nuro等自动驾驶公司的投资金额仍然保持在创纪录水平,但投资交易数量减少,对自动驾驶早期和种子期投资逐渐减少——这表明该行业正变得越来越不活跃、投资机构的判断越来越成熟。

早期投资公司Plug and Play的负责人表示,自动驾驶汽车“无疑正处于’幻灭的低谷’”,人们对这项热门技术的兴趣正在消退。“2017年之前,我们对自动驾驶相当乐观。但到了2018年,实用主义开始盛行。到2019年,就连Waymo这样的领头羊也承认,他们还没有准备好让完全无人驾驶的汽车在非限定条件下上路。

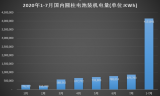

同时,去年的全球汽车产销行情持续疲软,也使得产业投资(主要来自OEM和Tier1)资金开始萎缩。去年全球汽车销量下降了4.4%,中国市场的下滑尤为明显,轻型汽车销量下降8.3%,创下至少20年来的最大降幅。

这在一定程度上导致了OEM和供应商更有兴趣专注于自己最擅长和短期内带来营收利润的领域——加大ADAS辅助驾驶系统的研发投入和相应的软硬件研发生产,而不是在无法在短期内看到投资回报的前瞻项目上进行疯狂的“试验”。

此外,这些企业也加大了新能源汽车相关技术和核心零部件的研发投入和量产规模,因为与自动驾驶相比,电动汽车“感觉”更为真实。而且,全球各国及地区都在陆续出台法规来保证新车的节能减排。

近年来,自动驾驶行业面临着现实的考验。在没有人类监督的情况下,汽车可以在各种条件下行驶,这一前景已经从短期目标转变为长期渐进过程的遥远终点。

此外,开发自动驾驶技术的公司越来越多地利用与竞争对手和传统汽车制造商的投资和合作,来分担无人驾驶汽车所需的巨额研发成本。

几年前,开发自动驾驶汽车的公司普遍以理想的愿景来宣传自己,以吸引资本市场注意力和人才引进。现在,他们在谈论自己的目标时更加谨慎,甚至变得更加保守。

部分原因是,汽车和科技公司对自动驾驶技术进行的测试越多,他们就越意识到前面还有很多工作要做。即便像通用汽车这样已经发布了下一代无人驾驶汽车Cruise Origin,但真正的实际量产时间还需要等待两年时间,而且,现在很难保证这个时间点会按时到来。

工程上有一个经验法则:一个问题的前90%需要你花费10%的时间,然后最后10%需要你花费90%的时间。这同样适用于目前的自动驾驶汽车行业。

从谷歌分拆出来的Waymo曾一度制造了一辆无人驾驶原型车,但近年来转向从菲亚特克莱斯勒和捷豹路虎等公司采购汽车,因为它已经把注意力完全转移到制造自动驾驶所需的软件和硬件上。

“我认为,今年我们将实现功能齐全的全自动驾驶。”这是去年底,特斯拉CEO马斯克的公开承诺。但遗憾的是,这样的承诺再次食言了。

然而,无论是Waymo还是特斯拉,都不是大多数的初创公司所能比拟的(这些公司背后的风险投资基金,不是慈善家)。Waymo的背后,有强大的谷歌以及数千亿美元的储备现金可以动用。特斯拉有着每年50万辆的新车产能以及仅次于丰田的全球第二大汽车OEM市值光环。

去年开始,没有“靠山”的自动驾驶公司开始寻求市场下沉,比如为汽车制造商提供软件开发支持。表面上看起来,这可以帮助企业渡过短暂的难关,并带了一定的现金流。

但问题在于,每家汽车制造商都有不同的软件堆栈和硬件选型,这意味着这些开发者必须为每个品牌创建完全不同的算法软件,这背后就是一个个典型的“非标”项目型开发。而且,商业模式的变化,也意味着短期内将进行必要的岗位调整和被迫裁员。

比如,去年底,蔚来汽车又对北美总部进行了一轮裁员,涉及141名员工,主要针对的是自动驾驶团队。而在与Mobileye达成合作协议之前,蔚来汽车自己开发自动驾驶技术。

而继续征战自动驾驶出行服务的公司,则同样面临巨大的难题。

一家中国自动驾驶初创公司相关负责人此前公开表示,开发全自动驾驶的最大挑战之一就是要考虑人类行为。“有人违反了交通规则,或者有时在道路上放置或丢弃了不寻常的物体。我们认为技术无法在很短的时间内解决这一问题。”

2018年3月,当Uber的一辆自动驾驶汽车在亚利桑那州撞死一名行人时,凸显应对行人和其他驾驶员的人类行为的需求非常迫切。随后,包括Uber、Lyft等网约车公司都表达了对未来人机混合模式的推崇。

比如,在一些交通流量较少,或者夜间时段,自动驾驶汽车可以完全自动行驶,而白天或者车流量大的路段则需要人工驾驶。同时,一些人流及车流不大的路段,也可以提供类似物流配送的低速自动驾驶应用。

去年,福特汽车首席执行官表示:“我们高估了自动驾驶汽车的到来。” 而日产汽车在今年1月美国CES展上甚至表示,“真正的自动驾驶汽车在未来十年内将不会出现。”

这直接导致更多的自动驾驶公司开始转向低速场景,比如环卫清扫、无人配送以及低速接驳,毕竟生存下来才有机会继续畅想未来。

“在简单的固定路线,服务于特定的需要。”May Mobility是一家提供低速接驳服务的初创公司,该公司首席执行官表示:“一些公司还有现金进行持续研发,但我们中的大多数公司必须现在就找到盈利模式。”

和Waymo这些领头羊不同,由于资金更少,创业公司需要更快地创造收入,他们无法继续从投资者那里获得更多的现金。

May Mobility从2019年5月开始运营共享班车服务,从一个车站到市中心约5英里固定路线,全程有10站。这些线路,对于大型公共交通来说,客流量太小但仍需提供公共服务。当地的政府部门每年为这项服务向该公司支付费用。

而这样的车队,制造成本更低,因此资金成本更低。“我可以在一辆车上安装价值50万美元的传感器,但那是一辆实验测试车,”May Mobility负责人表示,“以每小时25英里的速度行驶比以每小时60英里的速度行驶,传感器和整车成本要低几个数量级。”

该公司预计,这样的业务模式将在两年内实现盈利,而他的大多数竞争对手,比如运营Robotaxi的,三到五年内都不会实现商业化。而对于转型为汽车制造商提供软件开发的同行,May Mobility负责人表示,他们将面临着两大挑战。

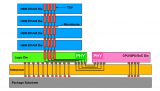

其一,是计算机大脑如何在低延迟、高效率的前提下将不同种类传感器采集的数据进行有效融合,从而判断障碍物是行人、固定物体还是在风中飘动的塑料袋。另一个是预测这些物体的运动轨迹,尤其是行人,在接下来的几秒钟里会做什么,这对于高速自动驾驶来说,至关重要。

这也是为什么,一方面,这么多汽车制造商仍在尝试通过参股投资、收购以及技术联盟的方式来分担自动驾驶研发成本,另一方面,这些厂商又表现出对于自动驾驶商业化落地的保守态度。

戴姆勒董事长Ola Kallenius在去年底公开表示,公司计划“调整”在自动驾驶出租车上的支出。他承认,事实证明,让自动驾驶汽车在复杂的城市环境中安全运行,比人们几年前预期的更具挑战性。

现在,当软银这只资本大鳄面临着如何让自己投资的公司盈利的问题时,裁员正冲击着这些遍布全球各地的初创公司。

有媒体报道,在2020年的第一周,软银投资的四家公司总共裁员2600人,到本月底,还会有更多的裁员。而在2019年,软银投资的公司总共裁员7500人,这其中就包括一些自动驾驶公司。

在遭受重大损失之后,软银正在更多地考虑投资公司的盈利之路。今年2月初,软银首席执行官表示,第二支愿景基金在尽职调查过程中强调了企业的盈利能力。

电子发烧友App

电子发烧友App

评论