随着汽车智能化趋势推进,汽车功能增加与电子架构的集成化推动单车MCU价值量的提升,促使汽车从分布式架构向集成化域架构的转变,将进一步促进车用MCU的需求增长。然而,近年来,我国汽车芯片高度依赖进口,汽车缺芯已成为制约汽车发展的瓶颈。

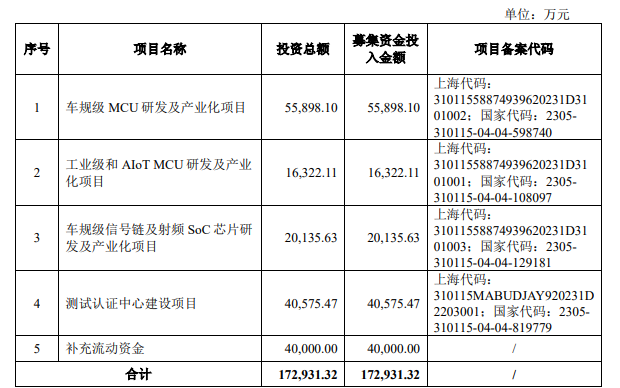

近日,一家以生产车用MCU为主的集成电路设计企业——上海芯旺微电子技术股份有限公司(以下简称“芯旺微”)向上交所递交了招股书,拟冲刺科创板,募资17.29亿元。募集资金将用于车规级MCU研发及产业化项目、工业级和AIoT MCU 研发及产业化项目、车规级信号链及射频 SoC 芯片研发及产业化项目、测试认证中心建设项目及补充流动资金。

值得一提的是,芯旺微的股东名单中不乏车企身影。招股书显示,一汽集团控股的一汽投资持有芯旺微1.18%的股份;一汽集团持股34.62%的一旗力合持有芯旺微0.14%的股份;上汽集团金融平台旗下的上汽恒旭则通过旗下公司分别持有芯旺微1.89%和1.82%的股份。

虽然,芯旺微已得到了车企“加持”,但汽车对MCU芯片的安全性和稳定性要求高,车用MCU芯片认证门槛高,认证周期长。目前全球车用MCU芯片市场竞争集中,基本被欧美日厂商垄断。面对竞争激烈的市场,芯旺微如何才能在占有率较低的前提下成功突围呢?本次IPO又会给芯旺微带来哪些助力?

车规级MCU成为芯旺微主力

据了解,芯旺微成立于2012年,主要从事车规级和工业级MCU的研发、设计及销售,是一家集成电路设计企业。招股书称,芯旺微是国内少数拥有MCU设计领域完整技术体系的厂商,包括自主指令集设计技术、自主内核架构设计技术、自主开发工具设计技术等。

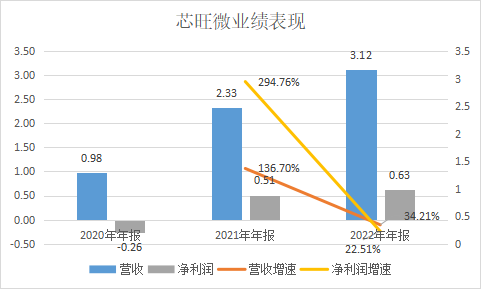

2020年至2022年,芯旺微分别实现营收9834万元、2.33亿元、3.12亿元,复合增长率为78.23%;净利分别为-2620万元、5103万元、6251.8万元。

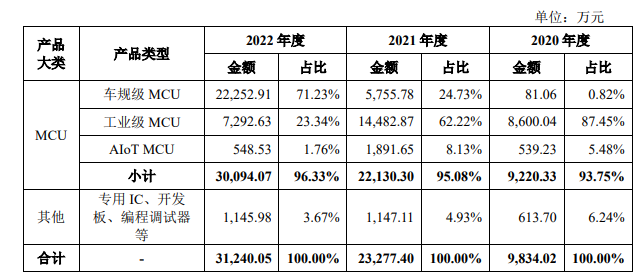

从收入结构来看,2020年-2022年,芯旺微实现了从主要生产工业级MCU到集中产力生产车规级MCU的转变。招股书显示,在2020年度,芯旺微工业级MCU收入占比达87.45%,车规级MCU收入占比仅0.82%,AIoT产品收入占比5.48%。到了2022年,车规级MCU产品收入占比达到了71.23%,工业级MCU产品收入占比23.34% ,AIoT产品收入占比1.76%。

为什么芯旺微会从生产工业级MCU转变为以车规级MCU为主呢?车规级MCU为何会成为芯旺微的第二增长曲线?

这与近年来的汽车缺芯潮有极强的关联。2020年以来,受疫情影响,2021年上半年全球出现“缺芯危机”,导致全球汽车累计停产数约为300万辆。在2021年6月19日举行的2021中国汽车论坛上,中国汽车工业协会总工程师、副秘书长叶盛基介绍称,当前,我国各类芯片中MCU控制芯片最为紧缺,国内MCU控制芯片企业最为薄弱。截至目前,中国半导体自给率为15%,其中汽车芯片自给率不足5%。

作为汽车控制的核心芯片,MCU堪称汽车的“运算大脑”,芯片短缺成为全球性发展问题。

一方面,MCU 在汽车上的用量可观且价值占比较高。汽车的车身控制系统、安全舒适系统、信息娱乐与网联系统、动力与底盘系统和辅助驾驶系统等汽车电子系统包含数个ECU, 而每个ECU中至少需要一颗MCU执行运算和控制功能。燃油车单车MCU使用量一般在数十颗左右,智能汽车MCU用量更高,可达百颗以上。

另一方面,MCU在汽车芯片上的价值占比也同样较高。根据Strategy Analytics数据,传统燃油车中,MCU占汽车芯片的价值占比最高,约为23%,在纯电动车型中, MCU占汽车芯片的价值占比约为11%,仅次于功率半导体。因此,车规级MCU市场也成为微控制器赛道内玩家们竞逐的市场所在。

芯旺微也正式看准了这一次机遇,汽车电子及工业控制作为MCU的主要应用场景,也成为芯旺微的主要收入来源。

芯旺微表示,2020年度,公司车规级MCU处于产品推出初期阶段,销售收入总体规模尚小;2021-2022年度,在汽车缺芯及芯片国产化逐步推进的背景下,公司抓住行业契机,凭借自主指令集与自主内核、优异的产品性能、稳定的交付能力和及时的本地化服务等优势,公司车规级MCU成功导入了多家知名汽车零部件厂商的供应链体系,产品批量应用于多家知名汽车品牌厂商,带动公司车规级MCU的出货量及销售收入快速增长。

目前,公司车规级MCU已进入安波福、华域汽车、拓普集团、奥特佳、伯特利、英搏尔、华阳集团、星宇股份等多家知名汽车零部件厂商(Tier1、Tier2等)的供应链体系,产品批量应用于上汽集团、一汽集团、长安汽车、广汽集团、比亚迪、吉利汽车、东风汽车、长城汽车、奇瑞汽车、理想汽车、小鹏汽车等众多国内汽车品牌厂商,以及部分产品应用于大众汽车、现代汽车等多家外资汽车品牌厂商。

芯旺微差在哪?

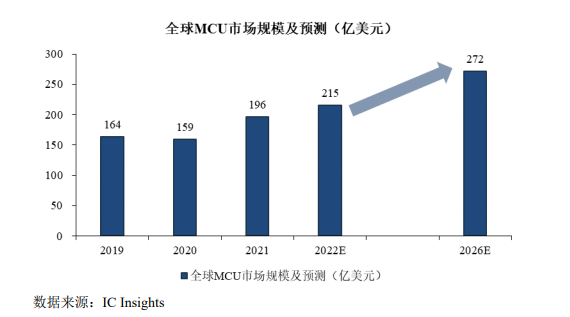

随着汽车向电动化、智能化和网联化的发展,以及工业自动化、智能家居、智能办公、智能可穿戴设备和智能楼宇等领域的进步,MCU作为这些设备的“大脑”也迎来了良好的发展机会。根据IC Insights数据,全球MCU市场规模在经历2020年下降后,随着2021年全球经济复苏达到196亿美元,预计2022年将会继续保持增长趋势,达到215亿美元,同时,IC Insights预测从2021年到2026年,全球MCU市场规模的复合增长率约为6.7%,在2026年达到272亿美元。

与国内外MCU厂商相比,公司在研发实力、产品性能、品牌影响力等方面仍存在较大差距。

首先,在研发费用投入上。

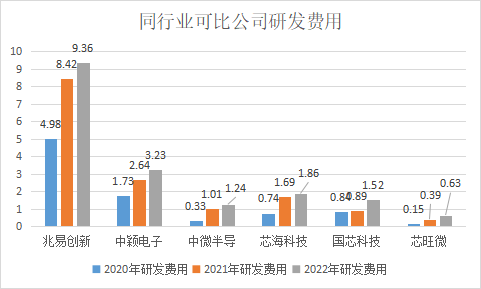

2020至2022年间,芯旺微的研发费用分别为1473.78万元、3887.76万元、6272.86万元,在国内其他MCU产品生产商中处于较低水平。

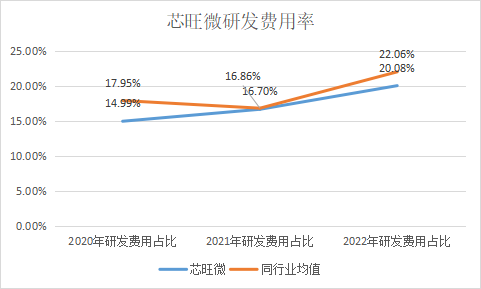

值得注意的是,芯旺微不仅研发费用低于同行业可比公司,研发费用率业低于行业均值,2020年-2022年,芯旺微研发费用率分别为14.99%、16.70%、20.08%,同行业可比公司均值分别为17.95%、16.86%、22.06%。

对此,芯旺微表示,未来,公司将继续保证研发投入的持续性、合理性,为公司的技术创新、研发团队培养提供坚实的基础。将持续完善激励机制,激发研发人员的创新积极性和主观能动性,保证研发团队的创新性、凝聚力和稳定性。芯旺微对研发技术人员实施员工股权激励,将研发技术人员的个人利益与公司发展的长期利益相结合,增强研发人员的归属感和责任意识,促进公司与员工共同发展与共同成长。

其次,在产品性能上。

MCU真正意义上的高速发展始于Arm推出Cortex-M内核,采取IP授权的分工形式。目前Arm的Cortex-M内核在市场上占据主导地位,占比52%。以Arm Cortex-M内核应用为标准,某种意义上可以窥探国产MCU产品当前丰富度和竞争力。

目前,Arm共推出了11款Cortex-M系列MCU内核IP,定位不同,涉及性能、功耗、成本、体积、特定扩展等,可满足低、中、高端需求。其中,M0、M0+、M1、M23系列为低端MCU内核;M3、M4为中端MCU内核;M33、M35P为中高端MCU内核;M7、M55、M85为高端MCU内核。

而芯旺微的KungFu32 内核主要对标ARM Cortex-M3内核,处于中端位置。反观国内其他厂商,作为国内MCU龙头,兆易创新已经覆盖了中高端MCU,这便是芯旺微的差距。

最后,在品牌影响力上。

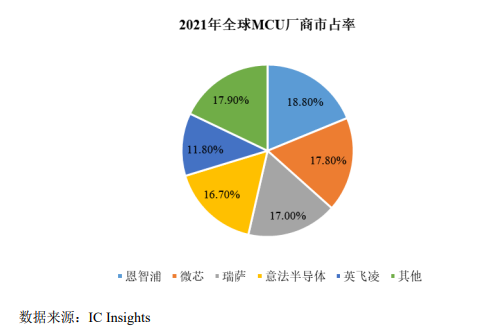

从全球市场看,国外五大MCU厂商占据近80%以上市场份额全球MCU市场份额主要被国外 MCU厂商占据,行业集中度较高。根据IC Insights数据,2021 年全球前五大MCU厂商市占率合计超过80%,其中恩智浦市占率约为18.8%,微芯市占率约为17.8%,瑞萨市占率约为 17.0%,意法半导体市占率约为16.7%,英飞凌市占率约为11.8%。

从国内市场看,国外MCU厂商仍占主要地位,国内MCU厂商面临的国产替代空间巨大。我国MCU行业起步较晚,在市场占有率上仍以国外MCU厂商为主。对于芯旺微以及其他国内厂商来说,“知名度”仍是其发展路上的阻碍。

行业竞争激烈,芯旺微电子该如何卷?

半导体市场需求一般以3~4年为一个枯荣周期。2020年年初,汽车产业因疫情影响对市场预期偏低、主动减少半导体订单,使得半导体制造企业将部分产能向消费电子芯片转移,到2020年年底全球汽车市场复苏时,半导体行业难以完成产能切换和恢复产品供应。

此次汽车“芯荒”,使汽车界认识到车用半导体供应链安全稳定的重要性,为重塑中国车用半导体产业链提供窗口机遇。

但是,面对竞争激烈的市场,芯旺微该如何突围呢?

1、车规级是目前拓展市场的有效产品

汽车电子是当前MCU应用最广的领域,目前已经步入稳定增长时期,汽车的智能、安全、环保要求对汽车电子相关需求正在逐年增多,预计到2020年,每年应用于汽车电子的MCU市场将以10%-15%的速度增长。

近年来,不少中国厂商已从与安全性能相关性不大的中低端车规MCU切入,比如雨刷、车窗、遥控器、环境光控制、动态流水灯等车身控制模块,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等。目前,行业内推进较为快速的厂商包括华大北斗、兆易创新、比亚迪半导体、杰发科技等。

在汽车应用中,从雨刷、车窗、座椅,到车载娱乐信息系统,几乎都会用到MCU来实现控制,据iSuppli数据,一辆汽车内半导体器件数量中,MCU芯片约占30%。MCU主要作为ECU核心参与汽车各个系统控制之中。而随着汽车智能化水平越来越高,MCU用处和用量还有望进一步提升。

因此,致力于发展车规级MCU的芯旺微,可以利用此次机会实现快速增长。

2、创新和研发

技术研发能力是MCU企业参与市场竞争的核心。MCU设计研发涉及架构和指令集选择、内部结构设计、工艺改进等多方面要求,技术壁垒较高,而作为技术研发型企业,研发能力是企业参与市场竞争的核心。

32位MCU产品市场需求增加,低成本、低功耗、高稳定性、高集成度是未来MCU的发展方向。基于ARM核的32位MCU由于其良好的生态体系及极佳的可拓展性,逐渐成为消费电子和工业电子的核心,预计2020年市场占有率将超过60%。而物联网等新兴需求对MCU产品提出了低成本、低功耗、高稳定性、高集成度的要求。

中国MCU生产厂商应以独立自主研发为核心,加大了技术创新和研发投入。不仅在硬件设计和生产工艺上取得巨大突破,而且在软件开发、系统集成和解决方案提供等方面也应展现出出色的实力。通过持续的创新,开发出功能强大、性能卓越的MCU产品,满足了各行各业对于高效、可靠和安全控制的需求。

当然,除了技术创新,芯旺微还应注重质量控制和产品可靠性。在生产过程中严格遵循国际标准,引入先进的质量管理系统,并通过ISO认证等多项认证,确保产品质量的稳定和可靠性。

围绕MCU产品的完整生态体系是打造服务能力的关键。现有厂商MCU产品生态体系完备,IP核、开发环境、配套解决方案打造服务能力的核心壁垒。短期来看,国内多数厂商切入国外MCU厂商成熟生态体系,凭借成本和服务优势迅速打开市场。长期来看,自建生态系统、深入应用场景、打磨解决方案是国内MCU公司参与国际竞争的必经之路。

3、拓展国外市场,走向全球化

打响知名度,走向全球化。虽然,中国MCU生产厂商正以惊人的速度崛起,向世界展示中国科技制造实力的崭新篇章。这些企业以创新驱动、质量为本的理念,正在努力打造全球知名品牌。目前市场上仍以国外厂商为主,国内厂商在知名度上明显处于劣势。

积极参加国内外的行业展览和论坛,与客户、供应商和合作伙伴进行深入交流与合作。通过有效的品牌宣传和营销活动,提高品牌知名度和市场份额。同时,注重建立良好的售后服务体系,为客户提供技术支持和解决方案咨询,为客户的成功和满意度提供全程保障。

同时,在国内市场,芯旺微应积极与各行业的关键领域进行合作,提供个性化解决方案。他们深入理解客户需求,为不同行业提供定制化的MCU产品和技术支持,帮助客户提高生产效率、降低成本,并实现技术创新和业务发展。

只有通过持续的技术创新、优质产品和卓越服务,打响自己的知名度,才能在全球MCU市场中崭露头角。以饱满的激情和全球视野,不断挑战自我、追求卓越,努力成为引领全球MCU产业发展的领军者。

审核编辑:刘清

电子发烧友App

电子发烧友App

评论