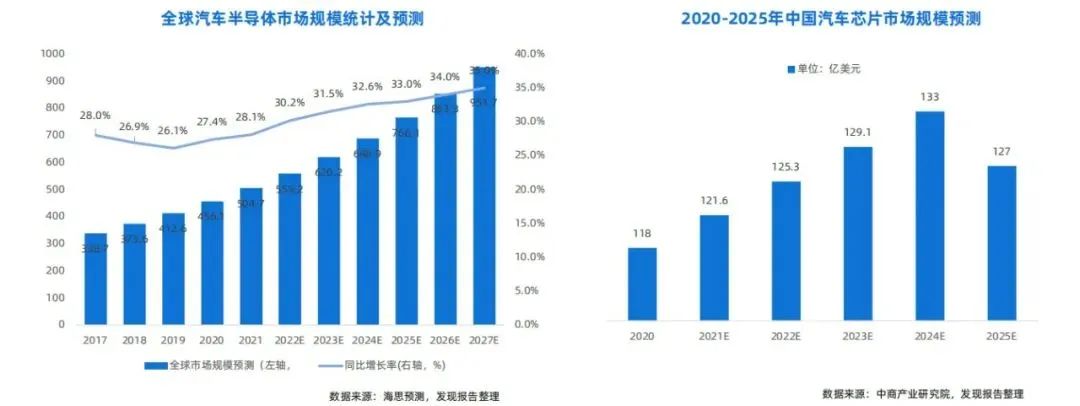

百年汽车行业正在经历大变革时代,汽车向电动化、智能化转化是大势所趋,根据海思在2021中国汽车半导体产业大会发布的数据,预计2027年汽车半导体市场总额将接近1000亿美元。而我国作为汽车制造大国,同样对汽车半导体需求旺盛,预计到2025年市场总额将达到137亿美元。

分开来说,电动化方面,汽车电动化最受益的是功率半导体,尤其是IGBT,预计到2025年全球新能源汽车IGBT规模接近40亿美元,中国达22亿美元。

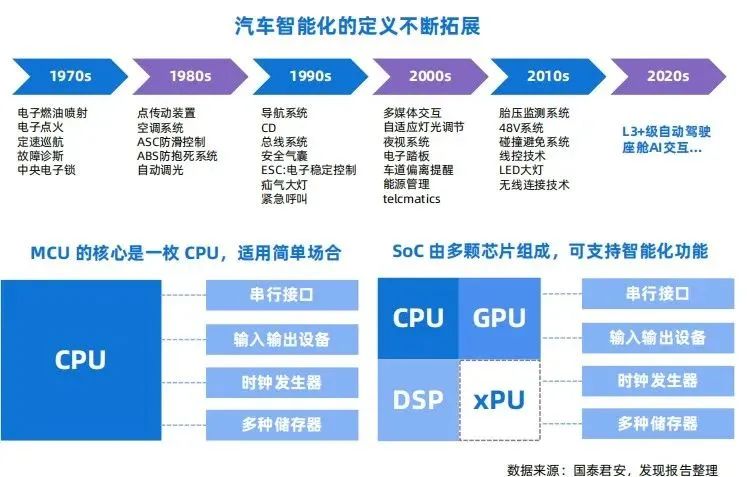

智能化方面,当前汽车智能化处于0-1阶段,自动驾驶、智能座舱等对汽车感知器件、运算能力、数据量需求日益提升,汽车控制芯片、存储芯片、模拟芯片、传感器成长空间广阔。

展望未来,功能集中已然成为汽车芯片行业发展的必然趋势。随着汽车进入了电动化+智能网联的时代,车联网、新能源、智能化、自动驾驶四个领域趋势带来了新的半导体需求,也为国内新进芯片企业进入汽车领域带来全新的产业机遇。

1

汽车芯片产业链剖析

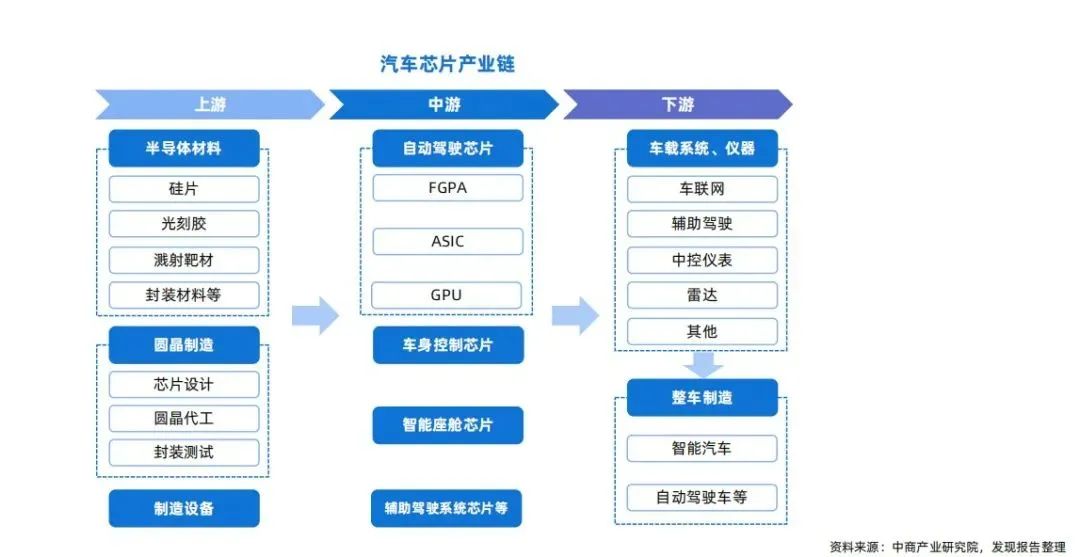

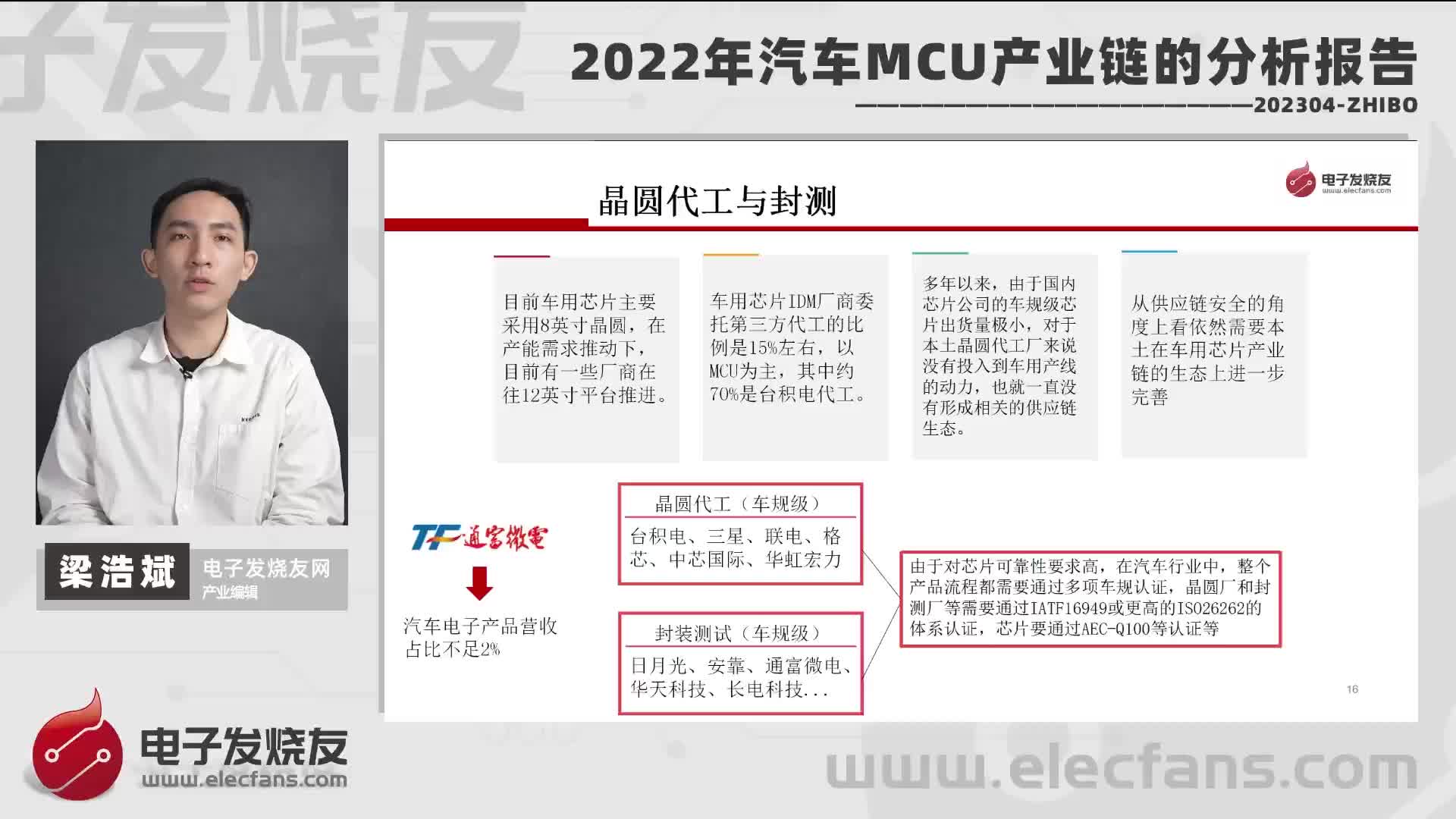

汽车芯片的产业链中,上游一般为基础半导体材料(硅片、光刻胶、CMP抛光液等)、制造设备和晶圆制造流程(芯片 设计、晶圆代工和封装检测);中游一般指汽车芯片制造环节,包括智能驾驶芯片制造(GPU芯片、FPGA芯片、ASIC 芯片),辅助驾驶系统芯片制造(ADAS芯片)、车身控制芯片制造(MCU芯片)等;下游包含了汽车车载系统制造、车用仪表制造以及整车制造环节。

上游:半导体材料和设备是产业链基石

半导体材料和设备是半导体产业链的基石。在国家鼓励半导体材料国产化的政策导向下,本土半导体材料厂商不断提升半导体产品技术水平和研发能力,逐渐打破了国外半导体厂商的垄断格局。中国半导体材料市场规模逐年增长,预 计2022年中国半导体材料市场规模将达127亿美元。而硅晶圆作为制造芯片的基本材料,在产业中同样扮演着举足轻重的地位。预计2022年,我国晶圆制造行业市场规 模将超3000亿元的市场规模。同时,芯片设计行业已经成为国内半导体产业中最具发展活力的领域之一,预计2022 年,市场规模将达4765.2亿元。

中游:汽车芯片制造为重要一环

从市场规模来看,在汽车电动化、智能化、网联化的影响下,汽车芯片市场整体呈现增长趋势。根据海思在2021中国汽车半导体产业大会发布的数据,2021年全球汽车半导体市场约为505亿美元,预计2027 年汽车半导体市场总额将接近1000亿美元,2022-2027年增速保持在30%以上。而我国作为汽车制造大国,对汽车半导体需求旺盛,预计到2025年将达到137亿美元,年均复合增长率达3.03%。

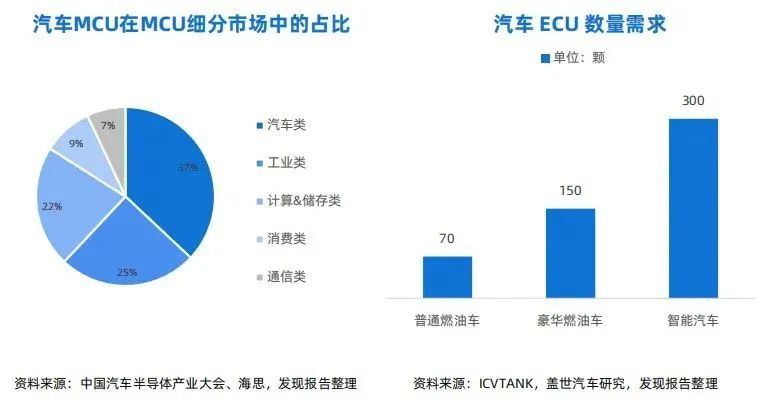

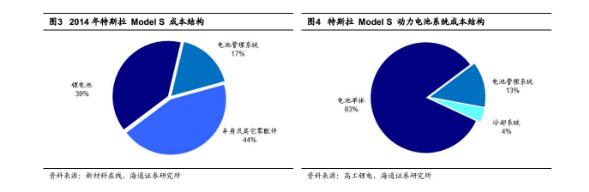

根据Strategy Analytics数据,在传统燃油车中,MCU价值占比最高,达到23%;其次为功率半导体,达到21%;传感器排名第三,占比为13%。而在纯电动车型中,由于动力系统由内燃机过渡为电驱动系统,传统机械结构的动力系统被电动机和电控系统取代,致使功率半导体使用量大幅提升,占比达到55%,其次为MCU,达到11%;传感器占比为7%。

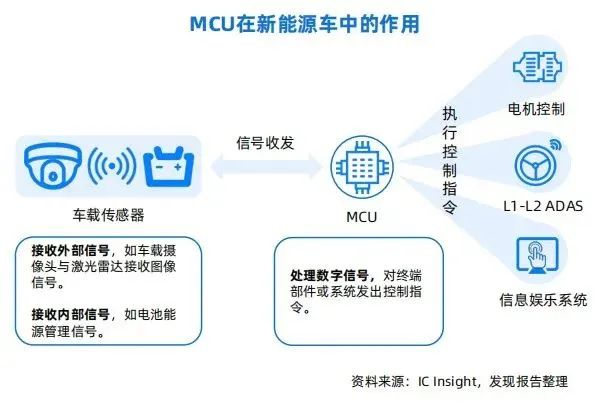

MCU(Microcontroller Unit)即微控制器,也被称为单片机,是将计算机所包含的CPU、存储器、I/O 端口、串行口、定时器、中断系统、特殊功能寄存器等集成在一颗芯片上,将其应用在不同产品里,从而实现对产品的运算和控制。车载MCU是汽车电子控制单元(ECU)的核心部件,负责各种信息的运算处理,主要用于车身控制、驾驶控制、信息娱乐和驾驶辅助系统。

汽车电子化程度的加速驱动MCU市场需求的增长,汽车端成为全球MCU最大的应用市场。通常汽车中一个ECU负 责一个单独的功能,配备一颗MCU,也会出现一个ECU配备两颗MCU的情况,而与传统燃油车相比,新能源车丰富功能提高,对MUC性能、功耗、数量的需求都有所提升。

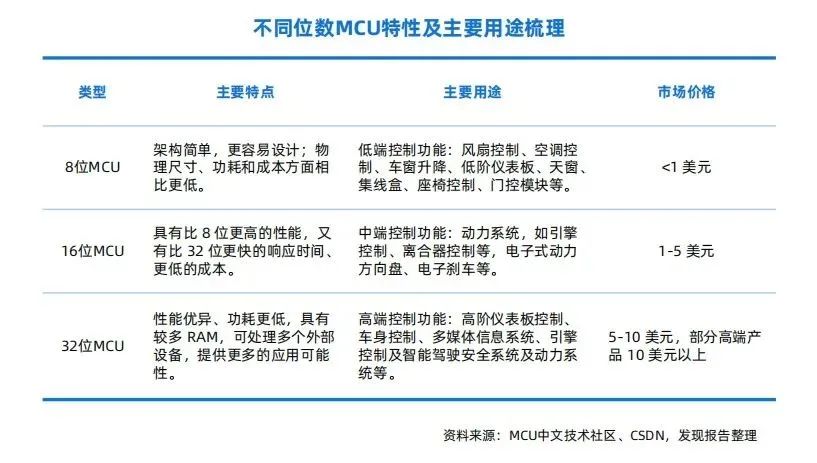

车载MCU分类及应用

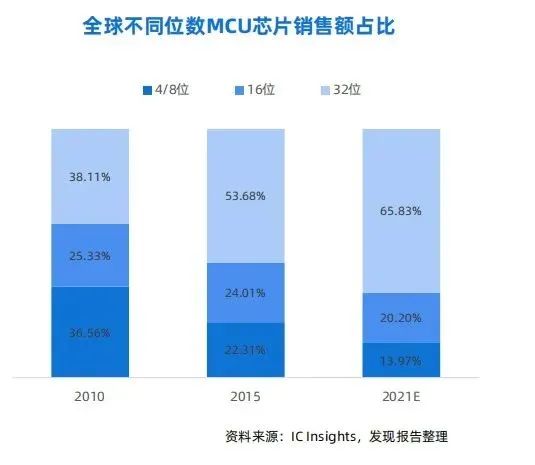

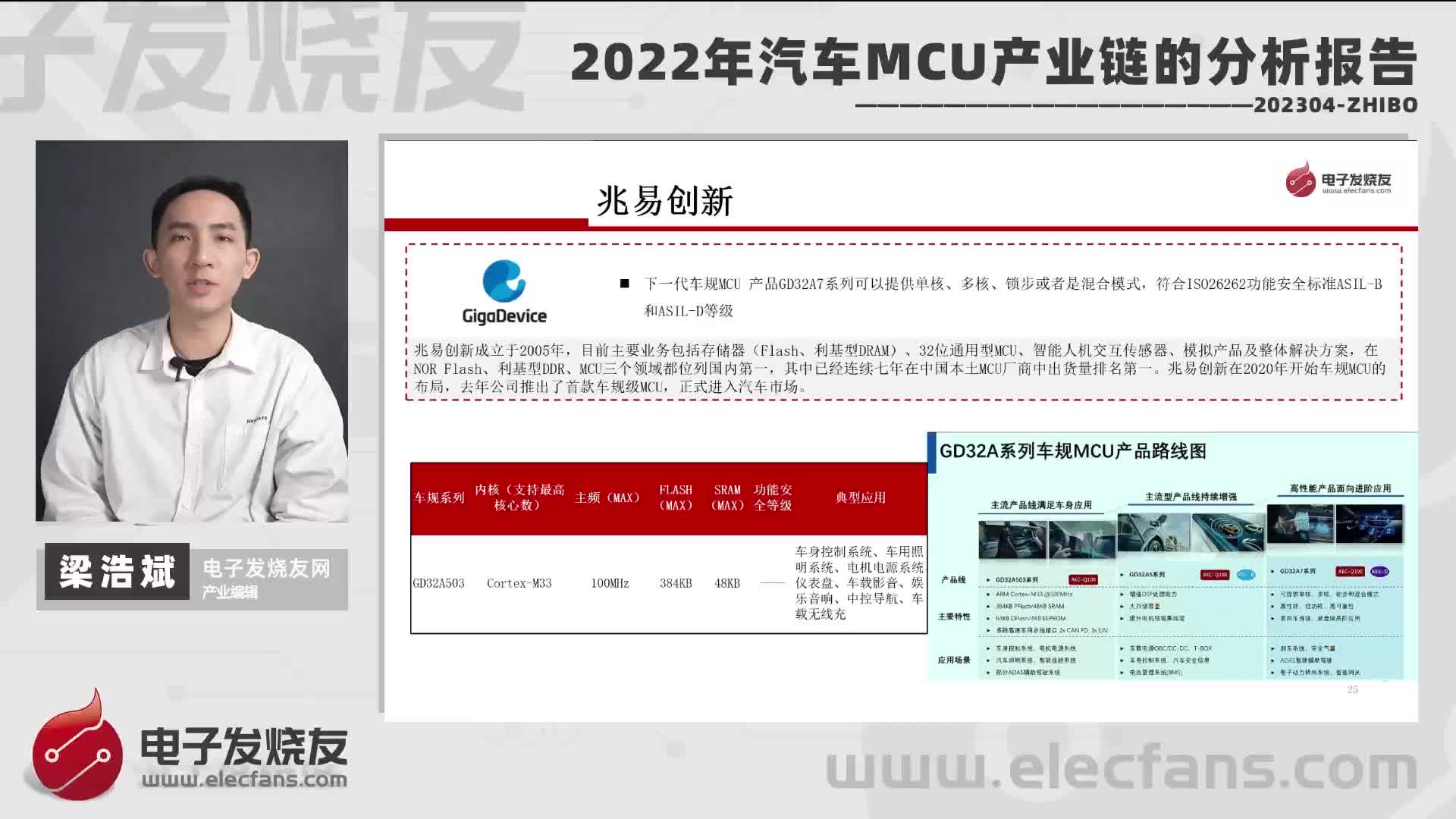

车载MCU可分为8位、16位及32位。车载MCU位数越多对应结构越复杂,处理能力越强,可实现的功能越多。从不同位数MCU规模占比来看,32位MCU凭借优异的性能及逐步降低的成本占据主导地位,销售额占比已经从2010年的38.11%提升2021年的65.83%,未来随着汽车电子电控功能的日趋复杂,叠加电子电气架构集中化的趋势,车载MCU中32位占比有望进一步提高,从而带动行业整体ASP提升。

车规级MCU市场规模预测

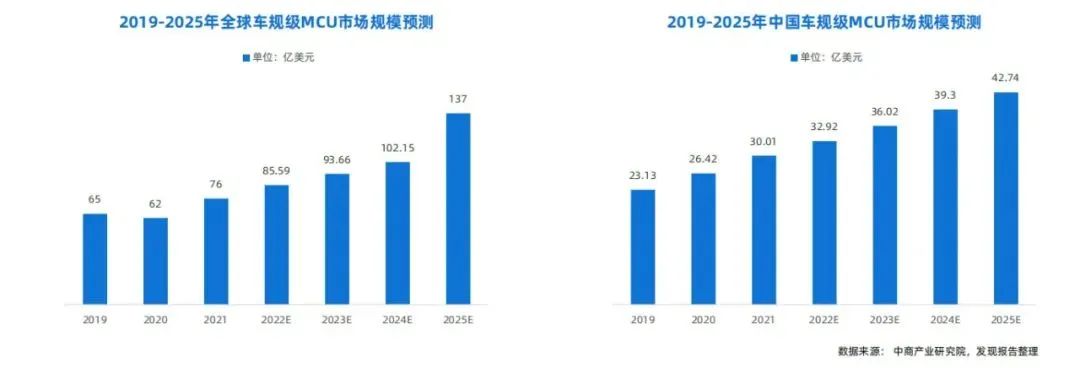

随着新能源汽车渗透率不断上涨,全球车规级MCU市场规模也随之增长。2020年全球车用MCU市场规模为62亿美元。2021年,汽车MCU需求旺盛,市场规模大幅增长23%,达到76.1亿美元;预计2025年,市场规模预计将达到近120 亿美元,对应2021-2025年复合平均增速为14.1%。

我国车规级MCU市场规模同样保持稳定增长,2021年我国车规级MCU市场规模达30.01亿美元,同比增长13.59%, 预计2025年市场规模将达42.74亿美元。

SoC:异构集成扬帆起航

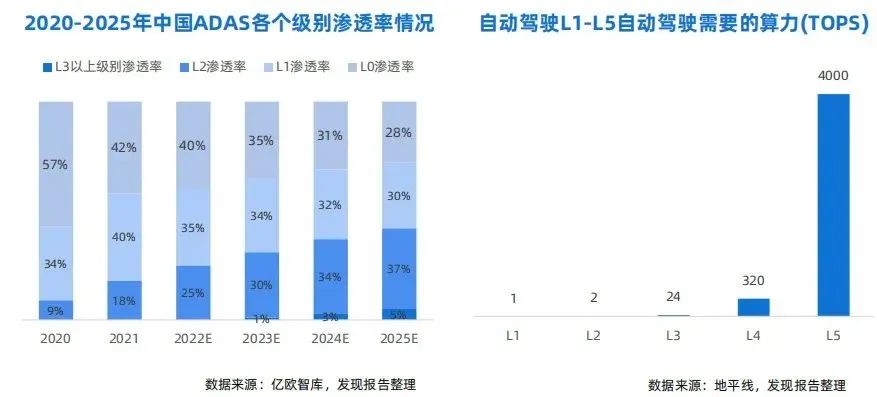

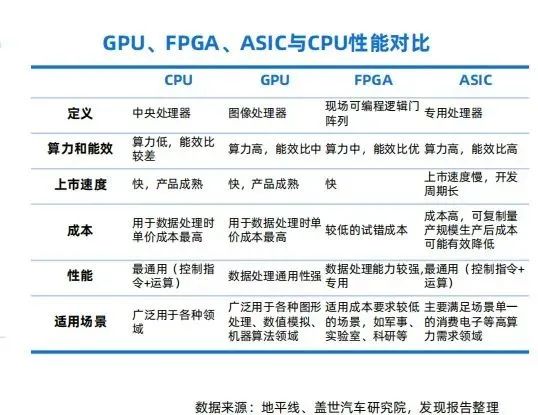

汽车电子功能依赖于车载芯片实现,随着ADAS的落地和L3及以上级别自动驾驶的成熟,传统中央计算CPU无法满足智能汽车的算力需求,将CPU与GPU、FPGA、ASIC等通用/专用芯片异构融合、集合AI加速器的系统级芯片(SoC)应运而生,主要分为智能座舱及自动驾驶芯片。

根据IHS数据,预计2025年全球汽车SoC市场规模将达到82亿美元,并且L3级别以上自动驾驶预计2025年之后开 始大规模进入市场,配套高算力、高性能SoC芯片将会带来极高附加值,有望带动主控芯片市场快速扩容。

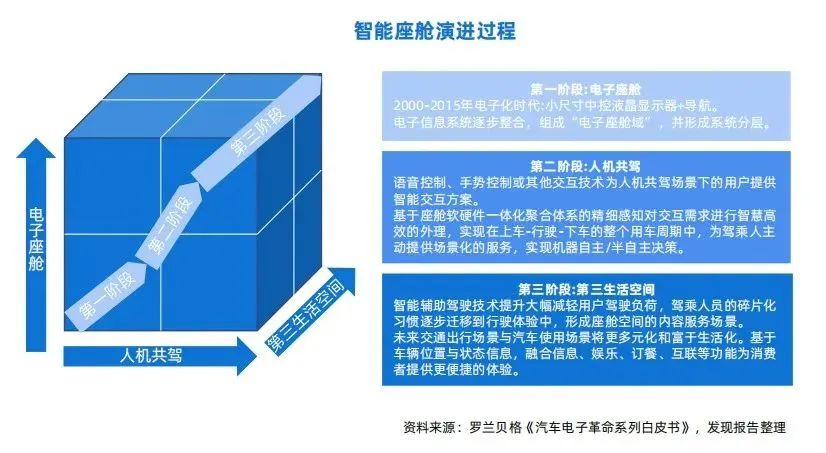

智能座舱芯片:未来“一芯多屏”技术的强支撑

据国际电子商情,预计全球智能座舱市场在2022年将达到438亿美元。随着智能座舱从电子座舱逐步演化为第三 生活空间,“一芯多屏”的座舱方案成为未来趋势。

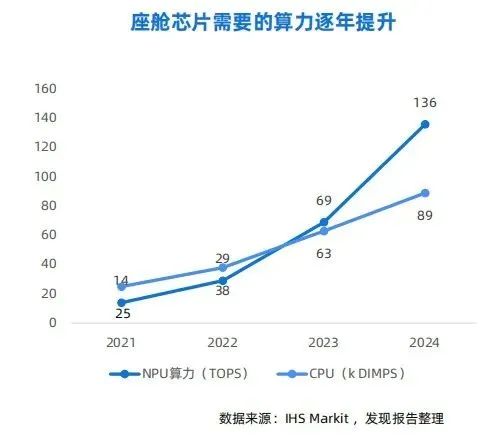

顺应智能座舱多传感器融合、多模交互及多场景化模式发展的演进趋势,作为处理中枢的座舱SoC需要不断发展突破。因此,座舱SoC的算力将不断提升,据IHS Markit,预计2024年座舱NPU算力需求将是2021年的十倍, CPU算力需求是2022年的3.5倍。同时,芯片本身也将朝小型化、集成化、高性能化的方向发展。

自动驾驶芯片:算力基础决定自动驾驶高度

自动驾驶芯片一方面需要满足更高的安全等级,另一方面随着自动驾驶等级的提升,对自动驾驶芯片运算能力的要求也不断提升。只具备CPU处理器的芯片难以满足算力需要,自动驾驶芯片会往集成CPU+XPU的异构式SoC方向发展,XPU包括GPU/FPGA/ASIC等。

GPU、FPGA、ASIC各有所长,GPU适合数据密集型应用进行计算和处理,FPGA通过冗余晶体管和连线实现逻辑可编辑,而ASIC是面向特定用户的算法需求设计的专用芯片。NPU作为ASIC的一种,在电路层模拟神经元,通过突触权重实现存储和计算一体化。一条指令即可完成GPU上百条 指令的功能,提高运行效率。NPU目前已经被多家厂商广泛采用,若未来自动驾驶算法实现统一,ASIC/NPU有望 成为最高效的自动驾驶芯片解决方案。

功率半导体:电能转换与电路控制的核心器件

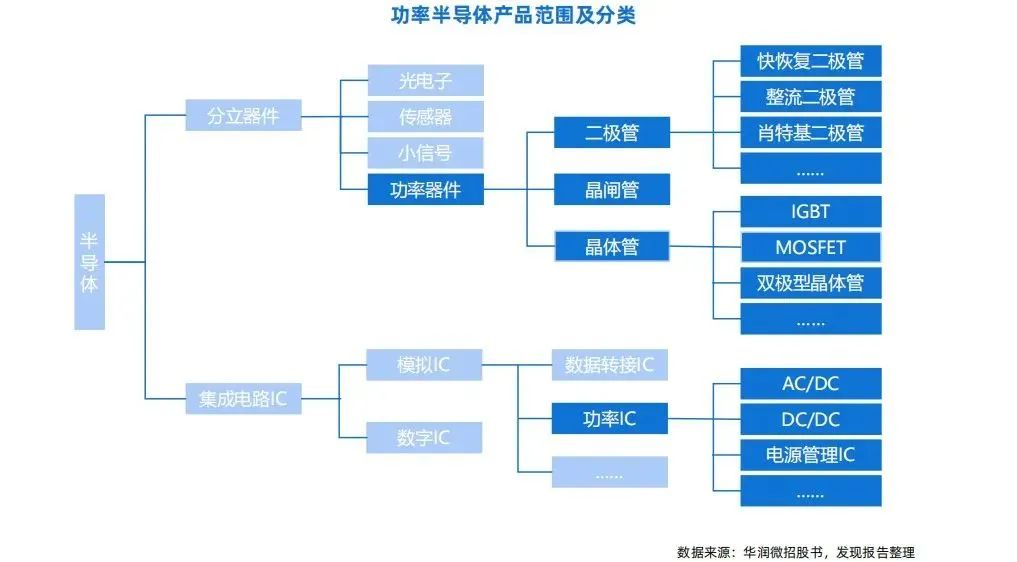

功率半导体是电子装置中电能转换与电路控制的核心,主要用于改变电子装置中电压和频率、直流交流转换等。可分为功率IC和功率分立器件两大类,二者集成为功率模块(包MOSFET/IGBT模块,IPM模块,PIM模块)。

功率半导体在各类汽车半导体产品中受益最大

根据Strategy Analytics数据,受益于汽车电动化趋势,功率半导体的使用量增幅高达四倍以上,在各类汽车半 导体产品中受益最大。

预计2025年全球新能源汽车销量将达到2240万辆,功率半导体市场规模将突破100亿美元,而中国新能源汽车功率半导体市场2025年则将达到61.39亿美元,保持20%以上的增长速度。

IGBT是当前新能源车中应用最广的功率器件

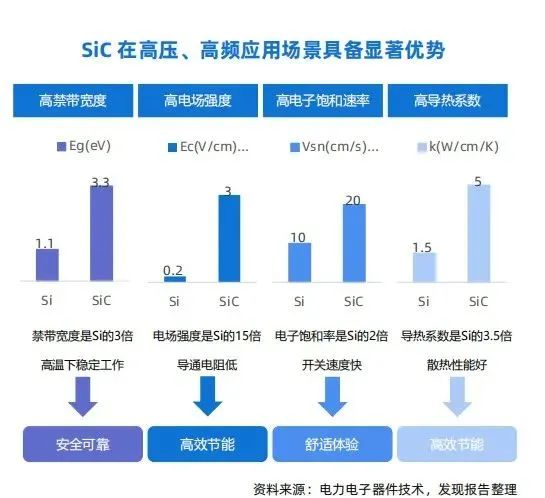

当前MOSFET、IGBT已广泛应用于车上,SiC基MOS同样得到小规模应用。其中,IGBT适宜中高压领域,是当前新能源车中应用最广的功率器件,预计到2025年全球新能源汽车IGBT规模接近40亿美元,中国达22亿美元。

而SiC MOSFET高压下性能优越,未来随着SiC成本下降以及800v高压平台架构的应用,SiC MOSFET有望迎来规模上车。根据Yole数据,预计到2025年新能源车将贡献15.53亿美元的SiC功率市场,年复合增长率达 38%。

模拟芯片:覆盖整车核心板块

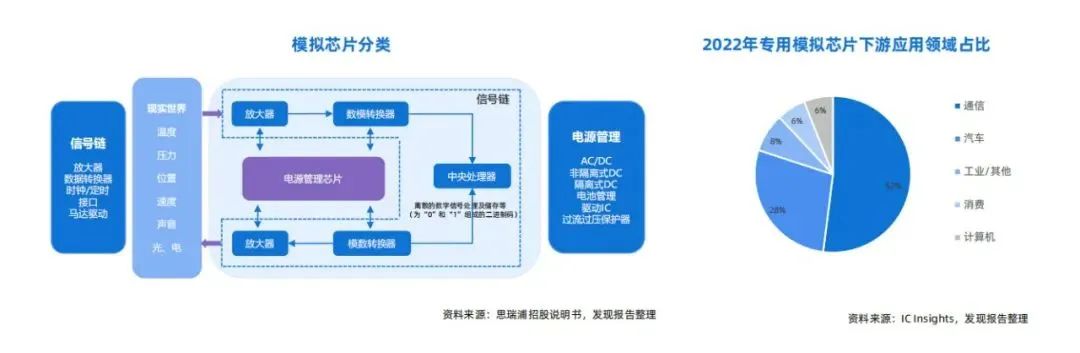

按功能划分,模拟芯片分为电源管理芯片和信号链芯片。电源管理芯片是所有电子产品和设备的电能供应中枢和纽带。信号链则是拥有对模拟信号进行收发、转换、放大、过滤等处理能力的集成电路。

模拟芯片在新能源汽车充电桩、电池管理、车载充电、动力系统等方面均有所应用,预计车载模拟芯片将成为模拟芯片所有下游应用领域中增速最快的方向。根据IC Insights数据,2022年市场规模将达到137.75亿美元,占总体规模 的16.6%,同比增速达到17%。

传感器芯片:自动驾驶催生的刚需

汽车智能传感器主要包括车载摄像头、激光雷达、毫米波雷达、红外传感器、超声波传感器等。车载摄像头是目前自动驾驶中应用最广泛的传感器。

随着ADAS系统渗透率提升和自动驾驶技术的突破,车载摄像头市场将在未来保持快速增长态势。预计到2025年全球 车载摄像头市场将达1762.6亿元,其中中国市场237.2亿元。

而CIS作为车载摄像头的核心部件,将受益于汽车智能化下ADAS渗透率提升快速增长。据ICV Tank数据,2021年全球车载CIS总收入38.1亿美元,预计2026年有望达90.7亿美元,CAGR为18.94%。

存储芯片:从GB到TB

存储芯片,又称半导体存储器,是指利用电能方式存储信息的半导体介质设备,其存储与读取过程体现为电子的存 储或释放。在车载市场中的应用主要包括DRAM(DDR、LPDDR)、和NAND(e.MMC和UFS等)。

在汽车电动化和智能化的趋势推动下,叠加上产业升级带来汽车格局重塑机遇,汽车存储芯片市场将成为一个高成长的半导体细分赛道,根据IHS的数据,2020年全球汽车存储芯片市场规模约40亿美元,2025年预计达82亿美元。

目前主流智能汽车的自动驾驶技术仍处于1/2级,预计在2030年自动驾驶将会发展至L4和L5等高等级。中短期来看,在电动化取得实质性进步,和L4/L5获得实质性突破的前夜,ADAS升级和车内体验是汽车存储现阶段增长核心。

长期来看,自动驾驶技术升级带来车规存储的带宽持续高增长是长期趋势,未来汽车存储将由GB级走向TB级别。以 美光预测的ADAS为例,Level 5与Level 1相比,带宽提高20倍,DRAM容量提高8倍,NAND容量提高125倍,达到 TB级别。

下游:新能源车发展势头强劲

2021年以来我国新能源车渗透率持续走高,2022年1-7月,新能源汽车产销分别为327.9万辆和319.4万辆,同比均 增长1.2倍,市场占有率为22.1%。在汽车电动化趋势日渐明确的背景下,新能源汽车销量持续增长,渗透率不断提高,将持续打开汽车芯片的增长空间。

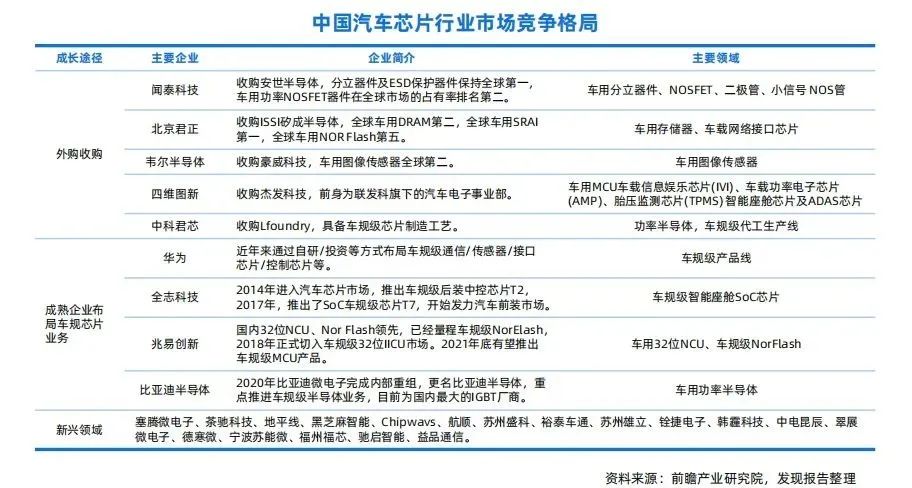

汽车芯片行业竞争格局

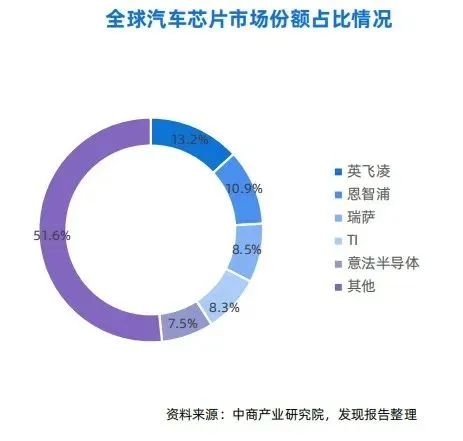

从全球市场竞争格局来看,国际厂商在车规级半导体领域中占据领先地位,车规级半导体国产化率较低。

根据Omdia统计,2020年全球前五大厂商包括英飞凌、恩智、瑞萨、德州仪器、意法半导体,前25强中闻泰科技 名列第19位,是中国唯一一家上榜的公司。

从国内竞争来看,近年来,外部收购、成熟企业布局车规半导体业务、以及新兴领域创业,成为目前支撑我国汽车 半导体发展的主要路径。2019年,闻泰科技收购安世半导体一举成为国内最大的汽车半导体公司。

车规级半导体自主率底的原因

从各细分领域来看,由于设计、生产等方面的技术差距较大,至今我国未形成具备国际竞争力的汽车芯片供应商, 不仅在汽车芯片领域的市场份额较低,自主率也普遍较低。

一方面由于车规级半导体对产品的要求高,企业需要较长时间的技术积累和经验沉淀实现技术突破,并且认证周期 和供货周期较长,导致车企与芯片厂商在形成稳定的合作关系后,就很难在原有车型上再次更换供应商,形成了业务稳定、格局垄断、关系牢固的三大竞争壁垒。

而另一方面,整车厂在认证车规级半导体的新供应商时,通常会要求其产品拥有一定规模的上车数据,国产厂商缺乏应用及试验平台,在车规级半导体正常供给的状态下较难寻得突破。

2

我国汽车芯片行业发展趋势预测

虽然自动驾驶的技术方案和算法尚未定型,应用于自动驾驶的芯片构型也尚未固化,但汽车芯片作为汽车智能计算平台的核心硬件已成为行业共识。未来,我国汽车芯片行业将呈以下发展趋势:

功能集中已经成为行业发展趋势

无论是自动驾驶还是智能座舱领域,功能集 中已然成为行业发展的必然趋势。随着传感 器数量和种类逐渐增多,将不同功能的计算芯片集成到一块板子上,对各传感器的原始 感知信息实行后端融合计算成为必然选择。同时ECU模块也将逐渐集成合并,形成集中 运算的车载计算平台。

进口替代已经逐步实现

目前国内在半导体领域有所突破,虽然在汽 车级半导体仍处于弱势地位,但随着国内上 市公司收购整合全球主要半导体企业,比如闻泰科技收购安世半导,韦尔股份收购豪威科技。通过并购叠加内生发展,中国汽车级半导体有望获得大的突破,逐步实现进口替代。

汽车智能化+电动化推动产业链重构

随着汽车进入了电动化+智能网联的时代,车联网、新能源、智能化、自动驾驶四个领域趋势带来了新的半导体需求,也为国内新进芯片企业进入汽车领域带来全新的产业机遇。OEM+Tier1+Tier2原有金字塔格局有望被打破,智能车软件会逐步走 向平台+生态模式,形成新一代汽车生态体系。

软硬结合、服务能力将成为厂商比拼关键

综合考虑整车项目开发流程与芯片设计开发流程,未来汽车芯片厂商在产业合作中,将与主机厂建立更多前端沟通,挖掘市场真实需求,提高产品定义与设计前瞻性,芯片厂商将进一步提升自身的算法与软件技术积累与理解,优秀的服务能力将成 为面对主机场差异化需求时的关键竞争优势。

编辑:黄飞

电子发烧友App

电子发烧友App

评论