2023年的智能驾驶市场热闹非凡,前有上海车展的百家争鸣,后有各路玩家你追我赶、相互DISS。

可以看到,智能驾驶已经成为各大主机厂占领市场的必争之地,也是多家供应商纷纷发力的热点。传统主机厂、造车新势力、传统Tier、科技公司、互联网企业、甚至消费电子企业,都在大力布局智能驾驶业务,力争在激烈的汽车智能化赛道上,拥有一席之地。

那么,从去年到今年,智能驾驶行业的热点有哪些?趋势在哪里?什么是全行业在共同推进和探索的?优势和难点是什么?市场现状如何?

本文带着这些问题,逐一盘点并解读智能驾驶的几大热点:城市NOA、去高精地图、去激光雷达、大模型上车、舱驾融合,并从技术和市场层面,给出解读。

城市NOA,进展不及预期

智能驾驶发展至今,城市NOA作为当前量产智能驾驶的最强功能,已经成为行业内的热点,也是各路玩家纷纷布局的重点。

2021年起,在特斯拉、小鹏等头部造车新势力的影响下,各主机厂陆续推出适用于高速公路和城市快速路场景的高速NOA功能;从2022年起,NOA的应用场景从高速推广到城区,得益于“BEV+Transformer”的普及,2023年是城市NOA群雄逐鹿的一年,多家车企发布城市NOA“开城计划”。

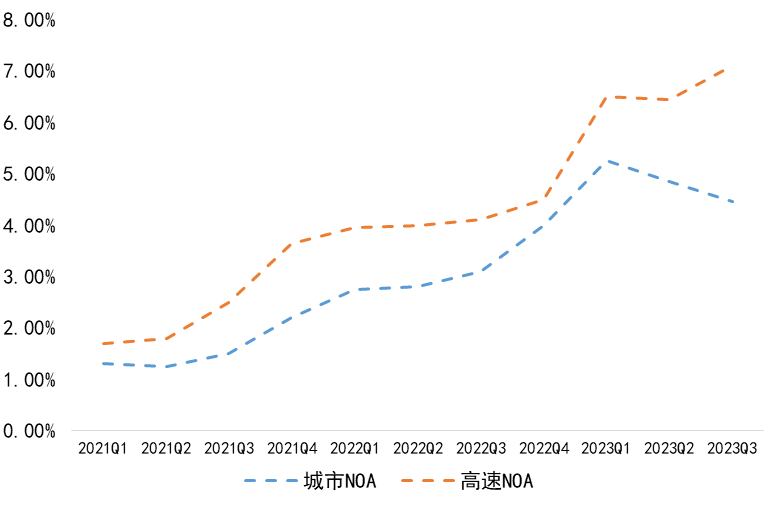

目前城市NOA已经成为市场关注的热点,并且陆续搭载在新车型上。根据佐思汽研的数据统计,2023年1-9月,国内乘用车高速NOA的渗透率为6.7%,同比增加2.5个百分点;城市NOA的渗透率为4.8%,同比增加2个百分点。

2021-2023国内乘用车NOA渗透率(数据来源:佐思汽研)

截至2024年1月,已经量产搭载城市NOA的车企主要有小鹏、华为系(极狐、阿维塔、问界)、理想、智己等4家,另外特斯拉在北美推送了城市NOA,而蔚来和魏牌(毫末方案)的城市NOA已经公布正在路测中。根据表1的汇总结果,整体来看,城市NOA的落地进展,距离宣传发布的目标,存在一定差距,没有达到预期,尤其是部分车企曾经号称在2023年底全国可用,实际上目前只落地了有限的几个城市。不过,各家也正在努力推进城市NOA的全面落地,力争在2024年占据更多的市场份额,也值得我们期待。

小鹏将城市导航辅助驾驶命名为城市NGP(Navigation Guide Pilot),在P5、G9、G6、P7i等车型上均有搭载。这4款车型都是搭载激光雷达的车型,并且从G9开始,小鹏的车型都采用前视800万像素双目摄像头,并通过2颗高算力的NVIDIA Orin-X SoC芯片,提供508TOPS的超高AI算力,满足城市NGP的感知和算力要求。

小鹏于2022年9月在广州率先推送城市NGP,是国内最早让城市导航辅助驾驶上车的车企。截至2024年1月,小鹏的城市NGP已经覆盖国内52个城市,包括广州、深圳、上海、苏州、南京、杭州、宁波、北京、天津、成都、西安、武汉、长沙等,也是国内可用范围最广的城市导航辅助驾驶。

小鹏城市NGP的覆盖范围

华为的城市导航辅助驾驶功能称为城市NCA(Navigation Cruise Assist),已经搭载在华为深度参与的极狐、阿维塔和问界系列车型上。极狐、阿维塔车型配置了3颗激光雷达和具备400TOPS算力的华为MDC810计算平台,问界系列车型配置了1颗激光雷达和200TOPS算力的华为MDC610计算平台。截至2024年1月,华为的城市NCA开放了国内6个城市:上海、深圳、广州、杭州、重庆、北京。

华为城市NCA的覆盖范围

理想的城市NOA在其L7、L8、L9三款车型上实现。这三款车型都配置了1颗激光雷达和2颗NVIDIA Orin-X芯片,并且前视双目摄像头和侧视摄像头的像素都高达800万,足以满足L2级智能驾驶的硬件性能要求。截至2024年1月,理想城市NOA已经在北京、上海、广州、深圳、杭州、成都等国内10个城市开通。

理想城市NOA的覆盖范围

智己会在其现有车型L7、LS6、LS7中,全面搭载城市NOA功能,并通过1颗激光雷达和1颗254TOPS算力的NVIDIA Orin-X芯片来实现。不过,智己的城市NOA推送时间较晚(2024年1月),目前只开通了上海1个城市。

特斯拉的城市NOA目前只在北美地区推送,还未进入中国,虽然一直宣称即将在国内推送,但至今还未见身影。蔚来和毫末则还在道路测试阶段,还没有真正开始推送给用户。

去高精地图,目前去不掉

在2023年上海车展,国内多家主机厂与智能驾驶解决方案提供商,纷纷喊出了“去高精地图”的口号:小鹏宣称“城区NGP,2023年6月起不需要高精地图”;理想宣传“AD Max 3.0系统逐步摆脱高精地图”;智己提出“数据驱动道路环境感知模型替代高精地图”;华为直言“ADS 2.0系统不需要高精地图,有图无图都能开”;百度作为高精地图提供商,也提出了“轻地图”的智能驾驶方案;毫末则发出“重感知、轻地图”的声音。

高精地图

业内玩家为何纷纷发声“去高精地图”?主要有以下3点原因:

第一,高精地图的存在,让主机厂和智能驾驶开发者们,严重受限于图商,地图鲜度难以提高。

智能驾驶对高精地图的数据实时性要求很高,也就是需要地图“保鲜”,甚至每日更新一次。而图商的平均更新周期以月或者季度为单位,行业内的平均更新周期是3个月左右,这就导致图商提供的高精地图,难以满足智能驾驶开发的需求。

第二,高精地图的测绘成本高、周期长,提高了整套智能驾驶系统的开发和使用成本。

高精地图由于对精度要求高、信息丰富,因此需要采集的数据量很大,导致相比于普通导航地图,会产生更高的成本,并花费更长的周期。高成本与长周期,与当前智能驾驶行业的降本和快速迭代的趋势,严重不符,所以去高精地图逐渐成为一种趋势。

调研结果显示,分米级高精地图的测绘成本在每公里十元左右的水平,每台车每天可以采集500公里左右的道路数据;厘米级高精地图的测绘成本大约为每公里千元,每台车每天能采集约100公司的道路数据。可见精度提高十倍,产生的测绘成本与周期,会成倍增加甚至指数级增加。

第三,得益于感知算法的进步,传感器的环境感知结果,可以替代高精地图。

正是由于BEV+Transformer的广泛应用,让传感器,尤其是摄像头检测到的环境数据,能够用于构建实时的局部地图,逐渐替代基于先验数据的高精地图。

BEV+Transformer原理

如今已经进入2024年,去高精地图的进展如何?行业内实现完全“去高精地图”了吗?答案似乎是否定的。根据对以上几家公司无图方案的调研,以及行业内其他公司的解决方案,我们发现目前主要通过3种方式,来替代传统的高精地图:

一是实时局部建图,基于传感器信息,通过BEV+Transformer,构建实时的局部地图。这种方法理论上可以完全去掉高精地图,但根据大部分感知算法专家的意见,现阶段的环境感知效果,还达不到传感器与高精地图融合的水平,只能说正在逐步提升,向完全无图靠近。

二是众包地图,即通过已售出车辆收集道路信息,整合来自普通用户的数据,绘制地图。这种方式在前几年就已经有人提出并且正在采用,本质上还是在构建地图,只是不再依赖图商,而是让用户帮助主机厂采集地图数据。

三是轻量化高精地图,是一种精简版的高精地图,精度和信息量介于导航地图与高精地图之间。这种方案可以理解为是一种过渡状态,是综合平衡整体感知定位效果与地图成本之后的结果,实际上仍然需要地图。

通过以上分析,不难看出,去高精地图虽然是主机厂和智能驾驶开发者所推崇的趋势,但目前还没有完全实现。去高精地图,更多的是在摆脱对图商的依赖;而当前的环境感知效果,还不能达到完全无图的水平;现阶段高阶智能驾驶还离不开高精地图,只是绘图的方式在改变,对精度的要求在降低。

去激光雷达,技术路线之争

激光雷达,曾被称为“自动驾驶之眼”,但高昂的成本让大多数车企望而生畏。近几年来,去激光雷达的声音一直存在,而纯视觉感知方案与视觉+激光雷达融合感知方案的技术路线之争,也一直没有停止过。

激光雷达的点云效果

激光雷达一度是国内的高阶智能驾驶,尤其是城市NOA的必备项,国内的头部智驾厂商,也普遍采用摄像头与激光雷达数据融合的方案,实现高阶智能驾驶所要求的精准感知。小鹏、蔚来、理想、阿维塔、问界……都搭载了激光雷达。

与此同时,以特斯拉为代表,也出现了另一种声音:只用摄像头的纯视觉感知方案。

马斯克曾不止一次提出:“人类驾驶只用眼睛观察环境,所以根据第一性原理,纯视觉方案才是正确的路线。”而特斯拉作为智能驾驶的先驱者,本身也证实纯视觉方案的可行性。

从目前高阶智驾的搭载情况来看,大部分车型仍然配置了数量不等的激光雷达,只有特斯拉和极越,选择纯视觉方案。

众做周知,特斯拉的视觉感知算法,始终处于行业的领头羊地位,而极越作为百度重点打造的车型,纯视觉的底气自然来源于百度在智能驾驶领域多年的积淀;其他主机厂和方案商,我们大胆猜测,有没有这样一种可能:采用融合方案不仅是因为融合方案的感知效果更好,更因为对自家的纯视觉感知算法不够自信,以及激光雷达有利于放大车企对智能化的营销效果,所以配置了高成本的激光雷达。

虽然国内大多数高阶智驾车型都搭载了激光雷达,但车载激光雷达作为技术壁垒高、需求前景不明朗的领域,尤其是近几年成本才逐渐降到万元以下,导致目前存在的供应商非常有限,产品型号也有限,与摄像头、毫米波雷达等传感器相差很大。

目前车载激光雷达供应商主要有速腾聚创、图达通、禾赛科技、Luminar、览沃、Velodyne、Ouster、亮道智能、探维科技、北醒等,以及少数宣称自研的方案商如华为。目前量产上车的激光雷达是半固态激光雷达,从国内的出货量看,速腾聚创、图达通、禾赛三家的激光雷达应用最广。

速腾聚创(Robosense)的激光雷达产品以RS-LIDAR M系列为主,包括M1/M1 Plus/M3等,M1就是在小鹏的车型上配置的激光雷达,M3则是超长距激光雷达,最远能够探测300m距离外的目标物。此外,速腾聚创还有补盲激光雷达产品E1,以及Ruby Plus/Helios/Bpearl等机械旋转式激光雷达。

图达通(Seyond,原Innovusion)将激光雷达产品分为猎鹰系列和云雀系统,猎鹰系列在蔚来的车型上已经搭载,包括猎鹰K和猎鹰Q两款超远距激光雷达;云雀系列则包括远距离激光雷达云雀E和补盲雷达云雀W。

禾赛科技的激光雷达产品包括已经在理想车型上搭载的AT128、最远探测距离400m的超远距激光雷达AT512、机身高度仅25mm的超薄激光雷达ET25,以及补盲雷达FT120和若干机械旋转式雷达产品如Pandar / QT / XT等系列。

大模型上车,行业共识

自从ChatGPT火爆问世,AI大模型就成为不可逆转的潮流,并且被广泛应用于各行各业,当然也包括智能驾驶。大模型让端到端的智能驾驶成为可能,吸引了全行业多个领域的玩家,并且已经取得了一定的成果。

AI大模型上车已经成为智能驾驶行业的共识,众多玩家都纷纷布局参与其中,其中主机厂、Tier 1、科技公司、芯片公司等不同类型的厂商,分别在不同的方向发力,形成自己在大模型时代的竞争优势,同时也形成了分工明确的合作关系。

主机厂可以直接To C,能够利用自己大量量产车的优势,在真实道路上采集大量数据,用于不断优化自己的AI大模型。同时,主机厂能够利用自己在产业链中的优势和主导地位,充分整合上下游资源。不过,智能驾驶的大模型开发成本高且周期长,对主机厂的资源投入和技术实力有较高的要求,目前传统主机厂通常寻求外部合作,共同开发,而头部的造车新势力则偏向整体自研。蔚来、小鹏、理想、阿维塔、吉利、比亚迪、长城、广汽等企业,目前都有AI大模型的相关布局及应用。

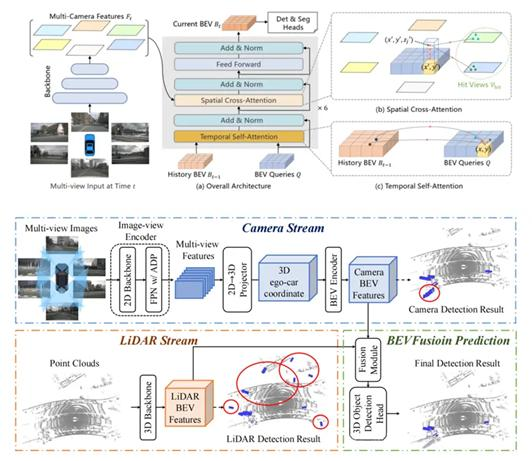

Tier 1作为智能驾驶解决方案的提供者,在大模型上车方面,主要从软件算法层面做文章。Tier 1通过软件和算法层面切入,开发智能驾驶的垂域大模型,为主机厂提供智能驾驶大模型服务,同时打造自己的数据闭环系统,形成一整套完整的大模型生态,例如,BEV+Transformer就是各家Tier 1普遍在开发并推广的大模型解决方案。现阶段,毫末智行与商汤科技,就是提供智能驾驶大模型的典型代表。

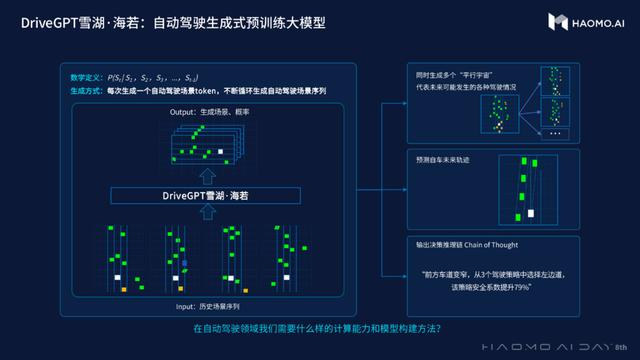

毫末智行在2023年4月发布了行业内首个智能驾驶生成式大模型Drive GPT:雪湖·海若。

毫末采用RLHF(Reinforcement Learning from Human Feedback,人类反馈强化学习)技术,并引入真实用户数据,从而持续优化认知决策模型。雪湖·海若能够按概率生成多个场景序列,从而将用户最关注的自车行为轨迹量化,输出清晰的决策逻辑链,并通过Drive Language实现场景的Token化表达。雪湖·海若搭载于魏牌新摩卡DHT-PHEV车型,将通过Hpilot 3.0系统实现城市NOH(Navigation on Highway Pilot,导航辅助驾驶)。

毫末智行发布雪湖·海若大模型

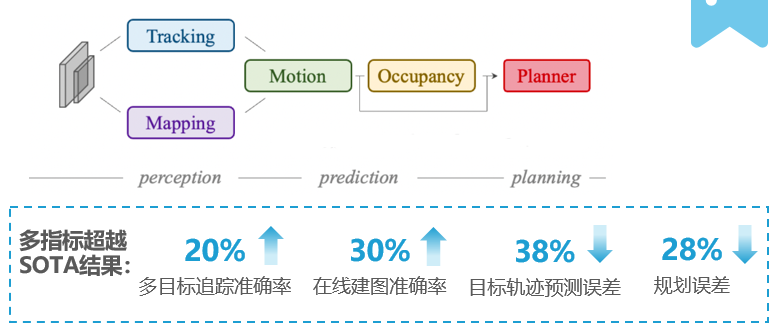

商汤科技的AI大模型名为Uni AD,能够将检测、跟踪、建图、预测、规划等不同的算法模块,整合到Transformer的端到端框架中,从而融合不同的计算任务,实现端到端的处理。商汤还构建了面向决策规划算法的数据闭环体系,并建立数据驱动的决策规划算法库,将大数据与决策规划算法融合,通过大模型的处理,让智能驾驶拟人化。

商汤科技Uni AD的优势

科技公司的优势在于丰富的AI技术储备,以及云端资源。早期,国内各大科技公司,已经在通用AI领域积累了一定的技术沉淀,这些技术积累可以直接转化到智能驾驶方向,从通用大模型,逐步渗透到垂直领域。科技公司还会利用自身的云端资源,自建云服务器,提供大量云端资源与配套服务,供客户调用、开发和布署自己的AI大模型。华为、腾讯、百度阿波罗,是这方面的佼佼者。

芯片公司在大模型时代,仍然聚焦于芯片。通过提供适合布署AI大模型的芯片硬件,芯片公司仍能在大模型的竞争中占有重要地位,例如英伟达、高通、地平线等;同时,芯片公司通常还会提供与芯片配套的、完善的开发工具链,供开发者使用。

舱驾融合,现阶段落地慢

从行泊一体到舱驾融合,集成化已经成为智能汽车的必然趋势,当然也是智能驾驶的必然趋势。舱驾融合已经成为近两年来行业内的热门话题和技术发展的方向,但目前的落地情况,似乎远不如行泊一体来的那么快。

舱驾融合也称为舱驾一体,包括软件层面的融合和硬件层面的融合:软件层面的融合主要是在软件和功能层面,融合智驾与座舱的软件、数据等,包括升级软件架构、开发面向服务的架构(SOA)、跨域打通信息与数据交互、实现智驾与座舱功能联动等;硬件层面的融合主要是硬件形态的融合,是一种直观可见的集成化,将从本质上改变底层软件与通讯方式,并且具有明显的BOM成本优势。

不同程度的硬件层面舱驾融合方案

可见,软件层面的舱驾融合,更多融合的是功能与应用,相对容易实现,而硬件层面的融合,则形成了完全一体化的新硬件,开发的工作量与难度较大。目前,硬件层面的融合,存在One-Box、One-Board、One-Chip等不同融合程度的方案。

One-Box方案是将智驾域的核心板与座舱域的核心板,集成在同一个域控制器中,但核心板原本的软、硬件架构都不改变,板间通信方案也不变。One-Box方案有点为了融合而融合的味道,集成度最低,融合的难度也最低。

One-Board方案是将智驾的SoC芯片与座舱的SoC芯片,集成在同一块核心板上,但两块SoC仍然分别处理智驾域和座舱域的数据,只是在一块板子上,共用MCU、存储、接口等外围硬件。One-Board方案能够一定程度上提高集成度,减小通讯时延,提升舱驾的整体性能表现;并且,One-Board方案能够有效减少SoC以外的硬件,从而降低系统的BOM成本。

One-Chip方案是在同一块SoC芯片上,同时处理智驾域和座舱域的数据,通过在SoC上运行虚拟机,实现智驾和座舱的不同功能模块。One-Chip方案是真正意义上的舱驾融合,集成度最高,能够最大程度地集成智驾域和座舱域的硬件,提升舱驾性能表现,并实现最大程度地降本。不过,One-Chip方案的融合难度也最大,目前还少有应用案例。

虽然舱驾融合已经成为行业的共识和智能汽车发展的必然趋势,但现阶段实现的难度较大,短期内,很难有集成度高的舱驾一体方案落地。

从技术维度,对于One-Chip方案,目前已有的SoC芯片,还不能满足舱驾融合的要求,尤其是难以支持舱驾融合所需的综合算力要求(NPU+GPU);并且One-Chip方案的操作系统布置难度大,智能驾驶软件通常基于Linux系统或C++实现,而智能座舱软件则基于QNX系统或Andriod系统,两者难以很好地兼容并存。

而对于One-Box或One-Board方案,由于控制器整体体积变大,对控制器的安装布置,也提出了新的要求;更重要的是,同一控制器内的计算任务成倍增加,造成功耗明显提升,发热量增大,对控制器的散热也是一个挑战。

从市场维度,目前无论是C端还是B端,对舱驾融合的变革意愿都不强,Nice to Have,not Must Have。C端的用户对舱驾融合带来的性能提升和体验改善,难以有直观的感受,区别不大;B端的主机厂则对舱驾融合还没有迫切的要求,并且舱驾融合也涉及到原有的智驾开发部门与座舱开发部门的融合,合二为一会产生一定阻力。

从成本维度,虽然长期来看,舱驾融合能够有效降低系统的成本,尤其是硬件BOM成本,但短期内会产生大量的开发费用,何时能够看到降本的效果,也是一个问题。另外,One-Chip方案中的SoC芯片,一定是高性能的芯片,其成本必然不会低,也会增加开发者的投入。

由于上述存在的这些难点,目前舱驾融合的进展还比较缓慢。One-Box方案由于集成度低、难度低,有少数玩家率先实现,例如特斯拉、小鹏等,但并不普及;One-Board方案对核心板的设计能力要求高,目前实现的案例非常少;One-Chip方案依赖满足要求的高性能SoC芯片,还需要等待芯片厂商的进展,目前更多的是在单颗SoC上实现舱泊一体等简化的融合效果。

现阶段,市场上已经出现的舱驾融合案例主要是特斯拉、小鹏、零束、极越、德赛西威、中科创达等玩家提供的方案。

特斯拉从整车电子电气架构层面规划了One-Box的舱驾融合方案,将分别负责智能驾驶、智能座舱和车内外通讯的3块核心板,集成到1个控制器中,形成中央计算单元。

小鹏提出了与特斯拉相似的One-Box方案,将智驾系统的XPU、中控系统的DCU和仪表系统的ICM整合到同一个域控制器中,形成舱驾一体域控制器,打造其“三合一座舱”的概念,并应用在小鹏G9车型上。

零束是国内早期提出舱驾融合概念的方案商之一。零束全力打造的银河全栈3.0架构,在硬件层面由2个高性能计算单元(HPC,High Performance Computing)和4个区域控制器ZONE组成,其中的1个HPC集成了智能驾驶与座舱功能,但也是One-Box方案;在软件层面,零束整合了中间件与SOA原子服务层,提供统一的标准化API(Application Programming Interface)接口,便于不同智驾和座舱模块算法的调度与复用。

极越率先提出了智能驾驶“真冗余”的概念:当智能驾驶域控失效时,座舱域控可以提供简单的ACC等功能以接管,实现跨域的冗余策略。某种意义上说,极越算是实现了基于座舱SoC芯片(Qualcomm SA8295)的One-Chip方案,只是智能驾驶的功能过于简单。另外,极越也实现了应用层级(软件层面)的舱驾融合,即3D人机共驾地图:通过智驾域和座舱域的跨域资源调度,直接可视化显示感知目标结果,提供还原显示的虚拟化驾驶体验。

德赛西威在2022年4月发布了车载智能计算平台Aurora,当时号称行业内首款可量产的车载智能计算平台。在硬件层面,Aurora集成了NIVIDA Orin、Qualcomm SA8295和黑芝麻的华山A1000芯片,属于One-Box的方案;在软件层面,Aurora能够同时提供智能驾驶、智能座舱与智能网联服务,实现一定程度的“中央计算”。此外,Aurora采用了插拔式的结构形式,可以根据需求伸缩和裁剪算力,满足多样化的计算需求。

中科创达提出了基于高通系列芯片的舱驾融合方案,属于One-Chip方案。中科创达的方案有2套,一是基于Qualcomm SA8295芯片,实现舱泊融合,即智能座舱与智能泊车功能融合,该方案仍然需要另一颗SoC实现智能行车功能,因此不是完全的舱驾融合;二是基于Qualcomm SA8795芯片,实现完全的舱驾融合,但该方案至今还未量产,还处于研发阶段。

从以上的解读内容来看,在过去的2023年,智能驾驶的前沿热点话题不断,但实际进展整体不如宣传的预期:城市NOA开城数量有限,去高精地图没能完全去掉,去激光雷达存在争议,AI大模型有待持续深入,舱驾融合难度大进展慢。

我们也看到,在智能驾驶赛道竞争越来越激烈的当下,2024年,行业内的玩家必然会在这些热点方向,继续发力,通过突破技术难点、降低成本,努力占据更多的市场份额,将前沿热点,最终落地为平民化的应用。

SEMl-e主办方深圳市中新材会展有限公司联合中国通信工业协会、江苏省半导体行业协会、浙江省半导体行业协会、深圳市半导体行业协会、东莞市集成电路行业协会、成都集成电路行业协会共同主办。SEMl-e将聚焦半导体行业的各个细分领域,展示以设计、芯片、晶圆制造与封装,半导体专用设备与零部件,先进材料,第三代半导体/IGBT,汽车半导体/车规级先进封装技术为主的半导体产业链,全面展示了半导体行业的新技术、新产品、新亮点、新趋势,构建起了半导体产业交流融合的新生态。

审核编辑:黄飞

电子发烧友App

电子发烧友App

评论