竞争驱动洗牌,洗牌催生跨越。

我们深知,适应比预测更重要。无论是如今写在历史中的大公司们,还是依旧寻找方向的创业公司,无一例外不经历着一次又一次的洗牌,又在一次又一次的洗牌中或退场、或重生。

这是一个洗牌年代,也是一个值得书写的年代。

2024年注定是AI芯片厂商们捉对厮杀的一年。

过去一年时间里,AI赛道烈火烹油,以英伟达为代表的GPU厂商手握算力心脏,背靠AI企业扩大云计算规模和训练大模型的需求,吃下了AI时代的第一笔红利,赚得盆满钵满。

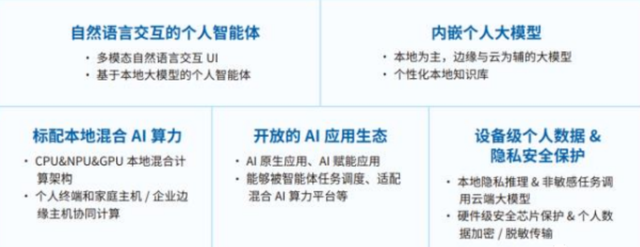

随着时间来到2024,AI从云端蔓延向终端,「AI+产品」概念下的许多新物种逐渐走到消费级的临界点。为了捕捉这些增长点,雄踞于各个细分领域的AI芯片龙头纷纷开启了跨界合作,一手推出新品,一手寻找新的合作伙伴。

即便是确定性相对较强的云端算力市场,也透着一股「山雨欲来风满楼」的气息。谷歌、微软、亚马逊先后宣布推出或计划推出自研AI芯片,AMD的新产品MI300X在性能上紧咬英伟达H100,英特尔CEO基辛格透露:“整个行业都被推动来减少CUDA(英伟达推出的运算平台)的市场。”

2024,AI芯片市场的格局将迎来什么变化?而这泼天富贵,又将花落谁家?

云端之战:英伟达如何对抗围剿?

从云端需求和企业动作来看,2024年研发下一代大模型仍将是各大科技公司竞争的核心,其中多模态模型占比逐渐提高的趋势带动了更大的算力需求。

C端AI应用数量的增加也为云市场的增长注入了稳定性。过去,模型的预训练是GPU消耗最大的环节,大约80%,但随着越来越多的消费者开始调用模型进行推理,未来推理和训练的算力占比将倒置。晚点LatePost报道,多位大模型从业者估算,如果千亿参数或更大的人工智能模型被广泛使用,大模型的训练成本和推理成本会达到2:8,甚至1:9。

对AI创业者以及科技巨头来说,这个消息忧喜参半。

2023年,所有涌向AI的掘金者都对上游芯片供应商有一种复杂的情绪。研发AI产品离不开AI芯片这颗算力心脏,但高昂的价格和短缺的产能同时也令他们无时无刻不被焦虑包围。

除了恐惧拿到芯片的同行领先自己在市场上铺开业务,更担心卖方市场的格局仍将持续下去,无法摆脱向上游「纳税」的命运。

但令人意外的是,这些赚得盆满钵满的卖水人同样不安。GPU龙头英伟达创始人黄仁勋在去年十一月的一场演讲中表示:“我们不需要假装公司一直处于危险之中。我们(确实)一直处于危险之中。”

黄仁勋在AI的暴风眼站了一年,这句话大概是他的真实感受。

压力首先来自于同行竞争。

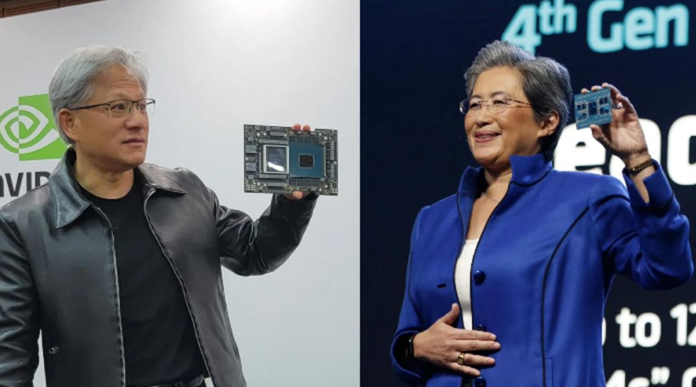

作为市场上唯一有希望在GPU领域挑战英伟达的企业,AMD每次发布新芯片,英伟达都会被拿出来做对比,你甚至可以在去年12月的多轮交锋中看到火花迸射。

AMD12月6日推出MI300x时,宣称表现优于英伟达的AH100。英伟达随后发布了自己的基准测试作为回应,表明AH100在正确的设置下仍然更好。AMD再次对此做出回应,发布了新的基准测试,再次显示MI300X在正确的设置下表现出色。

此外,英特尔虽然在GPU领域鲜有建树,但仍未放弃这块甜美的蛋糕。英特尔声称,将在2024年上市的Gaudi 3,性能超过了英伟达的AI芯片H100。

除了同行,英伟达的客户们也并不忠诚,谷歌、亚马逊、特斯拉、阿里、百度、微软……几乎所有的大客户都宣布将自研AI芯片。

这些客户还对英伟达的生态护城河发起了猛攻。“整个行业都被推动来减少CUDA的市场”,英特尔CEO基辛格最近公开表示,MLIR、谷歌和OpenAI等都在转向一个“以Python语言为基础的编程层”,以使AI训练更加开放。

自研芯片和生态建设并非易事,为何反倒成为了行业共识?英伟达的「镰刀」实在太锋利了。

《财新》的一篇报道中显示,哪怕花英伟达同样的成本,只要做出十分之一的效果,这些科技厂商便已经有利可图。更具体的案例是,按照谷歌的报价,使用其最新的AI芯片TPUv5e在训练、推理参数少于2000亿的大模型时,成本低于用A100或H100。

英伟达抢客户的行为也让云厂商难以接受。去年3月GPU最稀缺的时候,英伟达推出云计算服务DXGCloud。简单来说就是把卖给云厂商的GPU再租回来,进一步优化后再出租给需要GPU算力的客户。一来一去,云厂商承担了数据中心的建设成本,但客户却去了英伟达。

对英伟达来说,最大的变量可能还是在中国。近日外媒的一篇报道显示,由于对华出口芯片的性能被一压再压,中国玩家正在对其失去兴趣,这意味着它可能失去接近五分之一的营收。

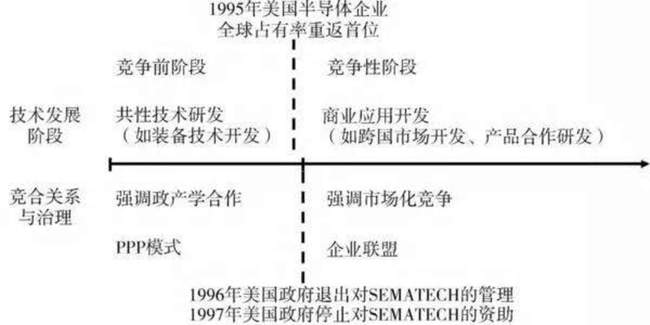

当然,作为硅谷最具战斗精神和固执的企业之一,坐以待毙从来不是英伟达的风格。过去的一年里,凭借占市场份额接近95%的最大GPU卖方身份,英伟达的护城河其实被拓宽了。

英伟达的核心竞争力主要由三个板块构成——供应链优势、软硬件生态、投资。

软硬件生态方面,预计2024年出货的AI芯片H200及生态配件,仍是市场上最适合大模型生长的「土壤」。而投资方面,2023年英伟达完成了20多笔投资,投资版图涵盖AI相关的各个行业,即便未必能从中稳定获利,过程中积累起的KnowHow,也将逐渐成为其它初创企业选择英伟达的理由。

真正决定2024年市场格局的,是英伟达的供应链优势。

AI芯片产业链冗长、复杂,每个细分领域都有各自的领头企业,只有将它们集成到一起,才能生产出性能最好的芯片。

英伟达笼络它们的手段是承诺不可取消的订单。目前,英伟达有111.5亿美元的采购承诺、产能义务和库存义务,另外还额外签订了价值38.1亿美元的预付费供应协议。这些被承诺的订单中包含台积电近六成产能和SK海力士、三星、美光HBM的大部分供应。

台积电封装对芯片性能的影响无须多言,HBM同样关键。HBM是高带宽内存芯片,而GPU只有内存足够大、数据传输速度足够快,才能保证运行效率。

单从这方面看,没有其他供应商可以与之相媲美,因此他们也将无法参与正在发生的狂热AI浪潮,即便是谷歌等科技巨头。

综上所述,2024年的云端战事确定性较强,虽然英伟达遭遇围剿,但无论是自研芯片还是生态建设都需要时间来慢慢发酵,至少在供应链紧张的问题解决之前,英伟达的统治地位不会被动摇。

场景之战:AI PC、 AI Car 、AI Phone成最热板块

淘金先富卖铲人,背后的AI芯片厂商已经摩拳擦掌。分行业来看,AI PC、AI Phone、AI Car是其中关注度最高的三个板块。

AI Phone:亟待AI拉动新增量

过去几年时间里,手机处于增长乏力的状态,即便厂商在硬件上「卷」到了极致,仍难以掩盖创新缺失的残酷真相。除了华为mate 60横空出世给市场带来了一些新鲜血液,就连苹果的发布会都难以讲出说服消费换机的新故事。

AI是它唯一能拉动增长的发力点。「AI上机」的传说从ChatGPT向C端开放起就飘荡在市场的上空,被谈论了一整年。但在大模型向小型化发展之前,硬件与模型规模之间的矛盾几乎不可调和。

事实上在手机端,至今也很难在保证模型性能的情况下,避免手机发热、内存占用量过大等体验对消费者购买欲产生的影响。

年初,手机芯片双雄之一高通演示了在安卓上运行Stable Diffusion的效果,并在近期宣布将推理时间缩短到1秒以内,但另一雄的联发科工程师表示,本地运行13B体量的小模型就意味着需要占用约13GB的内存,再加上安卓本身的4G,在不下载任何其他App的情况下,就已经超过了大多数手机16GB的内存容量。

即便如此,市场仍为AI Phone领域的增长投下了赞成票。它们的理由是,手机是人们日常使用频率最高的电子产品,基于入口优势,虽然本地部署还存在一定的困难,但云端运行AI带来的增量仍不容忽视。分析机构Canalys预测,2024年全球智能手机出货量将在2024年恢复增长,增幅约为4%。

AI PC:硬件、框架之争

相比之下,AI PC的进展则顺利得多。理由也很简单,与手机相比,PC的体积更大,芯片性能的上升空间更广。IDC预测,2024年将成为AI PC快速发展的第一年,2024年整体PC市场AI PC占比将达到55%,而2027年将达到85%。

目前PC端的AI芯片厂商已经释放出了浓烈的火药味,彼此间的混战一触即发。

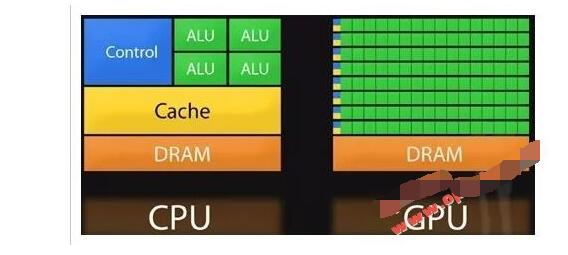

NPU与GPU之争是混战的第一个赛点。

GPU无需多言,关键是NPU为什么能站上擂台。与算力中心背靠成千上万台集成了CPU、GPU等各种芯片的服务器不同,PC的算力主要集中在一块「总芯片」当中,这块芯片由CPU、GPU、NPU等「分芯片」构成,各芯片分工不同。其中NPU就是专门被设计出来处理AI相关运算任务的。

因此,矛盾产生了。虽然GPU的定义是图形处理器,但同时它浮点、并行运算的特性也促使它成为了运行AI运算的最佳载体之一,这一点在云端已经被证明。一旦AI PC实现,大量AI运算任务势必带动GPU的销量。本次CES展开幕之前,英伟达连发三款消费级GPU,显然是向市场释放信号。

X86构架和ARM构架之争,是混战的第二个赛点。

X86和ARM是芯片的两种构架。X86构架是英特尔的代名词,在PC芯片端,直接与英特尔展开竞争的是采用ARM构架的手机芯片龙头高通和联发科。

X86和ARM的区别可以简单概括成前者性能、功耗双高,后者双低。过去,ARM一般被用于手机,但近年内,随着ARM芯片的性能不断提高,低功耗的优势正在引起业内玩家的注意。微软、苹果、Meta等厂商都在支持基于ARM的PC。据界面新闻报道,英伟达和AMD正在考虑2024年为移动PC提供基于ARM的解决方案。

高通对于AI PC垂涎已久,去年10月面对Windows 11发布的骁龙X Elite芯片与同级X86相比,性能可达竞品的两倍,而达到相同峰值性能时,功耗仅为竞品的三分之一。

AI Car:两大阵营跑马圈地

虽然AI PC的战场已经硝烟四起,但若是与AI Car相比,甚至能被称作一团和睦。背后的原因也很好理解,PC和手机是为存量市场里找增量,而车载AI则是实打实的蓝海。

在智能座舱领域,高通率先采用SoC逻辑设计车载MCU芯片的举措为它带来了先发优势,因此扮演着守城者的角色。眼下,它正面临着英伟达、联发科、英特尔等企业的多重围攻。

去年6月,联发科宣布将与英伟达合作,为下一代软件定义汽车提供全套车载人工智能座舱提供解决方案,覆盖从豪华到主流的所有汽车细分市场。

双强合作的模式是,联发科将开发集成英伟达GPU的汽车SoC。而英伟达则是目前高端车型主要采用的自动驾驶系统供应商,客户资源广泛。本次CES展中,英伟达公布了DRIVE系列汽车业务的最新进展,理想、长城、极氪、小米等企业均已采用DRIVE Orin平台为其智能自动驾驶系统提供支持。

英特尔亦在CES宣布了进军汽车行业的重要战略,推出专为下一代汽车设计的AI增强软件定义车辆系统芯片(SoCs)。其旗下的自动驾驶解决方案公司Mobileye一直处于世界领先的地位。

在自动驾驶领域,则呈现两强争霸的格局。英伟达与地平线分别包揽高端和低端车型,按覆盖车型价格区间的广度排名,地平线第一,英伟达第二。

与英伟达CUDA类似,地平线也有自己的生态护城河。同时,作为本土供应商,地平线在交付效率上更具优势。

格局之战:2024,谁是最关键的变量?

各家芯片厂商在AI PC、AI Phone、AI Car卷出天际,在这个堪比「春秋战国」的新竞争时代,即便英伟达依旧遥遥领先,一些关键问题也随之而来:2024年,谁能杀出重围?谁又是英伟达之外最关键的变量?

毫无疑问,这将是一场格局之战。我们可以从蛛丝马迹中对2024年谁将杀出重围做出一些预判。

虽然三大热门场景都有变化,但增量的绝对值不尽相同。综合硬件性能、用户需求、市场规模等因素,「硅基研究室」判断,AI Car会是增量最大的领域,AI Phone次之,AI PC最末。

车端可能是2024年最扑朔迷离的AI芯片战场。

市场上玩家布局的路线主要可以归纳成两条。一条从自动驾驶出发,向智能座舱拓展,譬如英伟达和Mobileye(通过英特尔实现)。另一条则是从智能座舱出发,向自动驾驶拓展,譬如高通。

在智能座舱领域,眼下市场上各家新能源车企的竞争,与其说是芯片性能之争,不如说是对用车场景的理解之争。而在自动驾驶领域,因为和安全息息相关,必须要保证硬件运行的稳定性,并且需要经过市场验证,领先玩家具备更高的壁垒。

从这个角度出发,英伟达、Mobileye将率先受益,地平线等二线厂商有望凭借低成本、高成熟度的产品成为车企的替代方案。

但是,如果将视角切换到交付的稳定度和市场铺开面上,则是地平线、华为等国产玩家具备更强的潜力。

一方面,在地缘政治背景下,AI芯片的对华出口能否持续、稳定,需要画一个问号。性能和生态固然是一道门槛,但正在解决当中。

另一方面,虽然目前地平线主要在低端车型中铺开,但企业在自动驾驶领域的发展高度依赖数据积累,未来以更快的速度对先进厂商完成反超也并非没有可能。

在手机领域,AI芯片厂商享受红利的前置条件是大模型本地部署。

众所周知,大模型上机有两种模式,一种是云端接入,另一种是终端部署。前者靠将用户的诉求反馈至云端,运算后在将结果发回手机。后者全流程均依靠本地硬件完成。

从能实现的功能上来看,两者类似,唯一对消费者购机意愿影响较大的因素是“是否愿意将本地数据(包括照片、文件、对话记录)上传至云端”。从这一点出发,本地部署确实存在需求,手机AI芯片的增长值得期待。

那么高通和联发科谁能将占据领先地位呢?

从市场站位来看,高通和联发科分别占据高端和中低端手机市场,向上突破的难度远大于向下兼容,并且目前推出AI手机的厂商均将价格定位在高端。

高端的市场站位给高通带来了更丰厚的毛利率,对比财报来看,高通第三季度的毛利率约为55.1%,联发科毛利率水平为47.4%,这意味着高通有更多的「余钱」来推动研发。滚雪球效应下,恐怕联发科想要追赶高通仍有一段路要走。

值得一提的是,苹果和华为的AI芯片计划也会对市场格局产生影响,但程度较轻。

近年来,苹果手机芯片的性能提升幅度与高通、联发科等竞争对手相比均不占优势。不久前登场的两大安卓芯片——高通8 Gen3以及联发科天玑9300,在CPU多核性能、CPU多核能效比、GPU峰值性能、GPU能效比等核心技术指标上均已领先同时期的苹果A17 Pro。

华为方面,受到地缘政治因素影响,目前在芯片性能方面还难以和国际一流芯片厂商掰手腕。

在PC端,虽然近日AI PC的声量不小,但距离它真正撬动C端市场的销量,还需要一些时日。

从C端场景出发,可以大致将AI应用区分为办公和娱乐两大类。

办公场景中,虽然微软、金山办公、Midjourney、Adobe等软件已经将AI功能融入其中,但它们的推理任务主要还是由云端负担,并且已经形成了按次付费的商业模式,不需要本地硬件具备太高的性能。

在娱乐场景中,在AI热兴起之前,为了支撑游戏流畅运行,本身就对GPU为代表的图形处理能力有较高的要求。按照眼下能被「塞」进PC的模型规模,过去用于渲染游戏画面的GPU,完全有充足的算力支撑AI衍生应用运行。

仍以英伟达为例,虽然在本次CES揭幕之前发布了三款新的消费级GPU,但三款GPU的性能均未超越2022年发布的RTX 4090。

综上所述,2024年,在云计算等传统领域,英伟达得益于供应链优势等护城河,最值钱的卖水人地位短期内不会发生改变。

而在AI PC、AI Phone、AI Car三大场景中,分别在技术和渠道方面占据优势的英伟达和地平线将率先吃到AI Car的红利,而高通有望在亟需新故事拉动增长的AI Phone品类杀出重围,至于AI PC,在新场景和新工作范式出现,并带动更强的硬件需求之前,相关企业的市场份额及销量还有待观察。

2024年是AI芯片厂商迎来泼天富贵的一年,但同时,也能感受到水面之下酝酿着激烈的变化。企业和投资者当然可以投身这片蓝海,但最好时刻保持警惕。

审核编辑:黄飞

电子发烧友App

电子发烧友App

评论