在手机行业,对2020年的市场流传以下判断:随着5G商用的开启,2020年5G手机的销量将不仅刺激全行业的出货量,对于手机厂商也是稳定市场份额,或弯道超车的绝佳机会,尤其对于小米这类在此前一段时间长于国际化,在国内份额有所回落的企业。

在本文中,我们将以数据为主要依据,分析并预测2020年的智能手机市场,进而判断5G概念对手机厂商意义究竟有多大,当前市场格局是否有改变、松动,甚至是颠覆的机会。

5G手机在2020:看上去很美,市场难以爆发

关于2020年中国5G手机的预测,不同机构有不同的结果,从几千万甚至到上亿部都有,我们不妨通过基础数据,自行判断。

先介绍判断依据:由于两种网络均以城市为首要市场,我们以4G初期的发展路径为样本,以4G基站覆盖范围转换率为参考,来预测5G基站建设初期带来的用户转化。

中国工程院院士邬贺铨在2018年曾表示 “5G将要求更密集的基站,5G基站数将是4G的4-5倍”,也即,暂不考虑不同运营商采取不同频段等技术细节,5G单基站的覆盖面积大致是4G的4-5倍,又考虑到近几年我国加速了城市化迁移,居民集中度增加,基于以上分析,我们不妨乐观地将5G单基站的用户转化率设置为4G的三分之一。

在4G初始的前两年,单基站覆盖用户呈快速增长势头,考虑到国家、运营商到手机厂商对5G的重视,以及5G在人群覆盖方面的技术优势,我们将基站覆盖人数设置为顶格的220/3.即,2020年理想状态下,单个5G基站将转化73个用户。

根据工信部及央视报导,2020年全国5G基站规模保底在70万个上下,结合前文分析的转化情况,2020全年5G用户规模大致在5200万上下。

2019年,全国5G手机出货量为1300万,可大致得出,2020年5G手机的出货规模大致在4000万部上下。

以上分析是否客观严谨呢,可做以下交叉验证。

2019年我国手机出货情况为:2G手机1613.1万部,3G手机5.8万部,4G手机3.59亿部,5G手机1376.9万部。

经过数据观察我们发现,4G手机出货情况大致为:上年存量的换机数量+移动用户新增+2G和3G转化情况-5G增量=3.59亿部。

以上公式我们大致推算,每年换机比例大致在20%上下,用此数值验证2018年,误差也在合理区间。

结合此推算结果,我们对以上数据做以下总结:

1.4G手机之所以蓬勃发展的重要原因,一方面在于2G功能机的巨大转化存量,从8亿多降到2亿多,相当于4G的一大蓄水池,且3G总规模4.85亿的峰值,30%上下的移动用户渗透率,意味着3G网络在我国并未完全成功,这都给了4G绝佳的成长土壤;而另一方面,受手机降价、运营商套餐优惠等因素,移动用户规模从2013年-2019年增长了3亿多,绝大多数转化为4G用户;

2.受漫游费取消,携号转网等外部影响,加上总用户规模等因素,2019年移动用户规模仅增加0.3亿户,这也说明手机行业的不断涌入新用户的人口红利正在淡化;

3.在5G时代,虽然运营商和厂商都在强调网速之快,但在手机应用端至今未发现契合5G时代的新应用,较之短视频、移动社交、手游基于4G发展,5G在应用层面短期内未见到区别于4G的应用,换句话说,5G在手机应用层面的“惊喜”相对不足,会限制其整体性的增加。

2020年,由于5G基站70万的规模尚属于起步阶段,虽然运营商表示要覆盖所有地级市,但由于单基站辐射大致在0.3米左右,总覆盖面积相对有限,使得虽覆盖城区但多数城市居民用户在2020年并不能完全流畅享受到5G网络,这也会限制在“尝鲜”这一需求之后的5G用户的连续增长。

此外,5G基站成本的高昂,根据中国信息通信研究院报告,初期单基站仅电费是4G的3-4倍,在现有用户规模较小的前提下,单用户摊销成本过大,若无资本和财政等外部条件支持,短期内降低套餐费用难度较大。

也就是说,在无功能机蓄水池和应用层面的成熟,5G前期的发展效率不会过分超过4G时期,我们前文所分析的5200万的理想规模在理论上应该是经得起推敲的。

那么,2020年智能手机的用户增长情况又大致为何等情况呢?

根据4G销售规模增长公式,可如此预测

智能手机年度销量=5G销售规模+4G销售规模=移动新增入网用户+2G和3G转网人数+上年4G的20%换机比例

若将新增入网用户设置在2000万(这也是微信年度增长情况,大致在此规模),3G手机在2019年仅销售5.8万部,说明该网络现有市场已经快速流失,保守存量设置在2000万户,2G有特定人群使用,将其总规模设置在2亿上下。

则智能手机年度销量=5G销售+4G销售=0.2亿+0.9亿+12.8*20%=3.76亿部

其中5G在4000万部上下,4G手机规模则3亿以上。

以上统计分析乃是根据行业规模和主观推测得到,难免有所偏差,但我们相信其趋势和整体态势应该是相对准确的。

中国电信和Strategy Analytics曾预测2020年全球5G用户规模在1.6亿-1.7这一区间,以我们的结论,中国市场占比将达到30%上下,为全球最关键市场。

从规模上看,2020年智能手机销售大概率上应该与2019年在同一区间,在5G起步之年是很难出现如乐观者所言的“爆炸式”增长的,尤其受覆盖范围影响,偏远以及低人口密度地区中短期内很难享受到5G的优质网络,也就是说,很长时间内,我国将形成4G和5G并行的网路模式。

手机厂商进入纯存量市场竞争,5G先占坑位

在以上分析中,手机厂商必须要面临的中国智能手机市场如下:1.行业整体规模依然处在瓶颈期(2020年5G概念并不会扩充行业规模);2.竞争的主要角逐点当放在,其一,新入网和2G用户转化带来的拉新用户上,此部分用户多为年轻和老年人,以价格和性价比驱动为主,如小米的红米系列,荣耀手机多卡位在此,其二,关键在20%的换新机用户,这也是最大盘子,不仅在于维持自有品牌用户的粘性,也在于从对手处抢夺新用户。

由于新入网和功能机转化总体规模的削弱,使得厂商的主要竞争点要放在20%换新机这一领域上。

这是以往所没有的情况。

在2018和2019年,根据上述公式,4G手机更新分别带来2亿和2.34亿的市场规模,分别占当年智能手机总规模的53.7%和60%。

但在2020年,该数字将达到70%,说明各厂商之间要进入白刃战阶段,既要保持现有用户盘子的不流失,也要尽可能从对手处拉来增量,行业已经完全进入存量市场竞争周期。

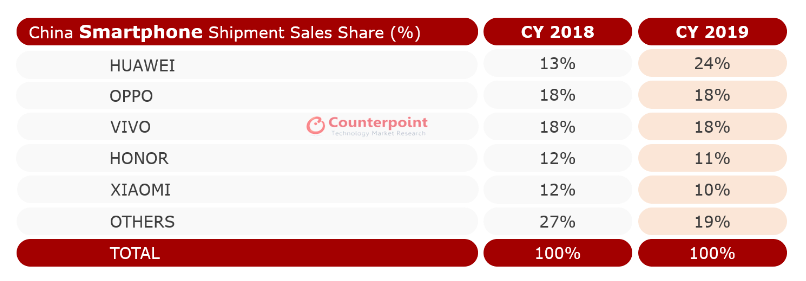

根据市场调研机构Counterpoint Research的报告,近两年以来,中国头部厂商的市场份额极为稳定,除小米在2019年跌落2个百分点,荣耀跌落一个百分点之外,其他增速较为均衡,其中“其他”品牌在2019年迅速萎缩,而此部分市场占比又大部被华为吸收,市场份额位居第一。

再回到20%换机这一市场竞争话题,此部分市场由于可细化为稳定既有盘子和获取对手用户两部分,对于小米,现有市场占比较低,意味着既有盘子规模相对较小,在2020年要打胜仗就必须渗透到对手腹地,“策反”对手用户。

2019年以来,华为和小米口水战不断,仅围绕无线充电能力就进行了多轮论战,在小米10的发布会上雷军依然对标“友商”,小米急于转化华为用户的迫切心情不言而喻。

也就是说在2020年,小米处境要比华为和vivo、OPPO 更为复杂,这也是当华为在5G取得较大声量之后,小米从2019年至今在5G上相当主动的原因,因此,若乐观预测小米,则是稳定现有大盘,从对手处稍有所获,若悲观,则是市场进一步被蚕食,但5G之于小米仍是守势这一大致趋势并不会有太大变化。

虽然小米对5G态度积极,但在2020年其市场运营关键仍然在4G存量市场,也就说,小米的4G手机远未到去库存腾产能给5G的阶段,相反,4G手机在2020年仍然是小米的绝对主力。

如今,5G手机在国内仍属于试水阶段,不仅价格高昂,且仍处于NSA(非独立组网)和SA(5G独立组网)并存的阶段(2019年销售的NSA手机相当部分并未入网5G),随着手机整体价格的下调,5G的爆发式增长也应该会如期到来,现有手机厂商如今对5G的排兵布阵更近似对对现有市场的巩固和进取,至少在2020年是如此。

责任编辑:Ct

电子发烧友App

电子发烧友App

评论