目前以太网交换芯片主要有商用和自研两种。以太网交换芯片行业是一个典型的科技密集型行业,行业进入壁垒较高,研发周期长,前期投入巨大,回报周期较长,由于受到政策利好等外界宏观政策影响,行业潜在进入者较多,但是行业集中度较高,呈现垄断寡头现象。

1、以太网交换芯片行业定义

以太网交换芯片为以太网交换机最核心部件,是一款微小的控制器,它将以太网媒体接入控制器(MAC)和物理接口收发器(PHY)整合进同一芯片,实现二者的功能适配。以太网交换芯片主要用于交换处理大量数据及报文转发,是针对网络应用优化的专用集成电路,其内部的逻辑通路由数百个特性集合组成,芯片体积较小可以有效减小引脚数、缩小芯片面积,在协同工作的同时保持极高的数据处理能力,因此其架构实现具有复杂性。

2、以太网交换芯片行业分类

目前以太网交换芯片主要有商用和自研两种,自用厂商以思科、华为等为主,商用厂商主要包括博通、美满、瑞昱、英伟达、英特尔、盛科通信等。

3、以太网交换芯片行业特征

以太网交换芯片行业是一个典型的科技密集型行业,需要高度的技术积累和研发实力,行业存在进入壁垒较高,研发周期长,前期投入巨大,回报周期较长,技术壁垒较高等现象,因此企业需要长期投入资金进行产品研发和市场推广和技术积累,以保持持续竞争力。此外随着市场需求和外界宏观政策影响,中国以太网交换芯片市场参与者虽然增加,但主要行业份额集中于龙头企业,市场集中度不断提高。

例如思科为中国自用芯片的市场占有率过半,而商用芯片市场上博通占有率达到70%。并且中国以太网交换芯片行业的商业模式多样化,主要以客户定制和标准化产品销售模式进行销售,需要公司根据自身的特点和市场需求来选择适合自己的模式。

中国以太网交换芯片市场的主要商业模式有两种:

1.客户定制模式:该模式需要公司具备强大的技术实力和经验,能够根据不同客户的需求进行快速定制。该模式的优点在于能够满足客户的特定需求,提高产品的可靠性和稳定性,同时也能够带来更高的利润。例如,盛科通信在商业模式上着力关注面向客户及应用的贴牌定制,并充分整合公司自研软件系统,充分挖掘和展示公司芯片独有亮点,实现具有创新力和竞争力的整体解决方案。

2.标准化产品销售模式:为了扩大市场份额和提高销售额,许多公司采取销售标准化的产品。例如,思科的交换机产品线包括Web-Enabled Network(WEN)系列、Enterprise-class Core(EC)系列、Agile-class Data Center(ADC)系列等。除此之外,一些以太网交换芯片公司也会采用技术转让、技术许可、技术咨询等商业模式,这些模式主要涉及知识产权的转让和使用权的授权等。这些模式可以帮助公司获取更多的收入,并拓展业务范围。总的来说,中国以太网交换芯片行业的商业模式多样化,需要公司根据自身的特点和市场需求来选择适合自己的模式。

4、以太网交换芯片发展历程

以太网交换芯片与以太网发展息息相关,随着以太网技术发展,市场应用范围不断扩大,以太网交换芯片需求呈现不断上升趋势。其发展可总结为三个关键阶段:萌芽期(1970-1990),启动期(1990-2010),高速发展阶段(2010-至今)。

5、以太网交换芯片产业链分析

以太网交换芯片产业链构成:上游主要参与者是原材料供应商,包括半导体材料供应商、半导体设备供应商以及设计服务供应商等。上游企业的技术水平以及供给价格对整个产业链的生产和成本有着重要影响。中游主要参与者芯片制造商,主要进行芯片设计和制造、测试和验证以及芯片制造和封装等工作。中游企业作为承上启下的环节,对于产品的质量和性能具有至关重要的影响。下游主要参与者为网络设备制造商和服务器制造商,包括数据中心、计算机网络、通信设备等领域,这些领域对以太网交换芯片的需求量较大。下游环节需求结构变化对整个产业链的协同发展和进步起到关键影响。

产业链上游

(1)由于硅价格的上涨导致芯片行业原材料价格上涨,从而影响芯片产业的产能释放。其需要确保提供高质量、可靠且经济实惠的原材料和核心技术,以便中游制造商能够顺利地进行芯片设计和制造。近年来,发生的“芯片慌”在一定程度上与原材料硅价格上涨有关,例如2021年硅料的价格疯狂上涨,6月已涨至每吨20.6万元,是2020年底的2.4倍,价格创2012年2月份以来的新高。

(2)随着云计算、大数据和人工智能等技术的广泛应用,以太网交换芯片需要具备更高的性能和更快的速度,以满足这些应用场景的需求。目前以太网交换芯片需要具备安全、节能、智能管理等功能,充分满足下游产业的多样化需求。虽然台积电和三星都具备了量产5nm芯片的能力,但企业产量受限。同时由于生产7nm和5nm芯片的***,只有荷兰的ASML公司能生产,但ASML生产***数量有限,使芯片的产量受到影响。因此,上游企业必须密切关注下游领域的需求变化和技术发展趋势,及时调整自己的技术创新和研发方向,以适应市场的变化和用户的需求。

产业链中游

(1)中游主要参与者芯片制造商,主要进行芯片设计和制造、测试和验证以及芯片制造和封装等工作。中游环节是以太网交换芯片行业产业链中承上启下的关键环节,对于产品的质量和性能具有至关重要的影响。此外,以太网交换机设备的核心组成部分是交换芯片,它占据了交换机成本的32%,其他组成部分包括CPU、PHY、PCB、光器件、插接件、阻容器件以及壳体。

(2)目前国产替代浪潮不断推进,中国厂商累积多年经验逐步破局海外垄断。

(3)由于外界宏观政策影响中国自研开发芯片发展受阻。近年来,美国商务部多次将若干中国公司列入“实体名单”,并修订直接产品规则,进一步限制部分中国公司获取半导体技术和服务的范围。

产业链下游

下游主要参与者为网络设备制造商和服务器制造商,包括数据中心、计算机网络、通信设备等领域,这些领域对以太网交换芯片的需求量较大。下游环节在以太网交换芯片行业的产业链中起着重要的需求拉动和技术推动作用,对整个产业链的协同发展和进步具有关键影响。

(1) 下游的应用领域如企业网络、数据中心网络、运营商网络和工业网络等,是以太网交换芯片的主要需求方。这些领域对以太网交换芯片的需求量巨大,其发展对整个产业链起着重要的拉动作用。

(2) 下游应用领域的需求和技术发展,往往推动着上游和中游环节进行技术创新和产品升级。

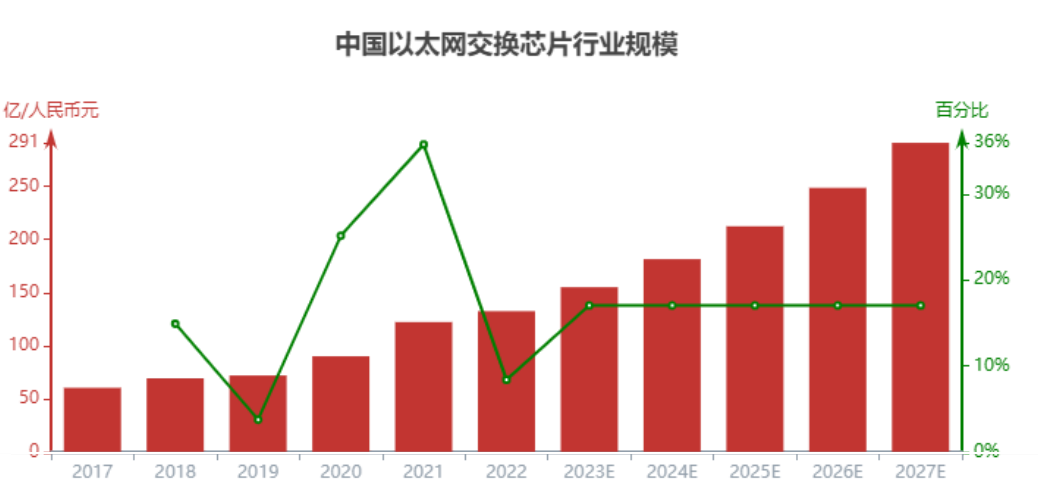

6、以太网交换芯片行业规模

以太网交换设备市场仍处于快速发展阶段,市场规模与成熟市场仍然存在一定差距。2022年全球以太网交换芯片行业规模达到398亿元,由于受到外界宏观环境影响2019-2020年行业规模出现较大幅度下降,并在2021年回归稳定,预计2027年将达到461.39亿元,保持约3%的增长速度增长。未来中国互联网电视发展驱动因素:

(1)随着交换机市场的逐步恢复,未来以太网交换机芯片市场规模将逐步扩大。交换芯片是用于处理大量数据及报文转发的专用芯片,是交换机的核心部件。交换机方面,2022年全球交换机市场逆势上扬,2022年中国商用交换机市场规模超510亿元。交换机市场的逐步恢复将会带动以太网交换芯片市场规模在未来进一步扩张。

(2)由于技术不断进步,数字经济政策不断优化,运营商+云推进基建,场景出新共驱,未来行业将景气上行。目前政府不断推出相关高新产业扶持政策,对于以太网交换机芯片产业链起到促进发展的作用,同时随着企业数字化转型的不断加快,未来以太网交换机芯片行业将逐渐回暖。

7、以太网交换芯片竞争格局

以太网交换芯片为以太网交换机最核心部件,目前交换机芯片主要有商用和自研两种,其中商用交换芯片主要生产厂家通博通、美满、瑞昱、Barefoot、Innovium、盛科通信等企业,其中博通为商用交换芯片的龙头企业,市场份额比重超70%,美满和瑞昱市场规模占比分别为第二、第三,盛科通信仅占全球市场的1.6%。

自研交换芯片主要生产厂家为思科(Cisco)、Juniper以及华为交换芯片为自研400G交换芯片,思科为自研交换芯片龙头企业,华为全球市占率排名第二,二者合计占据了99.0%的市场份额。

由于以太网交换芯片技术门槛较高,全球以太网交换芯片领域集中度较高,少量参与者掌握了大部分的市场份额,呈现寡头垄断的市场格局,中国以太网交换芯片市场主要由华为海思、紫光展中兴微电子以及新华三企业为主导。

(1)由于行业技术壁垒过高,技术更新迭代速度较快,且受到外界宏观不利因素影响,中国国内芯片厂商呈现减少趋势。

(2)中国企业技术不断实现突破,产品性能和质量成为企业竞争力重要保障。

审核编辑:黄飞

电子发烧友App

电子发烧友App

评论