01

声波滤波器的演进

最重要的元器件

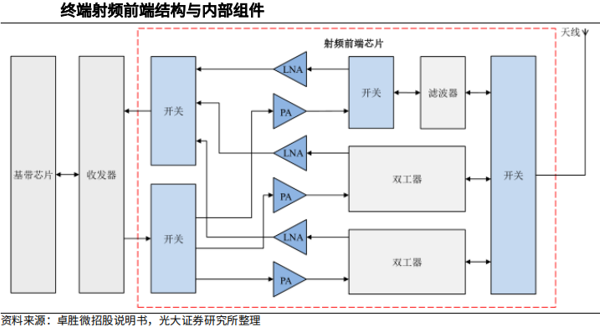

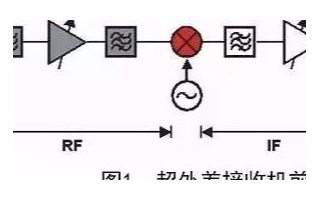

射频(Radio Frequency)表示能够远距离在空间传播的电磁波频率,一般范围在 300k-300GHZ,用于进行无线通信。射频系统是通信系统中负责处理射频信号发送与接收的部分,包含射频收发器,天线以及射频前端。其中,射频前端分为发射通路和接收通路两部分,发射通路包含功率放大器、双工器等,接收通路包括天线调谐器、滤波器、低噪声放大器以及开关等;

功率放大器 PA(Power Amplifier):将基带小功率信号放大至传输要求以上,通过天线进行发射;

滤波器(Filter):允许特定频率信号通过,过滤其他频段信号,从而解决不同频段和通信系统之间的信号干扰;双工器(Duplexer)由两个滤波器组成;

射频开关(Switch):负责信号通路的导通与截止,从而实现信号切换功能;

低噪声放大器(LNA,Low Noise Amplifier):用于放大微弱信号,且噪声较小,信噪比较高,常用于接受通路;

双工器(Diplexer):由两组不同频率的带通滤波器组成,利用高通低通带通滤波器的分频功能,使得两条信号路径可以使用同一天线或传输线,实现同一天线对两种不同频率信号的接收发送。

细分领域——滤波器

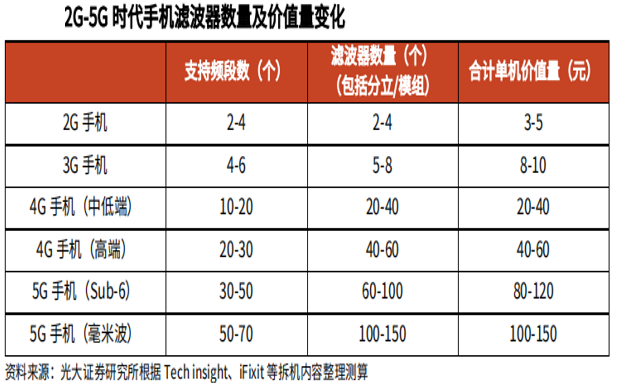

需求量:通信技术从2G 发展至5G,手机通信频段数目从2G 的4 个频段上升到5G 的50 多个频段,每新增一个频段将需要增加相应频段的滤波器,因此频段数量的增加将会带动滤波器市场需求量的增长。高端4G 手机的滤波器用量一般不超过20-30 颗,目前5G 手机发展尚处早期,单机的滤波器用量需求超过40-50颗,相比4G 手机单机滤波器用量提升80%甚至更多。

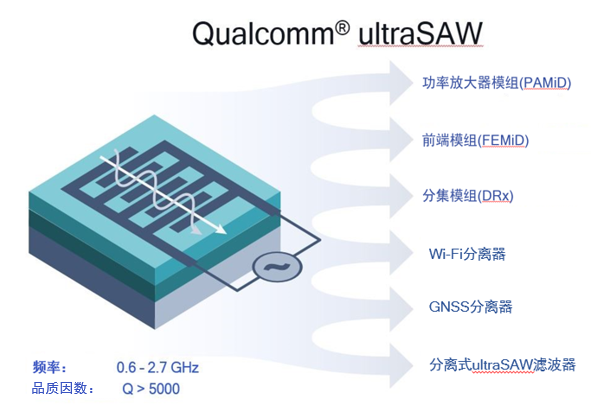

价值量:在滤波器用量增长但手机内部空间有限的情况下,5G 时代的滤波器将会趋向小型化和模组化。滤波器的升级发展将对其在芯片设计、制造和封装测试等方面提出更高要求,从而推动单机声表面波滤波器的价值量不断提升。未来5G 手机将需要实现更复杂的功能,包括多输入多输出(MIMO)、智能天线技术(如波束成形或分集)、载波聚合(CA)等,滤波器的单机价值量还将持续提升。

下游应用场景

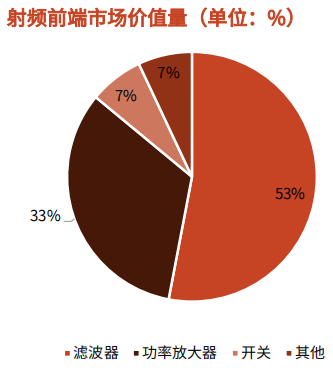

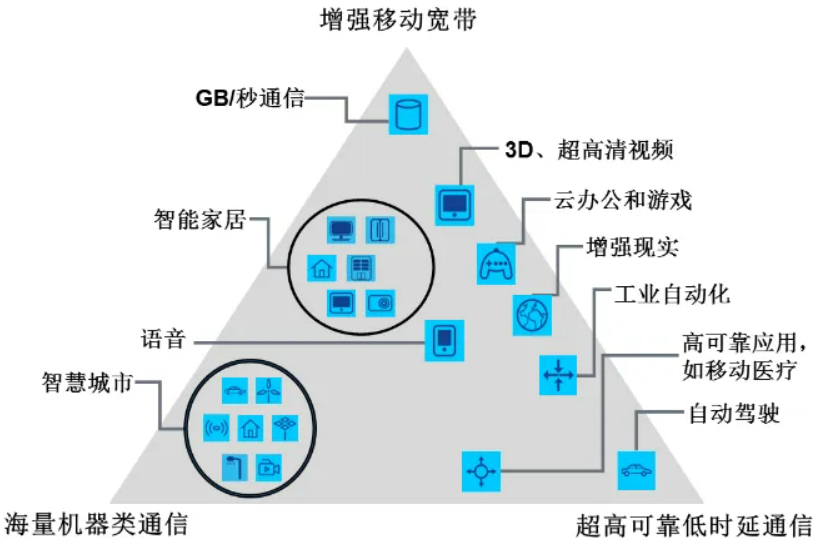

手机市场:移动终端(手机)市场是当前规模最大、竞争最激烈的市场。据 IDC 估计,全球手机市场每年射频滤波器、双工器、多工器芯片的需求超过百亿美元,占据射频前端市场总份额的一半以上。当前,中高端 BAW/TC-SAW 芯片市场份额主要被欧美日厂商所占据。

小基站市场:5G 小基站可能成为 BAW 滤波器应用的主要场景之一。据IDC 预测,到 2025 年,与宏基站匹配的小基站/微基站数量将达到 1500 万台,其中滤波器的总需求将对应约 80~100 亿元的市场规模。在 5G 通讯场景下,频率向高频扩展,对滤波器小型化的需求进一步被明确,BAW 滤波器也成为替代介质滤波器的最佳方案之一。

物联网市场:随着物联网的发展,全球采用蜂窝连接的设备形态不断增加,自动驾驶、可穿戴设备、智能家居、无人机等行业高速发展。根据 IDC 机构预测,2020 年以后,全球将有超过 300 亿台的物联网终端,它们都需要射频滤波器的对应配置。

滤波器/双工器——核心壁垒

移动端:

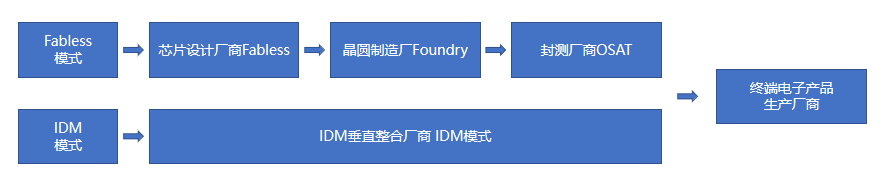

IDM为滤波器主要运营模式:半导体行业三种主要商业模式,IDM模式、Fabless模式和Fab-lite模式。

滤波器产业比较适合IDM模式:

滤波器属于技术和资本密集型行业,对于设计经验、专利布局及全产业链布局要求较高。滤波器的成本控制集中在晶圆和封测环节(特别是封测),Fabless模式难以体现成本优势。

国际龙头滤波器厂商基本采用IDM模式,兼具成熟的晶圆生产制造技术和后端封装技术从而带来技术成本双优势。

基站端:

三大进入壁垒:认证、技术积累、资金支持。行业进入壁垒较高,竞争主体相对稳定。

行业发展总体趋势

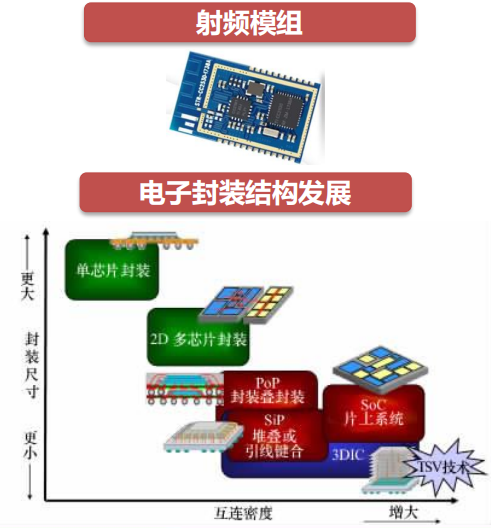

为什么需要模组化:

多频段导致射频设计复杂程度增加,所需射频前端器件数量不断增加 。PCB板空间布局受限。

射频前端模组:

射频开关、低噪声放大器、滤波器、双工器、功率放大器等两种或者两种以上的分立器件集成为一个模组,从而提高其集成度与性能并使其体积小型化。

模组化封装工艺:

电子封装结构向高性能、高集成度、低成本的3D微系统方向发展。4G通讯模组分为天线、射频前端、收发器和数据机等四个主要的模组。未来5G射频模组的重要发展趋势是毫米波天线AiP封装。

驱动因素:

提高性能;异质集成;成本控制。

BAW渗透率提升:

2G/3G/4G时代,SAW滤波器凭借较低成本主导市场,BAW滤波器在高频市场更具优势。频带从低频向高频的发展促进BAW市场份额的提升。

02

SAW&BAW

声学滤波器分类

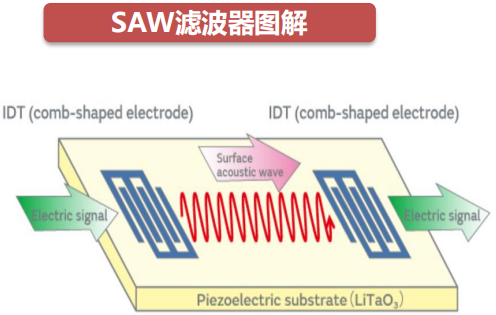

声学滤波器——SAW

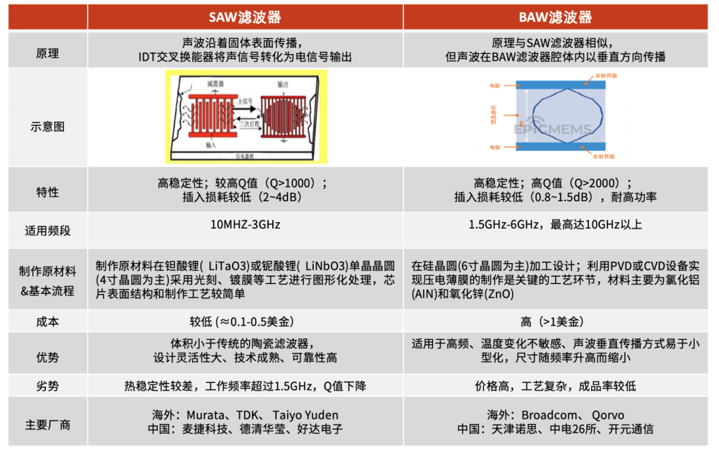

原理:利用压电陶瓷、铌酸锂、石英等压电石英晶体振荡器材料的压电效应和声表面波传播的物理特性制成的一种换能式无源带通滤波器。

产品结构:在具有压电特性的基片材料抛光面上制作两个声电换能器-叉指换能器(Interdigital Transducer,IDT),分别用作发射换能器和接收换能器。

工艺:以石英、铌酸锂或钎钛酸铅等压电晶体为基片,经表面抛光后在其上加一层金属膜,通过光刻工艺制成两组具有能量转换功能的交叉指型的金属电极,分别称为输入叉指换能器和输出叉指换能器。

产品运作流程:输入IDT接上交流电压信号时,压电晶体基片表面产生振动,并激发出与外加信号同频率的声波,此声波主要沿基片表面与叉指电极垂直的方向传播。其中一个方向的声波被吸声材料吸收,别一方向的声波则传送到输出叉指换能器,被转换为电信号输出。

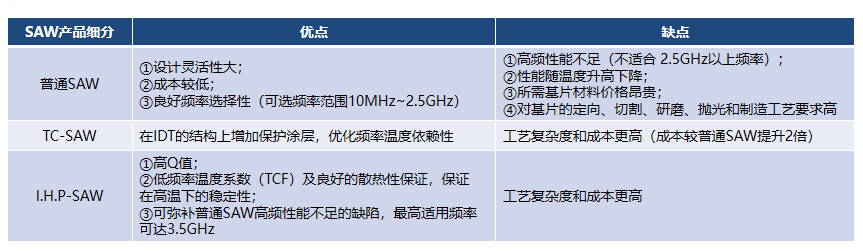

声学滤波器—SAW细分产品差异

SAW滤波器产品未来技术变化趋势:

海外厂商TC-SAW技术逐步成熟,未来在SAW产品中份额将逐步提升,中国厂商发展相对滞后。

Murata首先研发出I.H.P-SAW滤波器,适用频率达到3.5GHz,性能表现与BAW滤波器相当,使得SAW技术能够进入高频段市场(如Wi-Fi射频前端领域)。除适用于高频、改善低频率温度系数(TCF)、散热性良好外,I.H.P_x0002_SAW滤波器具备带宽调整的自由度,同时较传统SAW滤波器有小型化的尺寸优势。

声学滤波器——BAW

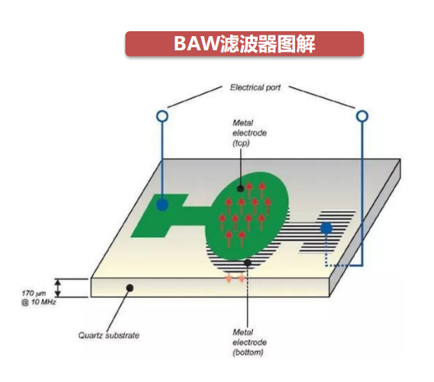

与SAW不同,声波在BAW里垂直传播。BAW使用石英晶体作为基板,贴嵌于石英基板顶、底两侧的金属对声波实施激励,使声波从顶部表面反弹至底部,以形成驻声波。

基本结构:两个金属电极夹着压电薄膜(在 2GHz下厚度为2um),声波在压电薄膜里震荡形成驻波。

板坯厚度和电极质量(mass)决定了共振频率。BAW谐振器应用MEMS工艺,以便将石英晶体的工作机理扩展到更高频率。BAW滤波器压电层的厚度必须在微米量级,因此需在载体基板上采用薄膜沉积和微机械加工技术实现谐振器结构。

声学滤波器——BAW-SMR&FBAR

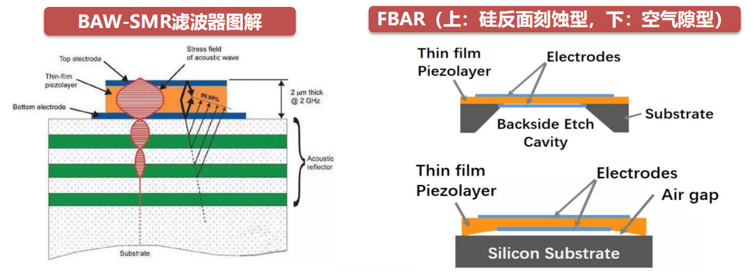

为把声波留在压电薄膜里震荡,震荡结构和外部环境之间必须有足够的隔离才能得到最小loss和最大Q值:

方案一:BAW-SMR:为防止声波进入基板层,在震荡结构下方增加布拉格反射层(Bragg Reflector),把声波反射到压电层里面。

方案二:FBAR,采用硅底板,借助MEMS和薄膜技术制造。包括硅反面刻蚀型和空气隙型两种。

总体来看,TC-SAW用于低频段和中频段,BAW一般用于中频段和高频段。在5G Sub-6G频 段中,BAW-SMR和FBAR为主流技术。在超高频段,需要采用XBAR、LTCC、IPD(Integrated Passive Device)等技术。

SAW 与 BAW 滤波器的技术特点

SAW/BAW技术发展趋势

小型化:市场主流的缩小SAW/BAW滤波器体积的方法有三:

优化器件用芯片设计,使其体积更小;

改进器件的封装形式;

将不同功能的SAW/BAW滤波器封装在一起,构成组合型器件以减小PCB的占用面积。

高频、带宽化:电子整机高频、宽带化趋势要求SAW/BAW滤波器必须提高工作频率和拓展带宽。对于适用频率较低的SAW滤波器,其常见改进方法如下:

优化设计IDT的电极结构;

提高曝光设备和光刻技术能力;

利用声表面波传播速度更高的压电材料。

集成化:利用先进封装集成技术(SiP),基于各种元件的特点,将多个元件芯片封装集成在一个外壳中。如采用SOI工艺将滤波器模块和其他射频前端模块进行单片集成。

03

市场竞争格局

全球竞争格局

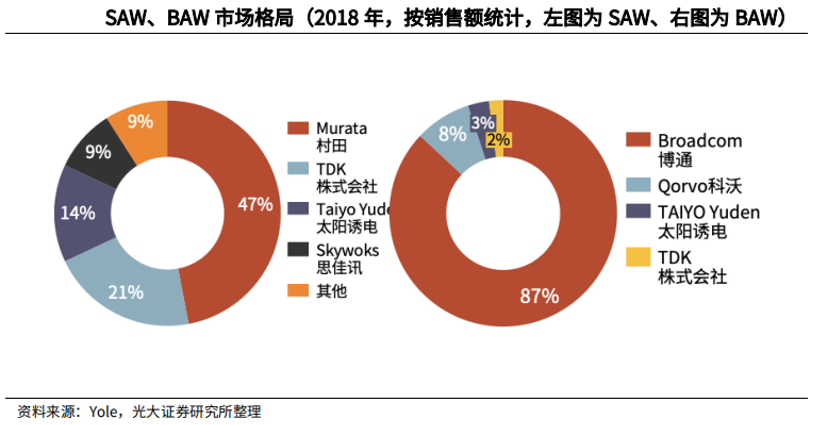

SAW 专利竞争格局基本稳定,5G 时代 BAW 技术快速发展,专利竞争激烈。至 20 世纪末,世界各国先进滤波器厂商纷纷开始布局 SAW 技术专利,相关 IP 数目大幅度增长,在 2006 年后行业布局成熟,专利格局基本稳定。其中,村田在 SAW 滤波器的各类工艺以及集成化方面专利申请量超过 1000 项,是该领域无可争议的龙头厂商。

2015 年开始,随着通信标准更新换代的加快,5G 通信模组的升级需求推动了 BAW 技术的发展,博通拥有超过 300 项 BAW 技术专利,属于全球体声波技术领导者,但近年来发展方向朝模组化演变,其在 BAW 结构上的专利新申请步伐逐渐放缓。由于 BAW技术随着通信标准的演进变化日新月异,这就给了许多后来厂商在专利布局上的反超机会。

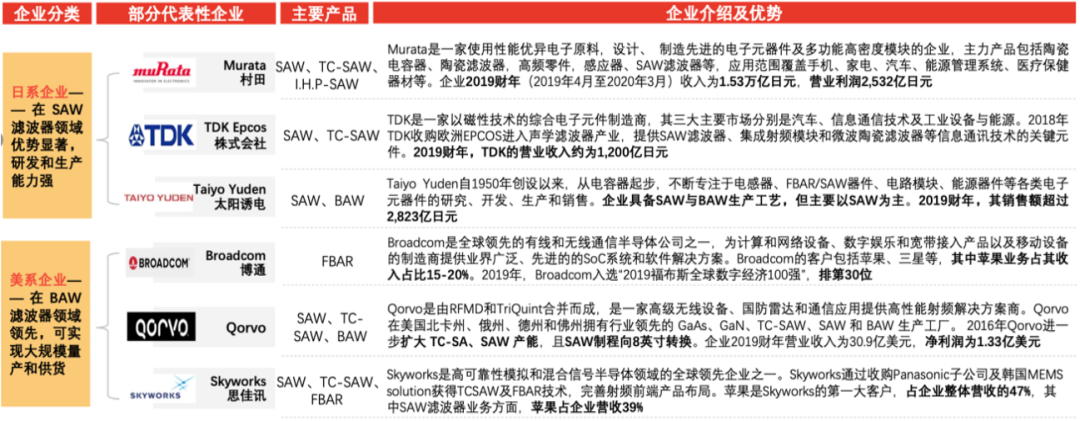

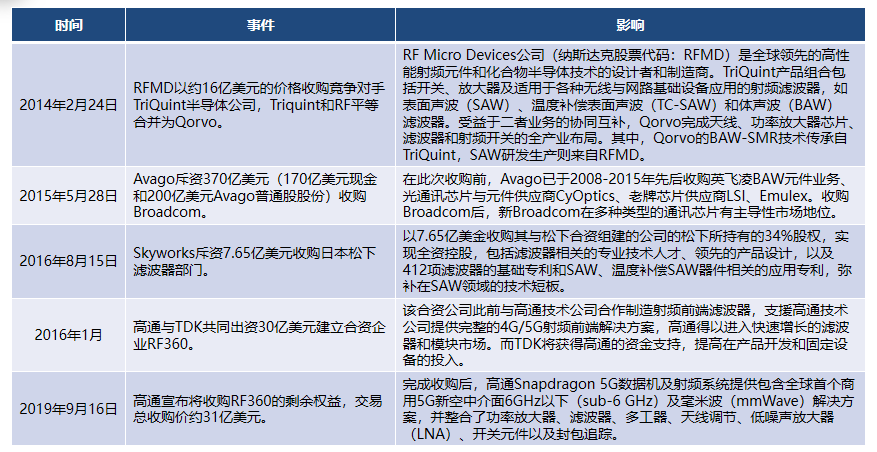

手机滤波器行业属于技术密集型,对于模拟 IC 的设计经验以及相关专利工艺技术布局的要求极高。在手机射频领域,声波滤波器已经基本淘汰 LC 滤波器以及陶瓷滤波器,经历了 90 年代以来不断的市场竞争以及技术整合并购,形成了日系、美系两派厂商垄断 SAW 以及 BAW 市场的竞争格局。

密集并购催生滤波器行业新龙头,行业格局进一步集中。与滤波器厂商相关的并购和整合可以分为三类:第一是基带芯片厂商与射频芯片厂商之间的整合,形成基带和射频一体化提供方案;第二是射频芯片厂商收购滤波器厂商,形成射频芯片与滤波器的一体化解决能力;第三是巨头之间的强强联合与整合,提供射频终端的整体解决能力。

全球射频前端产业并购趋势

国产替代逻辑

滤波器国产替代主要看移动端:

移动端滤波器:国内厂商少部分布局中低端SAW,BAW滤波器目前仅有天津诺思等极少数可量产。

基站端滤波器:国内厂商已基本实现国产化。

移动端滤波器国产替代的逻辑主要如以下:

国内滤波器目前自给率低,国产替代空间极大。国内下游终端厂商逐渐占据市场份额。

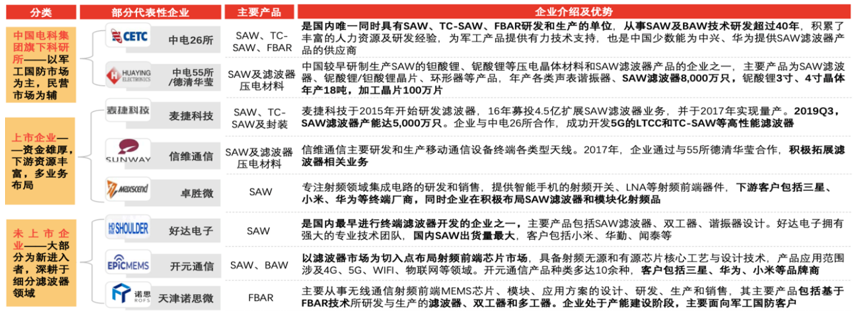

国内前后道工艺能力增强带动生产效率提高和成本控制:国内滤波器前道工序(如德清华莹具备的3- 8英寸钽酸锂晶片生产能力)和后道封装(如麦捷科技2016年募投4.5亿基板的终端SAW封装工艺开发与生产项目)能力逐步增强,有利于带动国内滤波器产业生产效率和成本控制能力的提升。

对于国产替代的进程,我们做如下阶段性的预期:

短期:看好已有滤波器产线实现初步量产的厂商将在技术迭代中占据优势,有望领先其他厂商实现对中高端滤波器产品的技术突破。随产品在终端客户侧的验证导入,业绩有望率先实现爆发。

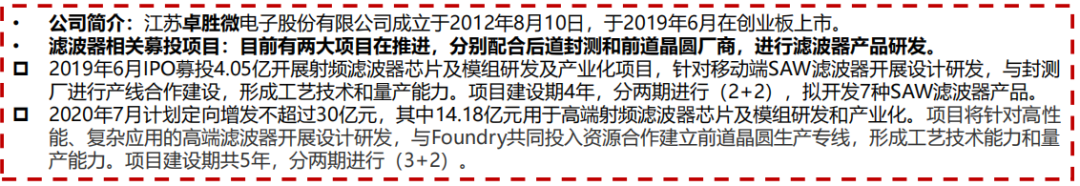

中长期:Fabless经营模式下初步布局滤波器产业的射频芯片设计厂商(如卓胜微)有望赶上。芯片设计及生产厂商(如麦捷科技、好达电子)有望在自身成长同时带动上游晶圆、材料厂商发展。

手机滤波器国内厂商

技术能力薄弱,SAW 滤波器自给率不足 5%。中国是射频滤波器的消费大国,然而国内厂商尚处于供货陶瓷介质滤波器的阶段,只有少数厂商进入 ODM 以及品牌客户供应链,小批量供货 SAW 滤波器,产能严重不足,国产自给率小于 5%。

在 SAW 滤波器领域,目前卓胜微、德清华莹、好达电子、麦捷科技的 SAW 滤波器已经通过部分品牌厂商验证阶段,开始为 ODM 以及 HOVM 进行量产供货。

BAW 滤波器拥有尖端技术布局,有望成为突围关键。国内拥有 BAW 技术的厂商包括中电 26 所、开元通信、天津诺思、武汉敏声,目前中电 26 所及开元通信产品尚处于研发验证阶段,而天津诺思已经在天津、南昌等地投产 15 亿颗/年 的 MEMS 工艺生产线,已经实现了批量量产。

04

商业机会及风险揭示

上市公司分析

德清华莹

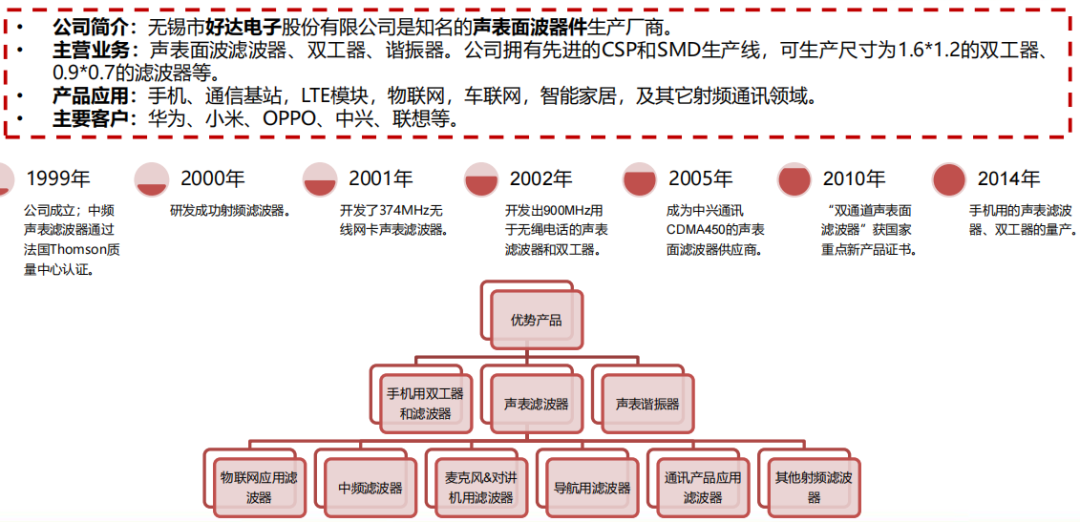

好达电子

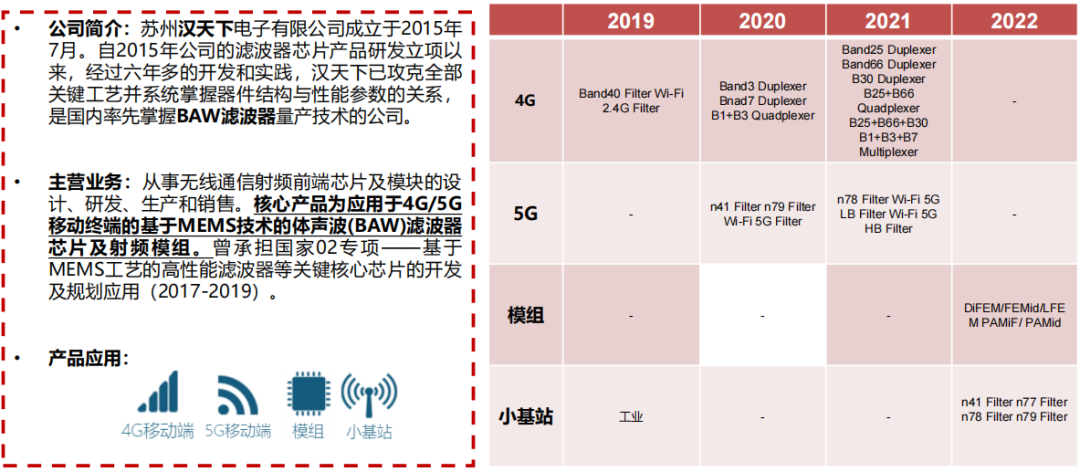

汉天下

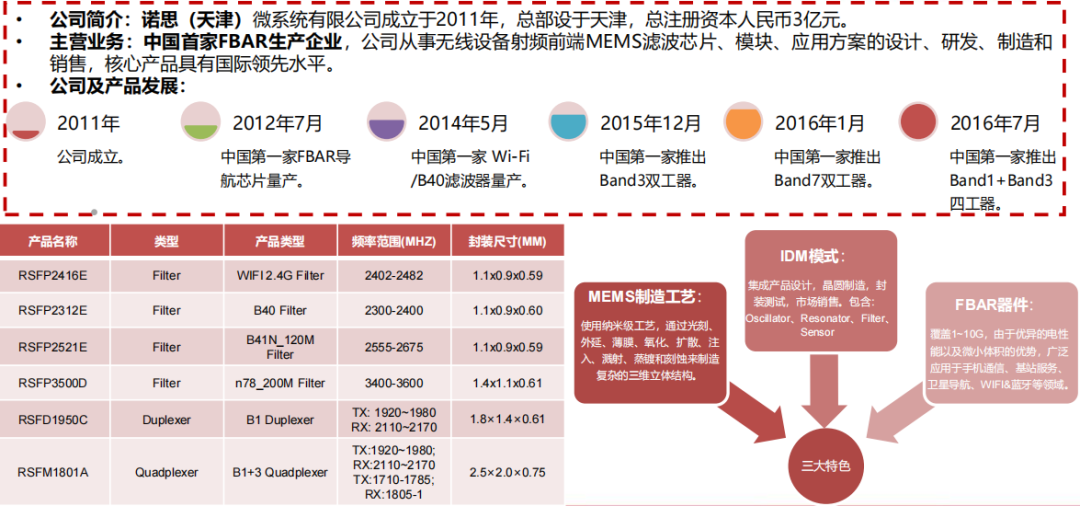

诺思微

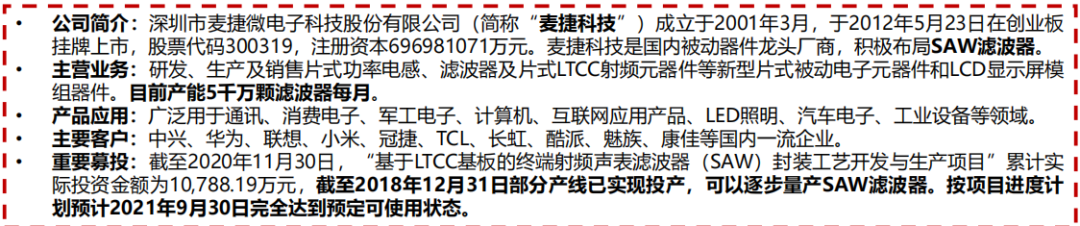

麦捷科技

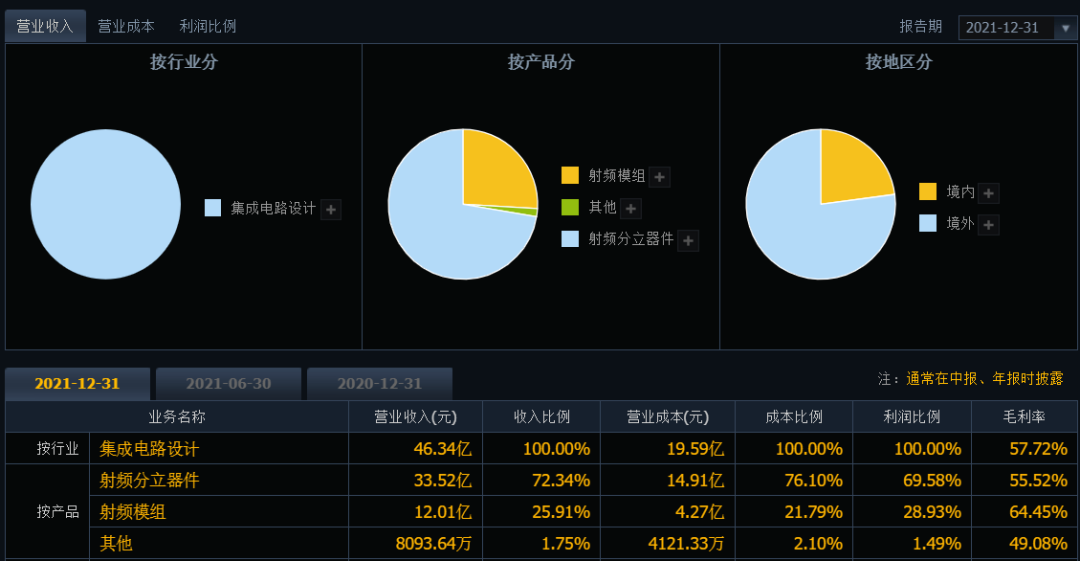

卓胜微

风险揭示

下游国产替代需求不及预期:目前安卓市场射频前端模组的主要供货商仍为 Skyworks、Qorvo 等全球龙头,国内厂商无论在 PA、滤波器还是接收端射频模组还处于替代的初级阶段。若国产厂商替代需求不及预期,将导致业内相关滤波器厂商发展空间及速度不及预期。

先进滤波器成果转化进度不及预期:BAW 滤波器属于先进滤波器技术,其产品从设计、试产到产线磨合和正式量产往往需要较长时间,且产品需要与终端客户进行长期设计磨合才能正式进入供应链,从设计到正式生产的过程中任一环节进度放缓都有可能影响整体产品开发进度。

审核编辑:黄飞

电子发烧友App

电子发烧友App

评论