1.偏光片:显示面板的刚需

偏光片:控制光束偏振方向。偏光片的作用是将全向光线变成单一方向的偏振光,偏振光方向与偏光片透过轴方向平行,垂直于透过轴方向的光则被吸收。

偏光片原理示意图

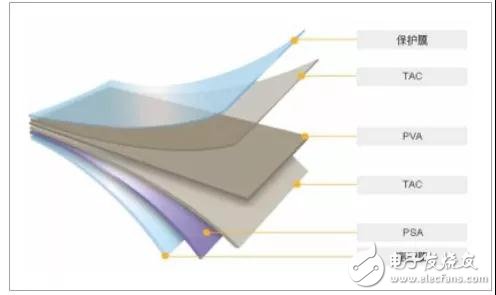

偏光片由多层膜复合而成,核心膜材 PVA 负责偏振作用。偏光片由 PVA 膜,TAC膜,保护膜,离型膜和压敏胶组成,其中,吸附二向吸收分子的 PVA 膜负责偏振作用,是偏光片的核心膜材,决定偏光片的偏光性能,透过率及色调等关键参数, TAC 膜则起到对延伸的 PVA 膜的支撑和保护。

偏光片结构组成

偏光片各膜材的特性和作用

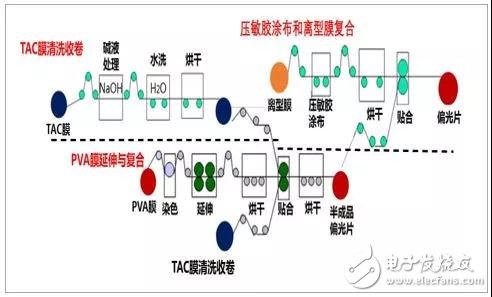

TAC 膜清洗: 将 TAC 膜进行碱液处理,之后进行水洗清除残留碱液,最后烘干收卷。此环节可以降低 TAC 膜的接触角,便于与 PVA 膜的贴合。PVA 膜延伸与复合: 将 PVA 膜浸入染色槽,吸附二向吸收的碘分子,在拉伸槽中对碘分子进行拉伸取向,烘干之后与 TAC 膜进行复合形成半成品偏光片。当前偏光片主流工艺为碘系生产技术和湿法拉伸工艺, PVA 膜延伸为核心环节。偏光片的工艺根据吸附的二向吸收分子划分成碘系和染料系,根据拉伸工艺则划分成干法和湿法。目前主流的工艺为碘系生产技术和湿法拉伸工艺,主要生产环节包括 TAC 膜清洗, PVA 膜延伸与复合,压敏胶涂布和离型膜复合,其中, PVA膜延伸是最核心的环节。

压敏胶涂布和离型膜复合: 将压敏胶涂布在离型膜上,将胶中的水分蒸发之后与半成品偏光片贴合收卷。最后固化形成偏光片。

偏光片碘系和湿法拉伸工艺流程示意图: TAC 膜清洗, PVA 膜延伸与复合,压敏胶涂布和离型膜复合

偏光片上游:核心原材料为 PVA 和 TAC 膜,日本企业垄断全球市场。 偏光片最核心的原材料是 PVA 膜和 TAC 膜,约占总成本的 60%~70%。

目前,两种膜材的主要供应商均为日韩企业, PVA 膜的主要供应商为日本可乐丽,占 70%全球市场份额,国内皖维可为黑白偏光片提供 PVA 膜; TAC 膜的主要供应商是日本富士胶片和柯尼卡,乐凯已为国内偏光片企业供应部分 TAC 膜。

偏光片下游:应用广泛,显示面板是主要应用场景。 偏光片被广泛应用于消费类及工控类电子显示屏面板,如手机,电脑,液晶电视,汽车电子,医疗器械及仪器仪表等,其他应用场景还包括太阳眼镜,防眩护目镜,摄影设备的滤光镜,光量控制器等。

偏光片产业链

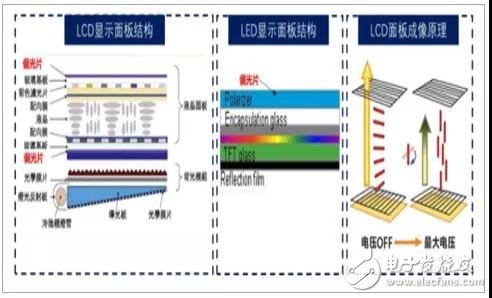

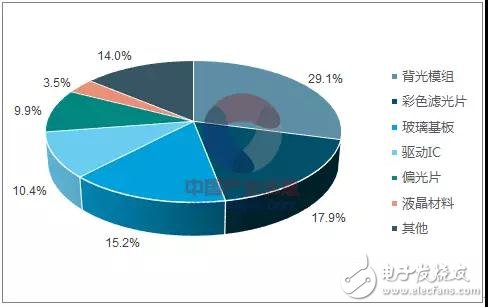

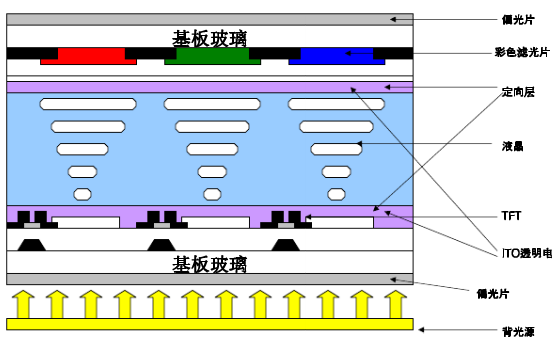

偏光片是显示模组成像的必要组件。偏光片成本占 LCD 原材料的 10%左右。LCD模组中需要两张偏光片,分别位于玻璃基板两侧。下偏光片负责将背光源光束转换成偏振光,上偏光片负责解析液晶电调制后的偏振光。液晶模组成像依靠偏振光,因此缺少任何一张偏光片都无法显示画面。

液晶显示模组结构,OLED显示面板结构及 LCD 面板成像原理

LCD 面板原材料占比结构图

2、 全球显示面板行业不断发展,带动偏光片需求持续景气

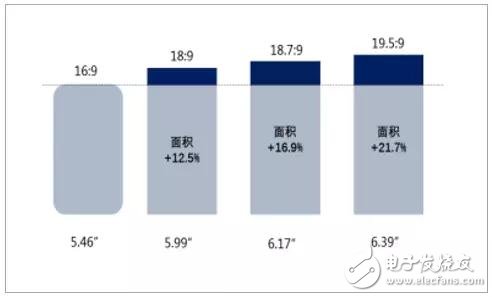

全球显示面板行业不断发展,TFT-LCD需求持续增长。 近几年, 消费类电子终端产品的一个主要趋势是大屏化:

(1) 2017 年,全球智能手机厂商纷纷推出全面屏手机,屏幕面积提升 10%-20%;

(2) 2018 年是全球体育大年,有望刺激大尺寸电视的市场需求。在消费类电子终端(如电视,平板电脑和智能手机等)市场需求持续增长以及屏幕面积持续扩大的双重带动下,全球显示面板行业持续稳定发展, TFT-LCD 的需求稳定增长。TFT-LCD 需求面积有望在 2020 年突破 2 亿平方米。

全面屏手机屏幕面积提升情况

2018 年全球重大体育赛事

全球 TFT-LCD 需求量预测

TFT-LCD 带动偏光片需求增长,大尺寸 TFT-LCD 用偏光片仍是主流。 偏光片是 TFT-LCD 成像不可或缺的组件,其市场需求的增长主要由 TFT-LCD 的需求主导,全球偏光片市场需求面积有望在 2019 年达到 5亿平方米,其中,大尺寸 TFT-LCD 仍是偏光片需求主要来源,贡献 80%以上的需求。

全球偏光片市场需求预测

全球偏光片市场需求结构

紧跟需求,全球偏光片产能稳步提升,供需结构相对稳定。 在市场需求的带动下,全球偏光片产能逐步提升,据预测, 2019 年全球偏光片产能有望达到 7.28亿平方米, 同时, Glut 值((供给-需求) /需求)为 6.4%,供给略高于需求,供需结构较为良好。

全球偏光片产能情况及供需结构

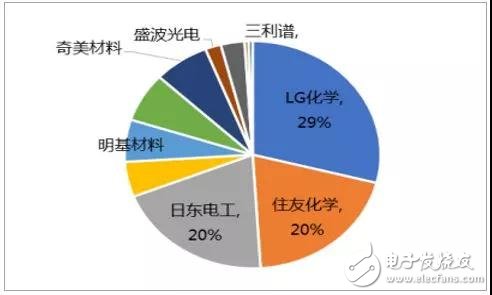

高行业壁垒,日韩企业垄断全球偏光片市场。 偏光片行业具备较高的技术,人才,资金和客户认证壁垒,市场集中度较高,韩国 LG 化学,日本日东电工和住友化学三足鼎立,占据 60-70%全球偏光片市场份额。 随着下游面板产能逐渐往大陆转移, ***和大陆的偏光片企业有望后来居上,代表企业分别为奇美材料,明基材料以及三利谱,盛波光电。

整体来看, LCD 液晶面板的市场需求,尤其是中小尺寸领域,近年来在 AMOLED的侵蚀影响下,对于价格和成本日趋敏感。 在此背景下, 跳出日韩企业所垄断的全球偏光片市场, 培养自己的偏光片供应企业,是我国面板厂商国际市场话语权逐渐提升的必然需求。

而从企业维度来看, 近年来三利谱、盛波光电等企业的偏光片制造技术水平亦渐渐成熟, 产线投入规模开始加大,与紧缺的市场需求形成了良好的衔接效应,目前虽然在高端领域尚有差距,但从技术路径和发展情况来看, 迎头赶上并不是没有可能。 需要指出的是, 核心原材料 PVA 膜等产品目前仍然主要依赖日本供应商采购, 偏光片要实现真正意义上的完全国产替代,前路仍漫长而艰辛,还需要更多国内上游材料厂商的共同努力。

全球偏光片生产厂家市场份额

3、 面板产能往大陆转移,亟待偏光片国产化配套

国内投产 LCD 产线逐年增加, 产能逐步提升。 自从 2005 年全国第一条第 5 代TFT-LCD 产线正式量产,结束中国“无自主液晶屏”时代,国内 LCD 产线逐年增加,截止 2017 年, LCD 产线已多达 27 条,年产能面积达到 0.90 亿平方米。超越日本,与韩国,***形成三足鼎立之势。高世代产线开工, LCD 产能有望继续追加。

目前,国内已有 7 条高世代 LCD 产线处于建设期中,有望陆续在 2018 年和 2019 年投产,对应年产能面积高达 0.77亿平方米,国内 LCD 产能扩充空间尚宽。OLED 显示面板逐渐发力,未来两年年产能有望增加 709 万平米。

截止 2017年,国内已有 7 条 OLED 面板产线进入投产或小批量试生产阶段,产能储备达394 万平方米。 2018 和 2019 年将陆续有 6 条 G6 AMOLED 面板产线从建设进入量产爬坡阶段, 虽然 AMOLED 的量产爬坡时间周期较长, 有望新增 709 万平方米的年产能。国内偏光片需求持续增长。 如前文所述,目前国内各大面板厂商纷纷投资开发高世代 LCD 及 OLED 面板产线,国内面板产能未来两年都将有所提升,将带动偏光片需求的提升。

TFT-LCD偏光片需求测算: 按照 LCD和偏光片面积比 1:2.3测算,截止 2017年, 在 TFT-LCD 产线满产情况下, 偏光片年需求面积达到 2.06 亿平方米,在 2018 和 2019 年,高世代 LCD 产线逐渐投产,如果爬坡顺利,可以分别带来 0.52 亿和 1.26 亿平米偏光片年需求增量,国内 TFT-LCD 偏光片市场空间尚宽。国内偏光片需求持续增长。

如前文所述,目前国内各大面板厂商纷纷投资开发高世代 LCD 及 OLED 面板产线,国内面板产能未来两年都将有所提升,将带动偏光片需求的提升。TFT-LCD偏光片需求测算: 按照 LCD和偏光片面积比 1:2.3测算,截止 2017年, 在 TFT-LCD 产线满产情况下, 偏光片年需求面积达到 2.06 亿平方米,在 2018 和 2019 年,高世代 LCD 产线逐渐投产,如果爬坡顺利,可以分别带来 0.52 亿和 1.26 亿平米偏光片年需求增量,国内 TFT-LCD 偏光片市场空间尚宽。

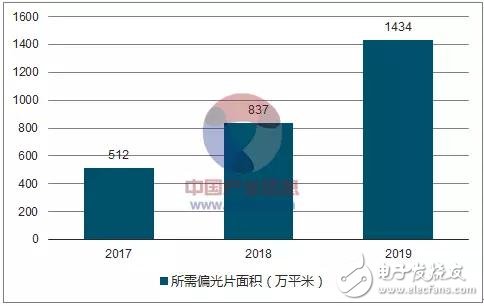

OLED 偏光片需求测算: OLED 由于是自发光系统,仅需要一张上偏光片,因此,我们按照 OLED 和偏光片面积比 1:1.3 进行测算(实际上由于 OLED制造良率较低,国内厂家目前良率均不足 50%,所以实际消耗量可能更高),截止 2017 年, OLED 偏光片年需求面积达到 512 万平方米, 2018 和 2019年,如果新建产线爬坡顺利,可以分别带来 325 万和 597 万平方米偏光片年需求增量。

国内 LCD 产线满产下偏光片需求面积

国内 OLED 产线满产下偏光片需求面积

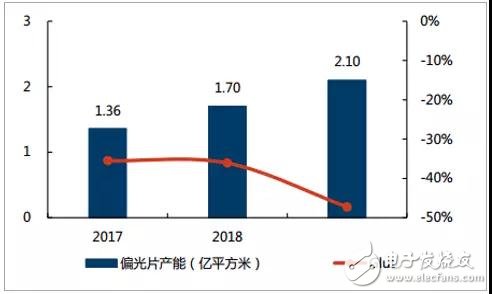

偏光片国产替代缺口尚宽, 亟需产能进一步提升。 前文提到,截止 2017 年,国内 TFT-LCD 偏光片年需求面积达到 2.06 亿平方米,OLED 偏光片年需求面积达到 512 万平方米,但国内偏光片年产能仅 1.36 亿平方米,存在 0.75 亿平方米供给缺口, 2019 年,偏光片

[1] [2]

电子发烧友App

电子发烧友App

评论