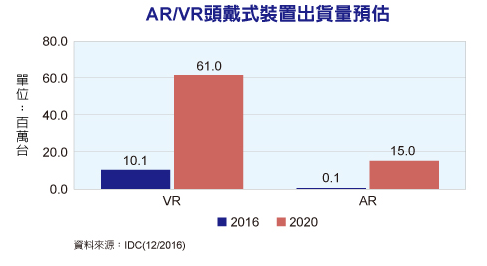

根据市场研究公司IDC首份全球VR/AR(增强现实)头盔出货量报告,2017年第一季度全球VR/AR头盔出货量继续飙升,达到230万部。——这是一个不错的数字,不过依然不及2015年底人们的预期。业内认为,冷冰冰的现实让VR重回理性,即将塑造2017年VR行业崭新的格局。

VR的2016过山车似的“数据”

2016年VR产品究竟销售了多少呢?SuperData在12月初发布报告说,谷歌Cardboard类年销量约为8440万台。这个数字远高于其2016年1月份预测的2710万台。但是,笔者要说,这个数据再高也没有多大的意义。

因为,Cardboard的真实含义是“廉价3D眼镜”。本质只不过是一个盒子,两个镜片,然后架上一个手机。国内市场这类产品售价只有20-90元。另一份报告显示,这类产品几乎都来自“山寨”气息浓厚的厂商,且应用体验不佳。

对于真正的VR头盔产品,SuperData在12月初发布报告说,三星Gear VR约为231.6万台,索尼PSVR约为74.5万台,HTC Vive约为45万台,Oculus Rift约为35.5万台,谷歌Daydream View约为26万台。这个数据低于SuperData 2016年1月份预测的,三星Gear VR将达250万台,索尼PSVR将达190万台,PC VR(Oculus Rift + HTC Vive)将达660万台。——甚至,Oculus Rift + HTC Vive这部分的实际情况不及预测值的八分之一。即便如此,SuperData的数据依然认为2016年VR头盔有近412.6万的销量,远高于另一家数据机构集邦科技在12月16日左右的报告中291万台的销量,但是低于Super Data公司的630万台的报告。

而以今年第一季度数据为依托的IDC报告,认为2017年VR设备销量可能有三位数的成长。以第一季度的230万的四倍看,即全球市场至少千万台。这个结论基本支持2016年VR头显达到412.6万销量的结论。

不过,无论2016年的市场规模是291万,还是412.6万,这个数字都与2015年底和2016年初的预测“大大缩水”:连计划“任务”的40%都没有完成,这是行业内的共识。事实上,2016年6月前后是整个VR市场的高峰,此后行业一直走低,市场逐渐趋于理性,并认识到VR的普及无论是核心硬件技术还是内容上,都还没有准备好。

2017年仰望千万台的“真实含义”是什么

IDC一季度数据,三星Gear VR最受欢迎,价格也相对便宜,出货量达到49万部,市场份额21.5%,位居榜首;索尼排在第二位,PlayStation VR出货量为42.9万部,市场份额为18.8%;HTC是第三大VR头盔供应商,Vive总计出货了19.1万部,份额为8.4%;Facebook和TCL排在第四和第五位,这两家公司的Oculus Rift和阿尔卡特VR头盔出货量分别为10万部、9.1万部,市场份额为4.4%、4.0%。

这个“厂商”实力表其实是巨头独大的格局:三星、索尼是目前VR市场最大赢家。虽然,三星的份额出现了下滑,但是依然位居首位。其主要竞争优势来自于品牌号召力,即三星是全球最大的彩电和手机厂商,而VR被认为是彩电与手机之外的“另一块显示屏”。索尼的优势主要在于它是全球最大的游戏主机厂商,索尼VR吃的基本是PS游戏主机的存量客户。第三名HTC的特点是“贵”,即高品质是其主打卖点。这和此前HTC手机产品的思路一致。

索尼与HTC的份额上升,被认为是三星份额下降的原因之一(另一个原因是Galaxy Note7的爆炸门)。这种变化代表了“品质”打败“价格”——即索尼和HTC虽然更昂贵一些,但是消费市场依然愿意接受。

当然,IDC的报告中的这几个品牌的产品都不是“一二十元”的“廉价3D眼镜”,而是数千元(除三星Gear VR外)的真正VR头显。这些“真”VR也是行业机构认定的未来市场方向。即Cardboard是一种上不了台面,以至于IDC等都不愿意花费精力来研究的产品。

事实上,消费电子界对品质产品的定义从来没有离开过“价格”这根主线。例如,MP3产品最开始流行,多数产品是数百元,市场销量也曾巨大过、参与品牌更是非常多。但是,大浪淘沙之后,以此为基础留存的品牌现在几乎只有“魅族”一个。“如果一个消费电子产品过于廉价,那么它就无法积累起来应用和认知粘性——因为消费者倾向认为这种产品不具有技术难度,同时也不会用太多的心思来体味不同品牌的差异”。即低价格导致了不重视,进而导致难以积累品牌认知。

所以,即便2016年Cardboard真的有8000万的海量,那也只是过眼烟云。未来的VR还是要从那三四百万台的“真头显”中诞生出来。后者即是2017年VR市场千万台规模的期待所在。

如何定义一款高品质vr头显设备

在上面的主流产品中,三星Gear VR的价格与索尼、HTC产品形成了很大的反差。作为全球第一大消费电子品牌,三星为何不推“高价格”VR呢?笔者认为,这是一个伪命题!不是三星不推高端VR,而是三星在等待机会。

这个机会是什么呢?就是高分辨率、高刷新率的OLED显示屏幕。有新闻报道称,三星私下已经展示了有着1200 PPI分辨率的VR头显。同时,一台有着1500 PPI的头显样品正在制作。2016年底新闻报道称三星将推出1700PPI的OLED VR屏幕,最终目标可能高达2000PPI。这类产品,与目前500ppi基准,甚至更低标准的VR设备比较,产品画质的精细度、画面连续性将获得根本性的改善,彻底杜绝纱窗效应。

同时,VR产品的另一个显示问题是眩晕感。这一问题来自于显示屏幕的“低刷新”频率。如果作为手机或者电视显示,60HZ的刷新频率就已经满足需求或者能提供很好的体验。但是,VR距离眼睛太近,它不仅需要更高的分辨率,也需要更高的刷新频率。包括90hz的产品和最高170HZ目标的产品都已经进入研发序列。而最好能有1000HZ的刷新率,才能提供极好的视觉体验。

目前,有充分的市场消息表明,2017年三、四季度的VR新品会围绕2K*2K的分辨率、90hz的刷新率两大指标形成突破——即分辨率提升到3.5倍,刷新率进步50%。这些产品才是未来的方向,称得上“真”高端的产品。相信在三星不断技术努力下,新一代Gear VR不仅会表现更出色,也会在价格上“涨”到合理位置。

当然,VR不仅仅是显示。和智能手机比,VR当然需要更出色的显示技术,但这不意味着VR的计算能力、存储能力、通信能力就会大打折扣。事实上,笔者认为,VR头显更像是一个显示技术大大升级的“智能手机”。从这个角度看,同等定位市场中,VR头显的价格应该高于智能手机产品。

以显示为中心,计算能力为支撑,存储和通信能力为辅助,结合优秀的材料学、人体工学设计和必要辅助功能(如电池续航、遥控、虚拟触摸等),设计的VR头显才是真正出色的产品。这类产品的成本不可能是几十元、甚至不可能是三四百元:一款高品质VR的价格尺度至少和目前中高端智能手机相当。

VR市场已经张开,品牌如何布局

今年三月份,爱奇艺在国内推出了首款VR头显产品,采用806PPI的屏幕,首发价格3499元。这个价位与暴风魔镜、此前的小阅悦、乐视LeVR COOL1等处于完全不同的产品定位。前者主要针对高端专业化的用户体验。

事实上,爱奇艺和乐视作为两大版权视频内容商,在VR上的布局很相似:各有高端产品和低端“廉价3D眼镜Cardboard”。虽然对于Cardboard,行业一致认为不是“最终产品”,亦效果有限、副作用大,也无法积累品牌粘性,但是毕竟是一种价格低到“随便尝试”的产品,且销量巨大。内容厂商们不敢不布局,以免流量有失。

而在专业VR头显上,品质的较量则决定未来行业地位:包括配置、优化技术、品牌和内容资源支撑,等方面已经成为了市场竞争焦点。从综合竞争力看,内容商的优势反而不是很大,设备商更为占据有利地位。例如三星和索尼的热销就是最好的证明。

三星的核心优势在于品牌和技术,尤其是OLED屏幕技术。所以三星选择了从低端开始,不断高端化的产品布局过程。这个过程依赖于三星的技术自信和核心实力,以进一步夯实了三星“品牌魅力”——消费者都看到,三星的产品定价和品质是正相关的。索尼的优势则主要在PS游戏机形成的资源体系,包括内容、品牌、文化和存量市场。同时,国际上Facebook作为内容平台也在积极布局VR。他的核心诉求和爱奇艺、乐视相似,主打应用是视频和直播业务,兼具游戏体验。

整体上,VR的竞争分成了内容商和设备商两个阵营。国际上,设备商占优势,国内市场内容商热情更高。从未来发展看,内容商阵营还会扩充,包括电视台、直播平台、游戏平台等都可能加入竞争;设备商上更是覆盖手机、TV、盒子等产品线体系,未来竞争上VR恐怕会是“智能设备最乱产品线”。

由此可以得出,VR行业的真正的特殊规律:市场虽然未曾发展的多巨大,但是虎视眈眈的参与者却“海了去了”。这也是2016年行业过山车似的数据报告的原因:即凝聚的信心量远超过了市场成长的正常过程。前者虽然促进了市场加速扩张,却带来了市场扭曲。

这些市场扭曲包括:低体验值产品占比过高、行业预测数据远高于实际市场成长、新创品牌高风险的战略操作、下游内容市场的急速膨胀,以及在市场温度下降过程中,很多初进品牌的踩踏。当然,这些扭曲已经随着2016年的过去而烟消云散。2017年的VR已经变得更为务实。且全年全球超千万的VR头显,这个规模和手机(15亿部)比较还很小,即便与彩电2亿台比较,也是一个很小的规模,未来上升空间依然非常巨大。依然具有形成“足够行业信心”的现实基础。

透析VR本质,行业进步能有多快

2016年为何行业对VR的热情爆棚呢?这与VR行业的真实门槛有关系。

从体验上看,VR强调大屏幕和3D立体。实现大屏幕的方法是“近眼”——这个没啥技术含量;实现3D的方法是“左右眼分显”——这是已经有几十年历史的技术。这个本质也导致,VR内容实际就是3D内容的回归和复刻。所以,YiVian对Oculus Home、Steam、Viveport以及PlayStation Store四个内容分发平台的统计数据才有了:VR消费者内容(游戏+应用)在2015年仅为213款,而到2016年底达到了2378款,翻了11倍,增长率高达1016%,这样的爆炸数据。因为制作3D内容实在不是新科技。

如果从技术角度看,VR最开始的产品,除了工业造型设计外,基本都是“手机市场的拿来货”。包括显示屏,计算CPU平台、存储和通信、电池技术等,都依托手机市场。而遥控器技术、光学镜片技术这些VR比手机“多”的部分则来自于“更古老和传统的行业”。目前,2017年最新一代,分辨率达到800ppi的VR,则亦只有显示屏是独立开发的。但是这种高分辨率高刷新率显示单元,依然要植根于OLED和液晶显示面板庞大的成熟产业。

从整机产品看,VR是一个深受代工行业支撑,深受手机制造业支撑的产品。这一点上,唯一特别的是,头戴的造型需要其他轻工产业,如鞋帽、塑料、五金制品行业支持。后者也是极为成熟的产业体系。

所以,从产品本质看,VR是典型的“应用创新”技术,而非“核心突破”性新产品。这个规律决定了,VR无论是上中下游,都具有短期爆发的产业基础。这是为何很多企业敢于“信心爆棚”的“硬条件”。

但是,供给端的支撑能力,不等于需求端的接受能力。因为一台体验感出色的VR,比如4K产品,售价不可能太低。即便未来技术不断成熟、规模不断扩大,主流产品也将是千元价位,高端产品则会维持三四千的价位。对于这样一个高价产品,它又不像手机作为通信、社交和支付设备是必须的标配,电视作为家庭娱乐中心和分享中心是大多数人认可的选择——VR在消费市场则是私人设备、缺乏必要性价值的设备(当然教育应用、医学应用、工业应用除外)。

这就形成了“高价+非必要”的组合,这会阻碍VR的规模扩大。这也是很多厂商为何在数十元的廉价3D眼镜上那么下力气的原因——既然必要性不强,那么足够便宜就是冲量的基础。

综上所述,VR产品是充满矛盾的一个领域。性能、体验、成本、市场接受度和产业供给能力存在巨大的撕裂和错配。在这样的局面下,预言行业发展多快或者多慢都难以得到准确的结论。所以,2016年众多行业机构的预测“严重打脸”。

但是,无论困难是什么,有多少,2017年第一季度的230万台还是一个很不错的数据,全年度的千万台目标也并不“高大”。一个VR消费时代已经来临。无论是消费者还是厂商,都需要为此做好准备。

电子发烧友App

电子发烧友App

评论