技术前沿:液晶显示(LCD)及液晶材料

液晶显示(LCD)作为平板显示的代表,因具有轻便、环保和低功耗等优点,已成为平板显示技术中的主流显示产品。随着显示技术的发展,传统的扭曲向列相液晶显示(TN-LCD)技术已发展成为薄膜晶体管液晶显示(TFT-LCD)技术。混合液晶是液晶显示面板的关键材料之一,对液晶面板的性能至关重要。其生产环节包括中间体制备、液晶单体的合成与纯化、混合液晶配制等生产环节。

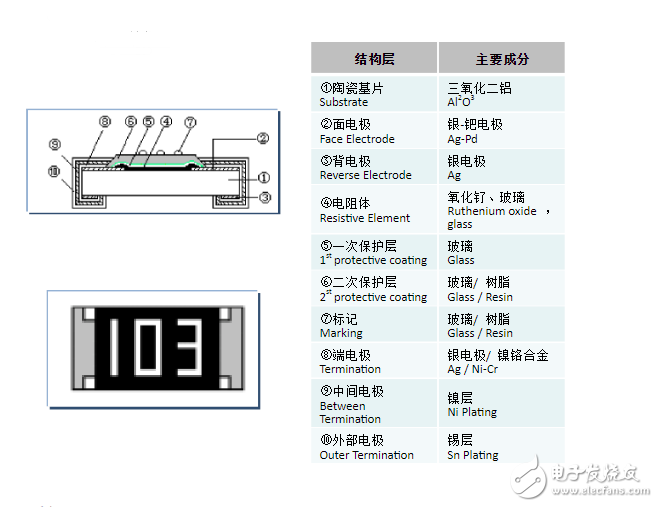

液晶材料是液晶显示面板的核心材料之一

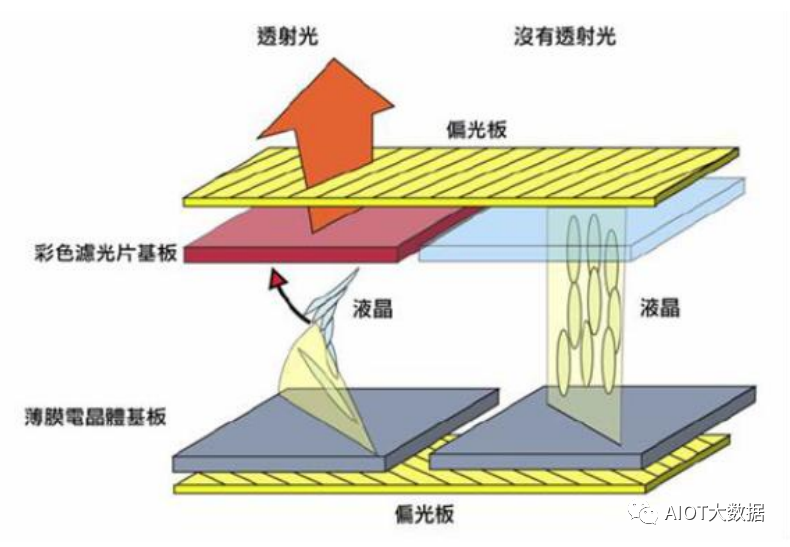

液晶材料是液晶面板上下玻璃板间的半透明介电材料,功能相当于光闸开关。其工作原理是利用上下电极通电后,电场产生变化使得液晶分子因介电各向异性而实现光线的偏转,光线因液晶长轴与短轴折射率不同而产生不同的穿透度,再配合配向膜与偏光板的作用,即可产生光线ON-OFF的变化,在液晶显示面板上显示出各种各样精彩的画面。液晶显示原理如下图所示:

由于任何一种液晶单体只具有一方面或几方面的优良性能,不能直接用于显示。因此在实际运用中,通过选用多种具有一些优良性能的液晶单体,并加入少量添加剂,通过混配技术,将其调制成综合性能最佳的混合液晶,满足显示用液晶材料的各项性能要求。

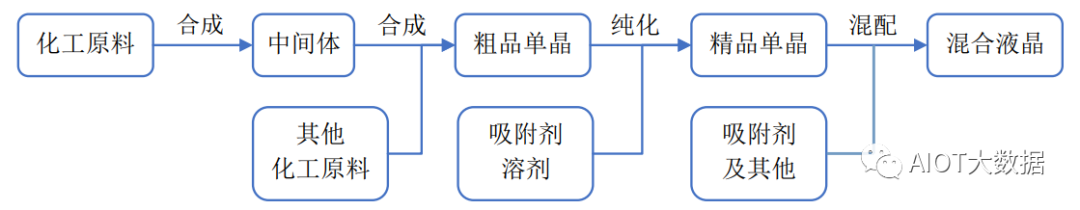

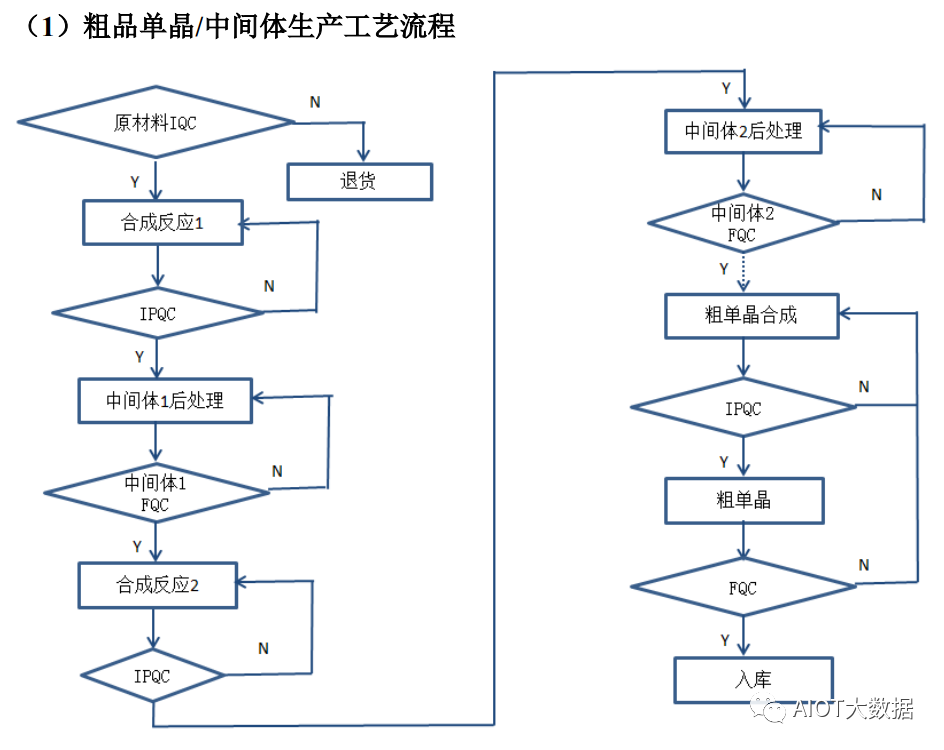

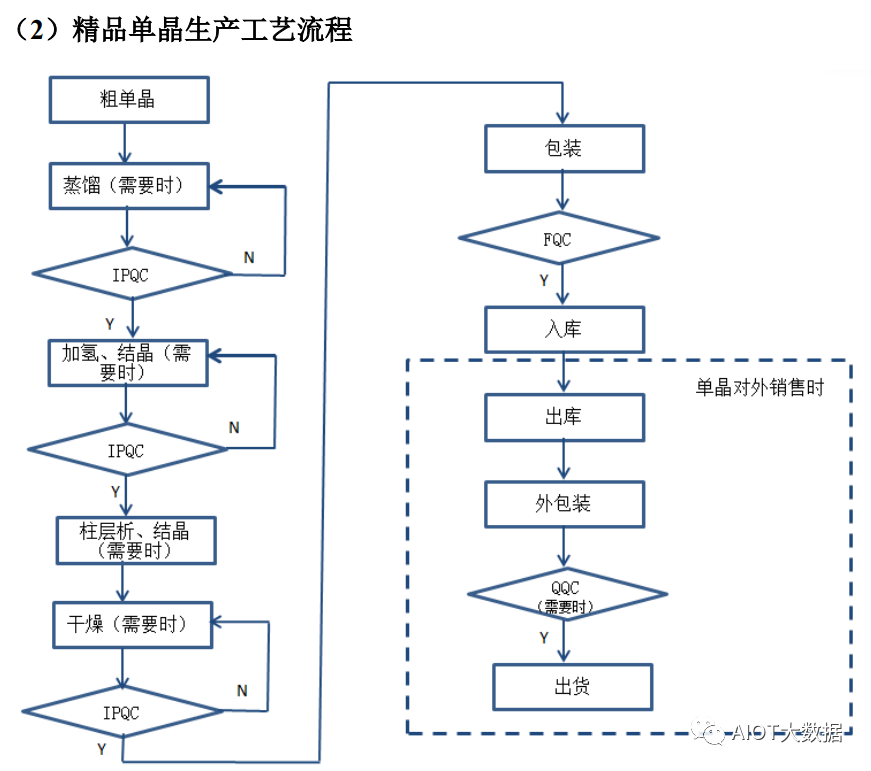

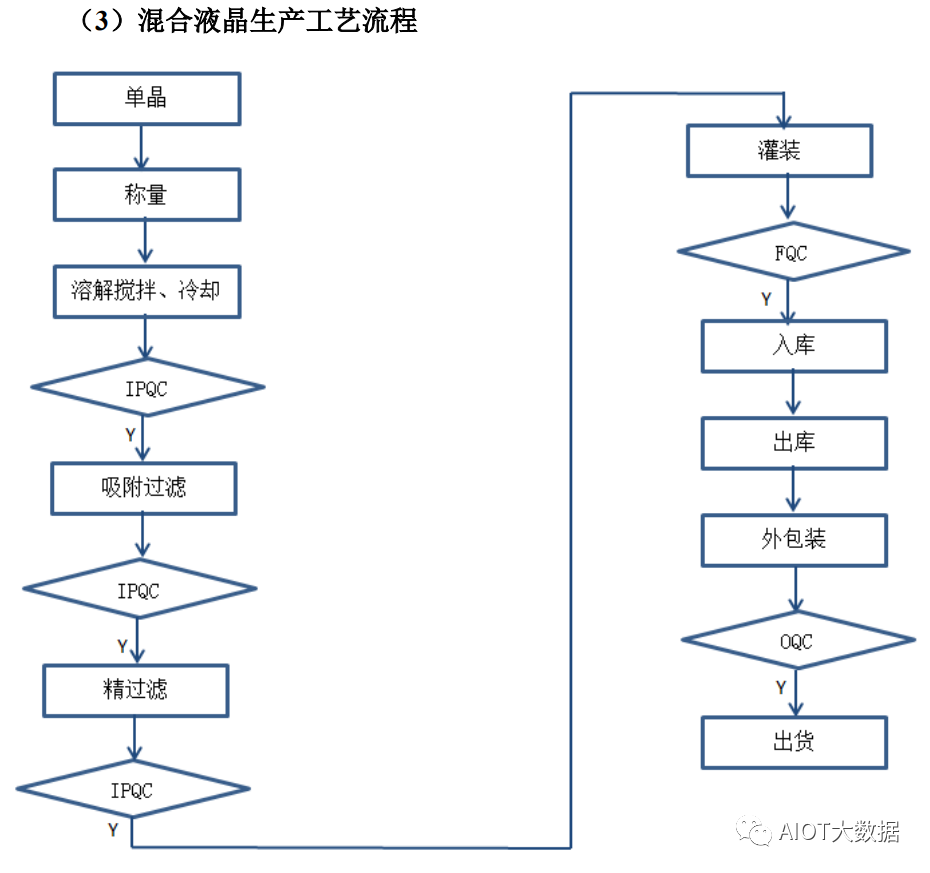

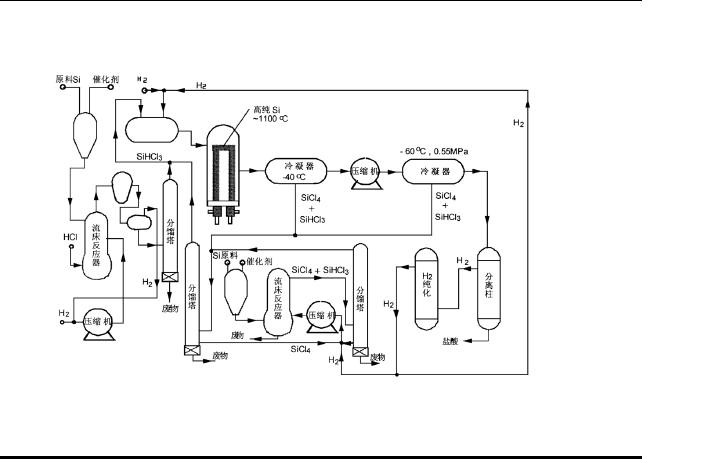

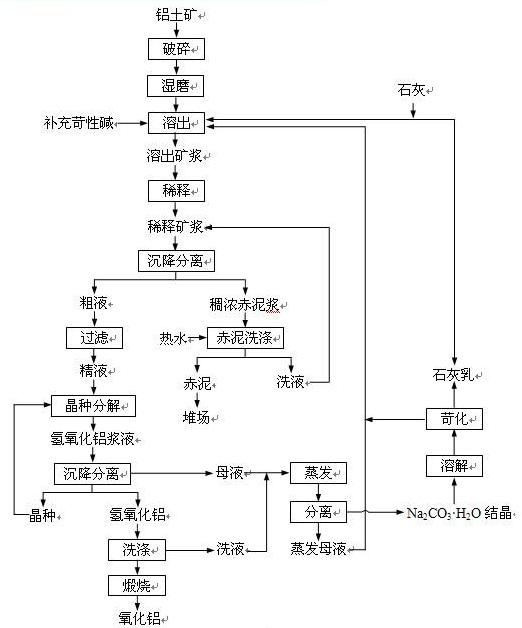

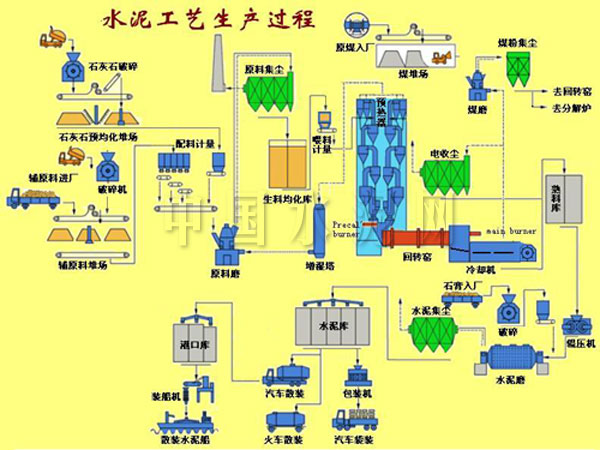

液晶材料的生产有三个主要环节:液晶中间体及粗品单晶合成、液晶单体的纯化、混合液晶配制。其中,液晶中间体用于液晶粗单体的合成,液晶单体用于配制混合液晶。

各类液晶显示材料生产工艺和流程差异

TFT混合液晶和其他混合液晶的整体工艺和流程相同。差异表现在生产设备、生产环境和检测指标方面。

生产设备及生产环境差异:TFT混合液晶生产设备的材质必须为卫生级316L不锈钢,其生产环节均在独立的车间进行。其他混合液晶生产设备的材质要求较低,普通化学玻璃或304不锈钢即可满足要求,对于生产环节洁净度的要求也相对较低。

检测指标差异:所有混合液晶均需要检测折射率各项异性、阈值电压、清亮点、电阻率等,但TFT混合液晶专用检测设备的精度较高。非TFT混合液晶需要进行功耗电流的测试,而TFT混合液晶采用Iondensity、VHR、金属离子等指标对功耗电流测试进行替代,更详细的体现了液晶材料微观的电学差异。

单体液晶是生产混合液晶的前端材料,其生产工艺过程包括合成和纯化。应用于TFT混合液晶的单体液晶生产设备的材料必须为卫生级316L型不锈钢,其部分操作工序如柱层析、洁净、干燥等必须在洁净室中进行;应用于其他领域的单体液晶对于生产设备的材质要求较低,普通化学玻璃或304不锈钢即可满足要求,对于生产环节洁净度的要求也相对较低。

各类液晶显示材料原材料构成差异

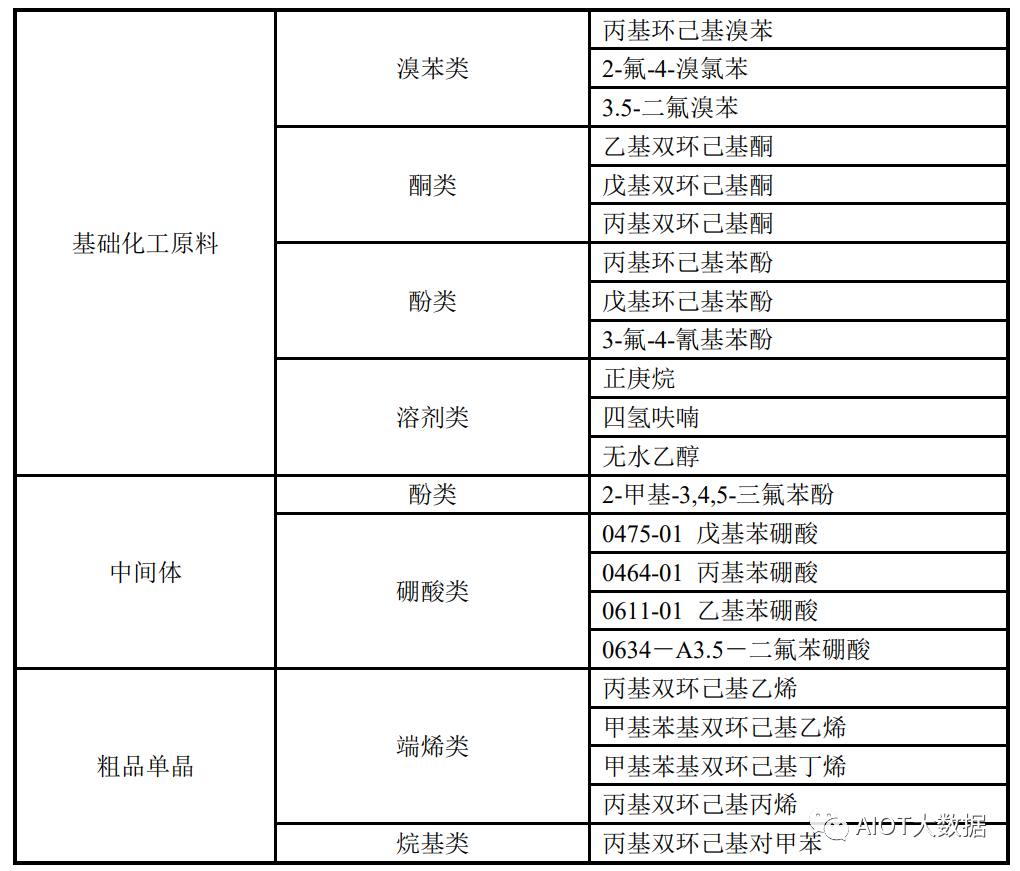

粗品单晶:由于各类型单晶的单体结构不同,种类繁多,一般采用多种苯酚类、醇类、酮类、甲酸类、溴苯类化工原料和中间体来制备粗品单晶。

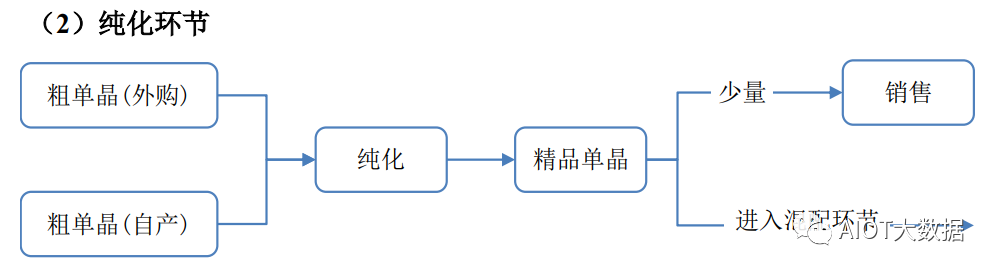

精品单晶:此阶段的原材料主要为粗品单晶、吸附剂和溶剂。在制备用于TFT生产的精品单晶时,纯化阶段应使用的溶剂需要蒸馏精制,在制备用于其他混合液晶生产的精品单晶时,纯化阶段可直接使用市售溶剂。

混合液晶:此阶段的原材料主要是精品单晶和吸附剂。不同种类的混合液晶会对应不同品质要求的精品单晶,用于生产TFT的精品单晶的品质控制指标明显高于其他精品单晶。吸附剂在混配过程之中对于各类混晶没有品质控制方面的差异。

各类产品与竞争对手对比情况

TFT混合液晶生产企业入围下游液晶面板厂商供应链体系,通常要经历面板厂商严苛的认证过程,认证过程一般需要经过三年以上的产品验证及导入过程,因此,液晶材料企业一旦进入下游液晶面板厂商的供应链体系,并形成批量供货,即表明其产品在品质、性能方面与竞争对手无较大差异。

其他混合液晶属于发展较早的成熟产品,竞争充分,技术高度成熟,因此,这类产品与竞争对手无较大差异。

不同产品面对的下游应用领域的发展及后续增长情况

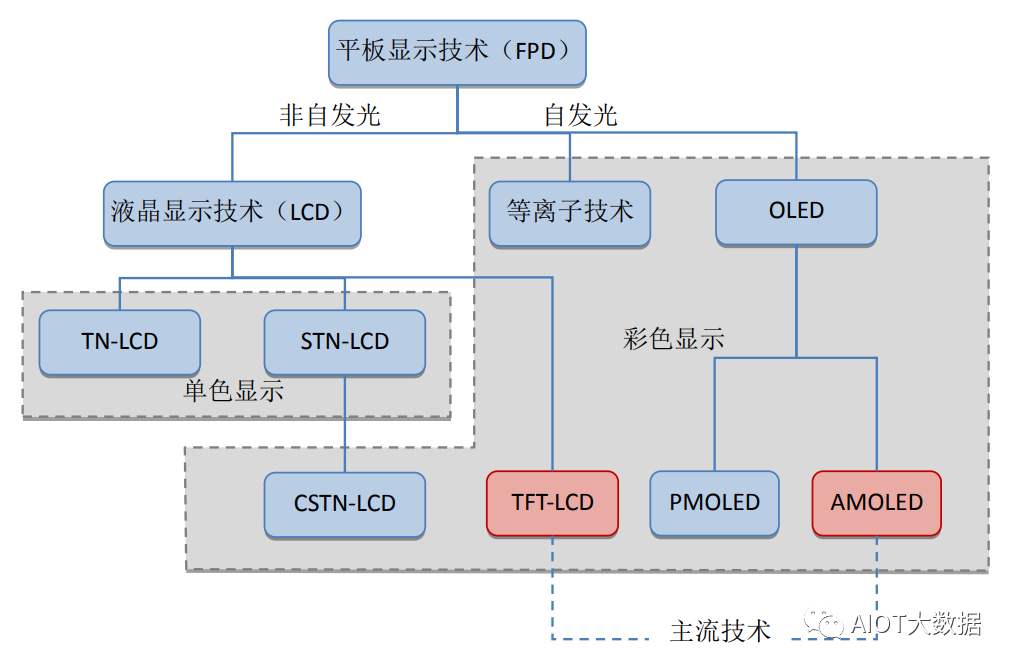

近年来,随着液晶显示技术的不断发展,TN型、STN型、HTN型、VA型等中小尺寸面板的部分需求被TFT-LCD及OLED所替代,但在低功耗、便携需求大、特殊温度湿度环境等领域仍有广泛的应用空间。预计后续的平板显示市场将主要由TFT-LCD和OLED构成,但在大尺寸面板领域TFT-LCD仍将占据主导地位。

业务性质

虽然混合液晶仅占液晶显示面板生产成本的3%-4%,但却是实现显示功能的关键性基础材料,其响应速度、工作温度范围、显示视角、亮度、分辨率和稳定性等技术参数指标直接影响着液晶显示面板的整体性能品质,因此液晶显示材料的性能品质对下游面板厂商来说至关重要。

混合液晶企业入围下游LCD面板厂商供应链体系,通常要经历面板厂商严苛的认证过程,既要考核潜在供应商的产品品质和质量保障体系,还要求具备长期稳定的供货能力和持续的新产品研发能力。混合液晶厂商在顺利通过下游LCD面板生产企业的知识产权评估、质量体系审核、送样测试、小批量风险量产等过程后,才能进入其供应链体系成为其合格供应商,实现正式量产并大批量供货。上述认证过程一般需要经过三年以上的产品验证及导入过程,所以面板厂一经确认合作关系就不会轻易更换供应商。

基础供应:

所需的原材料主要包括基础化工原料、中间体和粗品单晶等。

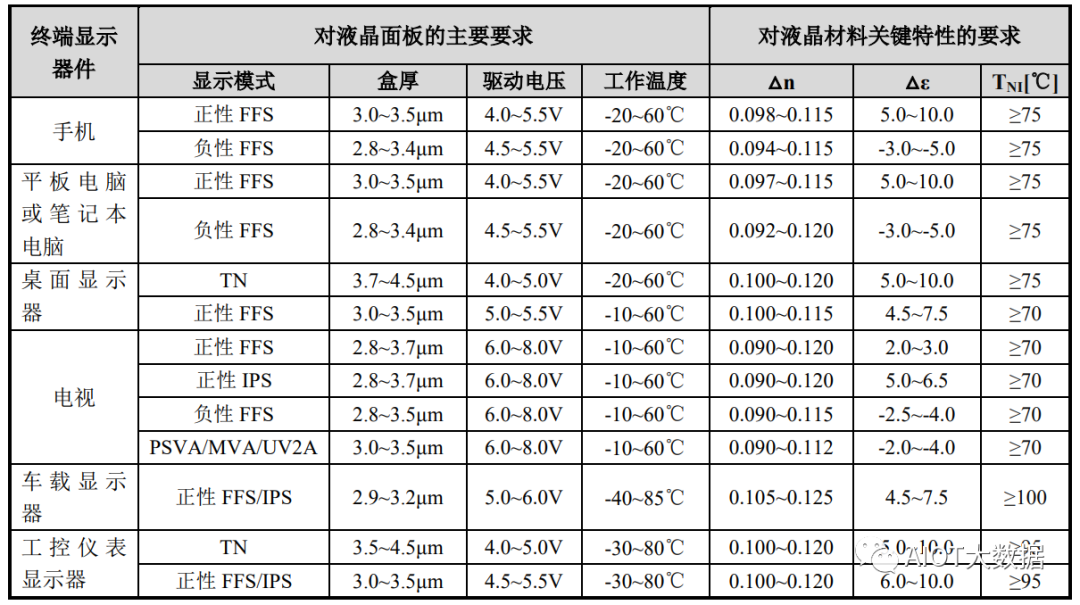

混合液晶包括TFT、TN、HTN、STN和VA等各类混合液晶,品种规格多,涉及大屏幕高清电视、显示器、笔记本电脑、智能手机、车载仪表等多种领域,不同品种的混合液晶分别适用于不同类型的液晶面板,而不同类型的液晶面板应用于不同领域的终端显示器件。终端显示器件对液晶面板的光学特性有特殊的要求,同时液晶面板厂商采用的液晶显示模式也不同,如京东方的电视面板采用IPS模式显示技术,而华星光电则采用PSVA模式显示技术。因液晶面板显示模式不同及面板应用领域不同导致的技术上的差异,使面板厂商对液晶材料的性能指标具有不同的要求,因此需要进行定制化生产。

此外,不同终端厂商产品规格存在的差异或不同液晶面板厂商同类产品规格的差异,也会导致对液晶材料的性能指标有不同的要求。例如手机面板中,小米手机面板对驱动电压的要求是4.3V,而华为是4.5V,从而导致液晶材料的Δε有所不同,又如同样为海信生产的电视用液晶面板,京东方盒厚是3.55μm,而华星光电盒厚是3.2μm,从而导致液晶材料的Δn不同,上述原因导致不同性能参数的混合液晶之间不能相互替代,因此存在生产定制化的特点。

TFT型混合液晶,其包含多种模式,如京东方、台湾群创等使用的IPS-TFT显示模式,惠科股份、华星光电所使用的PSVA-TFT模式,中电熊猫所使用的MVA-TFT显示模式等。不同显示模式混合液晶产品所使用的前端材料不同,同种显示模式下的混合液晶产品,部分前端材料能够共用。

混合液晶产品的生产过程包括中间体制备、单体液晶的合成与纯化、混合液晶配制。在合成和纯化环节,产生的部分定制化产品可用于生产同种显示模式的混合液晶,在混配环节产生的最终产品混合液晶,基于高度定制化的特点,不具有替代性,因而通常无法再次利用或销售。在混配环节生产的最终产品混合液晶,基于高度定制化的特点,即使同类型细分产品,也在化学成分、配方组合、加工深度、纯度和品质等方面存在差异。

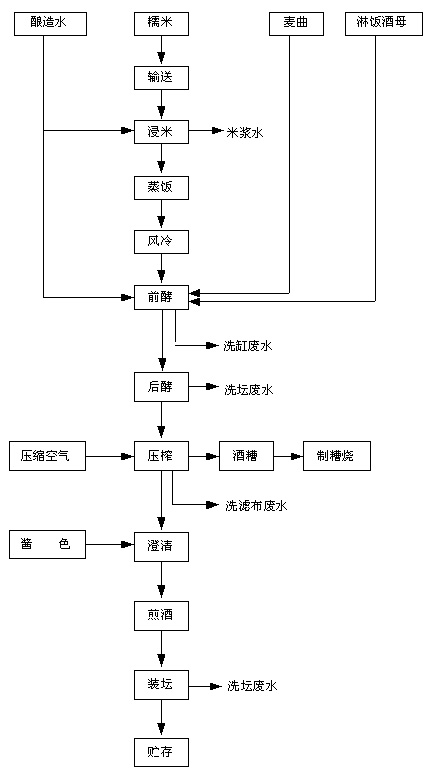

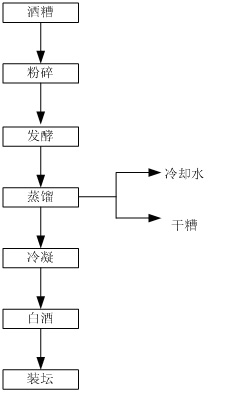

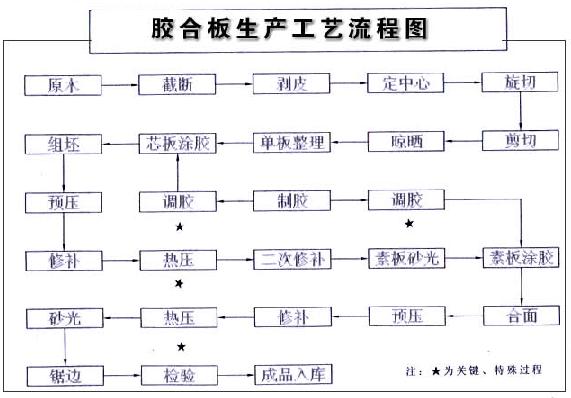

生产工艺流程图

中间体、粗品单晶和精品单晶为混合液晶生产过程中不同阶段形成的半成品,为前后端工序的关系,不属于伴生品。

合成:是指利用化学方法将无机物、有机物制成具有特定结构和功能的有机物的过程。

纯化:是指利用物理或化学等方面的措施,将某种化合物中的其他成分去除掉从而得到更高纯度的该化合物的过程。通常有蒸馏、重结晶、氢化等手段。

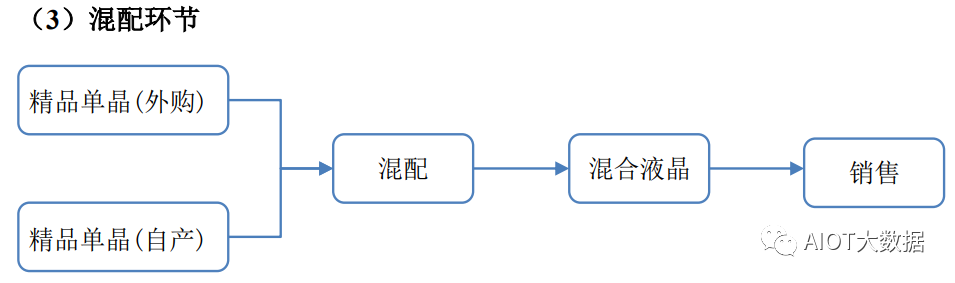

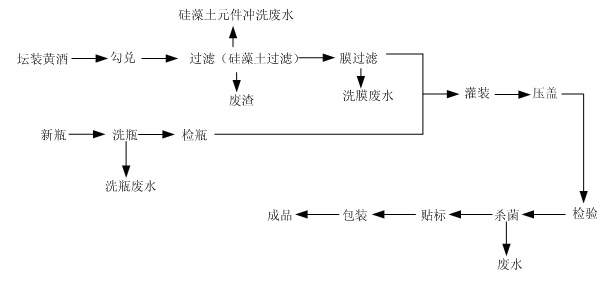

混配:是指利用各种不同液晶单体和少量添加剂,通过搅拌加热溶解,搅拌吸附、过滤、灌装、包装等工序制备混合液晶的过程。

生产过程涉及化学反应和物理变化,在理论上存在固定的投入产出比,但在实际生产过程中,因技术和操作水平等因素的影响,实际产出与理论产出存在差异,液晶材料等化工行业通常用收率反映投入和产出关系。

(1)收率

收率:是指在化学反应或相关的化学工业生产中,投入单位数量原料获得的实际生产的产品产量与理论计算的产品产量的比值,收率越高,所产出目标产物的数量越多。即:收率=目标产物实际生成量/目标产物的理论生成量×100%。

收率的高低受产品工艺步骤多少、副反应程度、工艺技术、设备先进性和工人操作水平等多方面因素的影响,因此,不同产品的收率可能存在较大差异,同一产品的收率也存在一定的波动性。

(2)各生产环节投入产出情况

终端产品混合液晶品种规格多,相应单体液晶和中间体等前端材料种类繁多,在各个生产环节所投入的原材料与目标产品存在相应的投入产出关系。

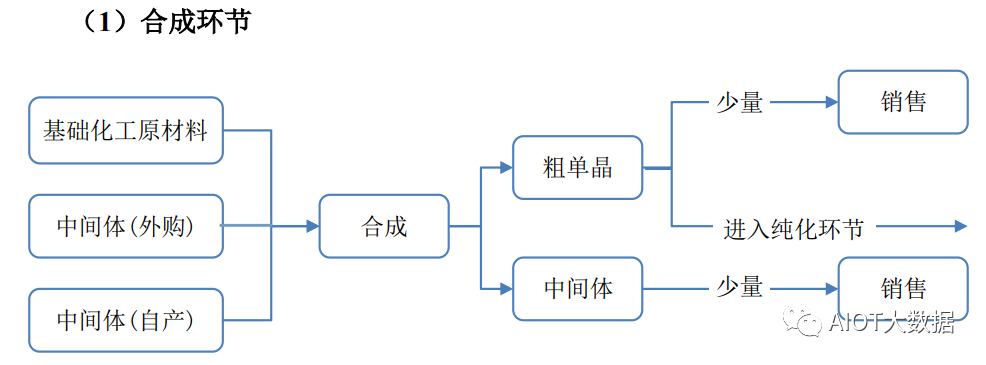

①合成环节

合成:是指利用化学方法将无机物、有机物制成具有特定结构和功能的有机物的过程。公司通过外购基础化工原材料和中间体,经过化学合成产出粗单晶和中间体。如合成环节中,中间体“丙基-3,5-二氟联苯”→粗品单晶,收率为65%左右;中间体“乙基苯基邻氟氯苯”→粗品单晶,收率为92%左右。前者收率较低,主要系生产过程经历了两次化学反应,且存在无法避免的副反应,产生了大量杂质。

②纯化环节

纯化:是指利用物理或化学等方面的措施,将某种化合物中的其他成分去除掉从而得到更高纯度的该化合物的过程,通常有蒸馏、重结晶、氢化等手段。

③混配环节

混配:是指利用各种不同液晶单体和少量添加剂,通过搅拌加热溶解,搅拌吸附、过滤、灌装、包装等工序制备混合液晶的过程。

行业发展概况

1、基本概述

平板显示作为物联网的显示终端,在信息技术的发展过程中发挥着重要作用,相对于传统的阴极射线管显示(CRT)来说,平板显示(FPD)具有节能环保、低功耗、低辐射、重量轻、厚度薄、体积小等优点,已成为显示技术发展的主流方向。

平板显示(FPD)包括液晶显示(LCD)、等离子显示(PDP)、有机发光二极管显示(OLED)等。液晶显示(LCD)凭借其具有的工作电压低、功耗低、分辨率高、抗干扰性好、应用范围广、成本低等一系列优点,已成为平板显示(FPD)产业的主流产品。

(1)液晶显示(LCD)

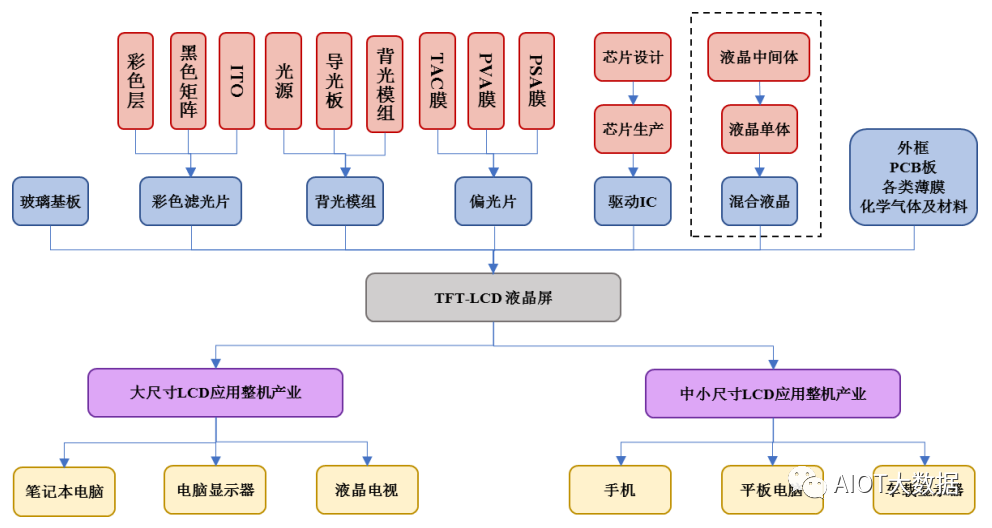

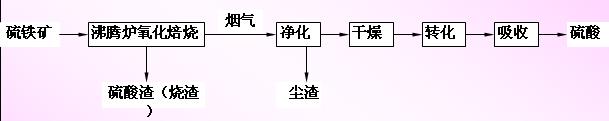

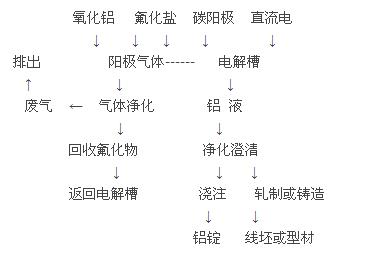

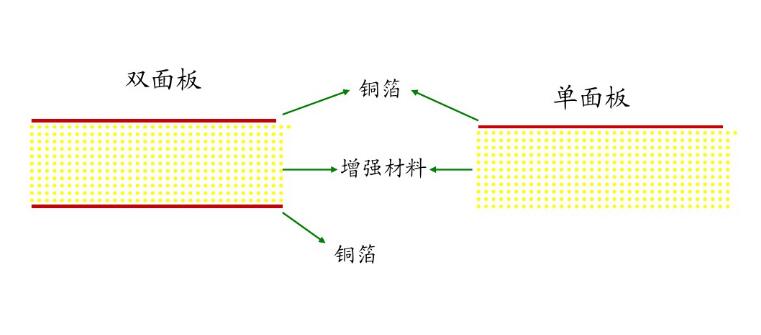

液晶显示(LCD)产品制造涉及光学、半导体、电子工程、化工、高分子材料等各领域,所需技术层面较广,上游为各种原材料生产厂商,主要原材料有液晶材料、彩色滤光片、驱动IC、偏光片、背光模组、玻璃基片等;中游为各式LCD面板厂商;下游为各类整机产品厂商,其中液晶材料是生产液晶显示(LCD)产品的关键材料。液晶显示(LCD)产业链如下图所示:

液晶材料位居液晶显示产业链的上游端,是液晶面板的核心材料。随着液晶显示技术的发展,LCD面板对响应速度、对比度、视角、透过率等关键指标要求不断提高,对液晶材料的电学特性、光学特性、热稳定性、化学稳定性等指标要求也随之提高。因此,液晶材料性能及品质的优劣直接决定了LCD面板的整体显示性能。

TFT-LCD作为彩色液晶面板的发展主流,在各领域均有广泛应用。液晶面板属被动发光显示技术,其背光源可分为CCFL和LED两种类别。CCFL全称“冷阴极荧光灯管”,作为背光源具有制作成本低,工艺简单,发光均匀,但寿命短,光电转换效率低的特点。

LED全称“发光二极管”,具有使用寿命长、光电转换效率高、色彩饱和度高、不含有毒物质等特点,但由于温度升高较快,需配备冷却系统和传感器,因此成本有所增加。

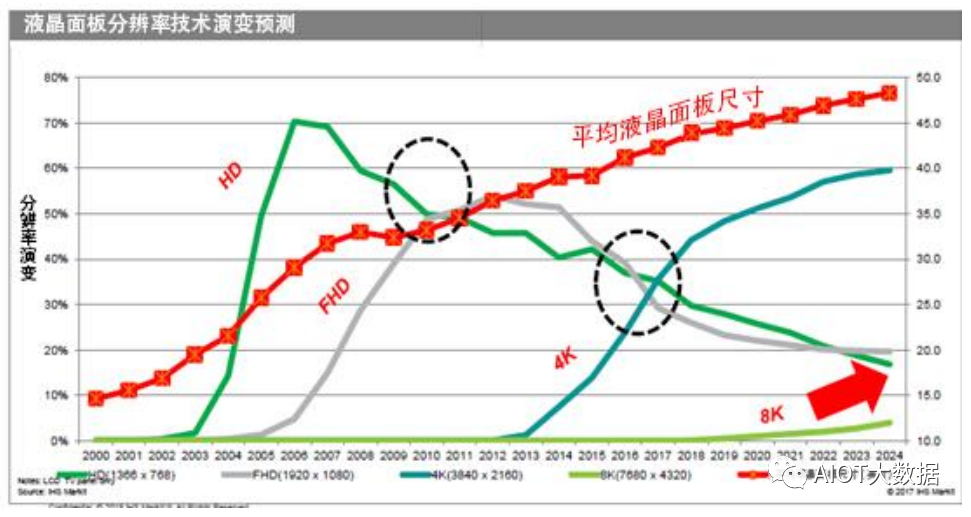

液晶面板的后续发展方向主要在于更大尺寸、更清晰的显示效果以及更好的解决方案方面。纵观液晶面板技术演进过程,液晶电视的尺寸持续扩大,4K显示技术已逐步占据主流市场,8K显示技术是未来新的发展方向。

(2)OLED显示

OLED全称为“有机发光二极管”,被认为是最具发展前景的新型显示技术之一。尤其是AMOLED显示器件,凭借高对比度、可柔性、色彩艳丽等优点,近年来已进入快速商业化阶段。2018年,全球AMOELD面板出货金额约为250亿美元,主要应用以智能手机为主。

未来智能手机用OLED显示面板仍将保持快速增长,出货金额和面积将出现“量价齐升”的发展势头,在大尺寸面板领域少有应用。根据IHSMarkit公布的数据,目前55寸超高清OLED面板以60%良品率计算,其制造成本是TFT-LCD面板的2.5倍,即使良品率提高到90%以上,其制造成本差距仍然为1.8倍,TFT-LCD面板在大尺寸面板应用领域仍然具有相当强的成本竞争优势。

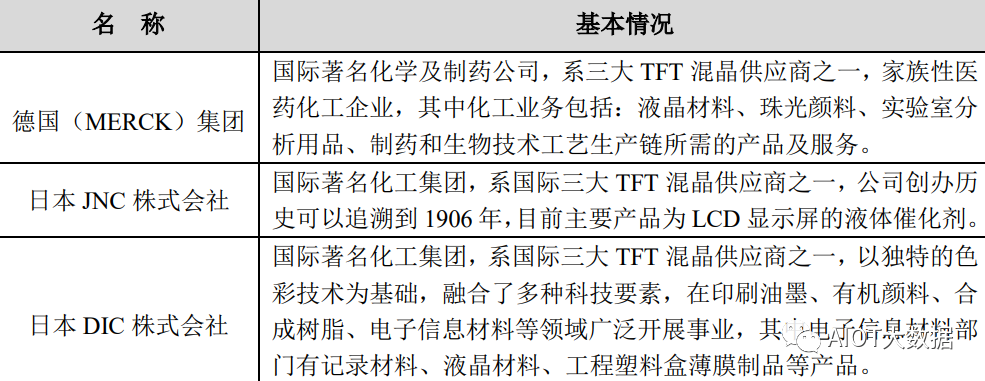

OLED材料是OLED显示技术的核心,是OLED实现自发光的基础。OLED材料主要包括传输层材料、注入层材料以及有机发光材料。发光材料是OLED显示的核心材料,包括红光材料、绿光材料和蓝光材料,专利布局基本被国外厂商垄断,MERCK和JNC已将OLED发光材料产业化,DIC未布局OLED类业务,MERCK是红光材料和绿光材料的主要供应商之一,JNC是蓝光材料的主要供应商之一。

国内混合液晶厂商诚志永华、和成显示也均开始布局OLED材料业务。

(3)Micro-LED显示

Micro-LED是将LED晶体结构进行薄膜化、微小化、阵列化,尺寸缩小到1~10μm左右后形成微小LED像素,并组成的高密度集成的LED阵列。阵列中的Micro-LED像素点距通常在200μm以下,通过巨量转移和微封装技术将Micro-LED芯片连接到驱动基板上进而实现有源寻址的显示技术。

相比于使用LED背光背板的LCD显示技术,Micro-LED是自发光像素阵列,具有亮度高、节能省电、可视角度更大、对比度更高、响应更快、画质更好等特点。相比OLED显示技术,Micro-LED在光效、稳定性、寿命、清晰度诸多指标上优于OLED。

Micro-LED作为另一种新型显示技术,目前各大厂商正在积极布局。国际市场上,苹果公司2014年收购LuxVue,取得多项Micro-LED专利技术,目前正在加紧相关研究;鸿海集团2017年收购eLux,布局Micro-LED显示技术;索尼早在2012年便布局Micro-LED技术,2017年1月,在美国消费电子展展示了一块由Micro-LED技术无缝拼接的55寸大型显示屏概念产品;2018年1月,韩国三星电子在美国消费电子展展示了146寸超大尺寸Micro-LED电视概念产品;韩国琉明光电(Lumens)展出130寸及139寸超大尺寸Micro-LED数字广告牌及0.57寸小型Micro-LED显示屏概念产品。此外,欧司朗、LG、谷歌及其子公司Oculus等正积极进行Micro-LED相关研发。

国内市场上,近年来我国各大企业纷纷进入Micro-LED研发阵营。京东方、TCL、三安光电、华灿光电、乾照光电、国星光电及维信诺等均进行了不同程度的投入。

目前,虽已有部分厂家产出Micro-LED概念产品,但未出现量产化产品,鉴于核心环节巨量转移在技术上仍存在较大问题尚未突破,Micro-LED产业仍处于探索期,未实现量产。同时,公开资料未显示MERCK、JNC、DIC、诚志永华、和成显示布局Micro-LED业务。

行业特点

(1)属于技术高度密集型的行业

液晶材料在制造过程中有三个主要环节,首先从基础的化工原料合成制备液晶中间体,液晶中间体主要包括苯酚类、环己酮类、苯甲酸类、环己烷酸类、卤代芳烃类等;第二步由液晶中间体化学合成普通级别的液晶单体,经过纯化去除杂质、水分、离子,升级为电子级别的液晶单体,液晶单体主要包括烯类、联苯类、环己烷苯类、酯类及其他含氟的液晶材料等;第三步再由这些电子级别的液晶单体以不同的比例混合在一起达到均匀稳定的液晶形态形成混合液晶。

液晶显示材料的上述制造过程汇集了复杂的化学合成、纯化和混配工艺技术、物性检测分析,充分反映了技术高度密集型的行业属性。

此外,液晶材料品质的稳定性等直接关系到下游面板企业产品的综合性能,液晶材料对热稳定性、化学稳定性、电稳定性、光稳定性、电压保持率、粘度、电阻率等指标的要求很高,而混合液晶的研发及制造工艺涉及显示与材料关系研究、化合物结构设计与合成、品质分析和标准建立等,从而形成了该行业的高度技术壁垒。

(2)长期被少数外国企业垄断

高性能混合液晶材料的核心技术和专利长期被德国、日本等外资企业垄断。

目前全球TFT液晶市场基本上由德国的MERCK和日本的JNC、DIC三家垄断,其中,MERCK在高性能TFT液晶材料市场上处于绝对领先地位。作为产业链中的重要组成部分,国内高性能液晶材料一直依赖进口,国产化率长期处于较低的水平,本地化进程中仍然存在许多困难和不足,特别是在快速响应、高可靠性和高穿透性液晶材料这类高端产品上,无论是基础研究还是专利布局与国外先进水平仍有明显差距。

我国液晶材料发展概况

(1)面板产能转移催生液晶材料需求增长

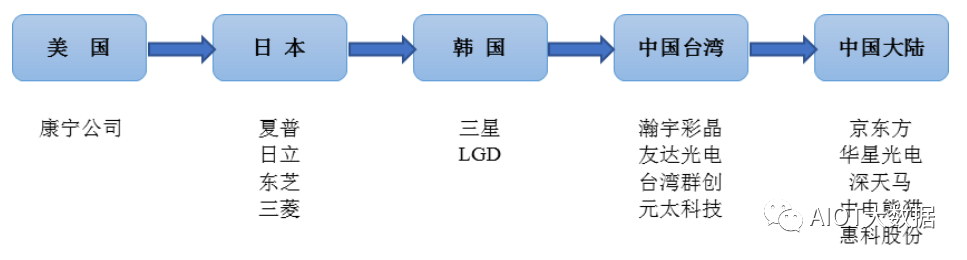

全球LCD面板产业的转移经历了“美国起源—日本发展—韩国超越—台湾崛起—大陆发力”的过程。

回顾LCD产业的发展过程,最早由美国成功研发出LCD技术,之后由日本厂商将LCD技术产业化。1988年夏普推出世界第一台14英寸的液晶显示器,之后日本几乎垄断世界液晶面板产业。90年代后,韩国、中国台湾面板企业随之崛起,成功超越日本企业,并在长时间内主导整个市场。

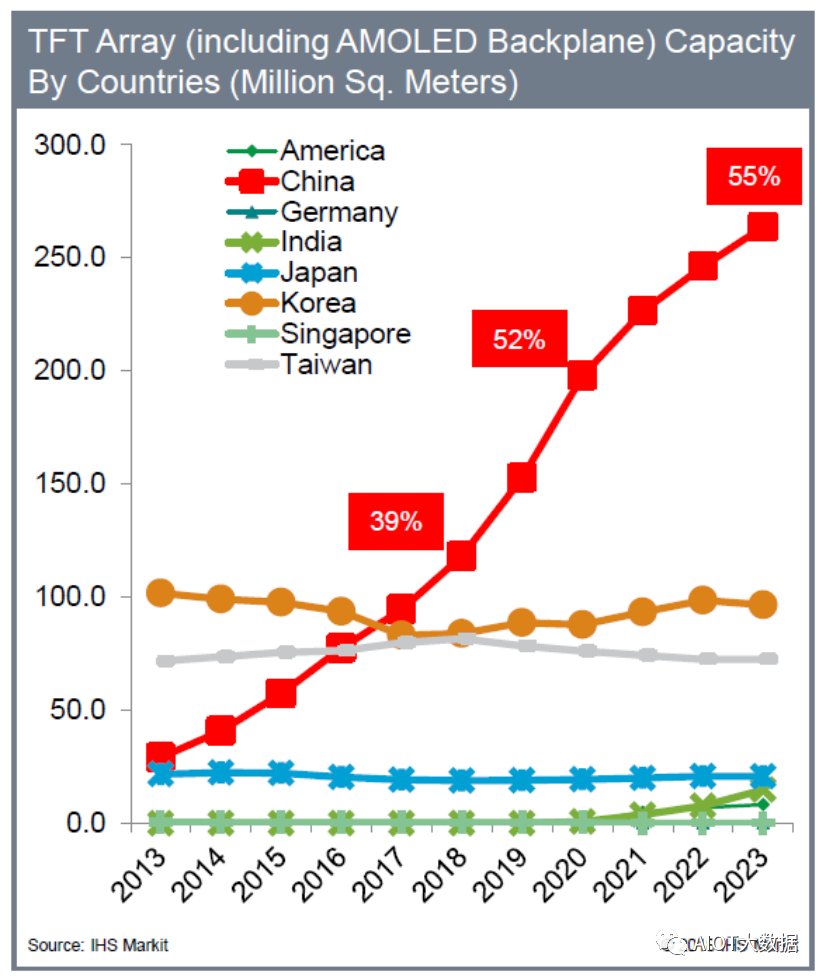

从2009年后,大陆LCD面板开始发力,全球液晶面板产能也由日韩及中国台湾转向中国大陆。据IHS数据,大陆LCD产能将加速扩张,2018年市场占有率达到39%,预计2023年中国大陆产能将占全球总产能的55%。

2009年以前,中国大陆在全球面板产业当中基本没有话语权,经过近10年的快速发展,中国大陆面板产业的实力已经今非昔比。自2017年起,中国的液晶电视出货量已跃居全球第一。经过近十年的努力,我国大陆发展起来以京东方、华星光电、惠科股份、中电熊猫和天马微电子等企业为代表的LCD面板骨干厂商。

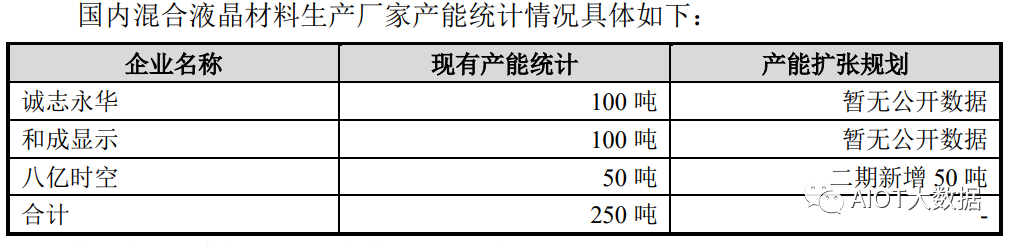

随着全球面板产能向中国大陆转移的趋势,相应混合液晶需求量呈现出快速增长的态势,每条10.5代线或11代线年液晶材料的需求量均超过50吨,每条8.5代线年液晶材料的需求量均超过30吨。根据各产线投产进度,预计2019-2021年国内混晶需求量为410吨、510吨和590吨,年平均增速20.03%。

(2)产业政策助力液晶材料国产化

中国大陆面板产业的繁荣正不断带动配套产业的国产化、本地化。多年来,我国持续推出了面板产业配套国产化、本地化的政策,鼓励面板产业材料和设备实现国产化。

(3)液晶显示材料更新换代速度快

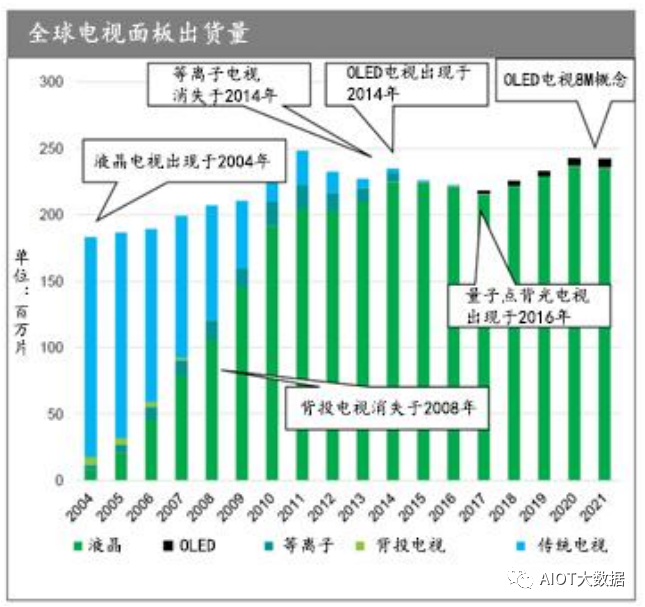

随着近年来液晶显示的应用领域不断扩大,液晶显示行业发展迅速,对液晶显示的响应速度、液晶屏幕厚度、显示视角及透过率等技术提出了更高的要求,从而推动了液晶材料产品的升级换代。(4)LCD在大尺寸显示面板领域的主导地位稳固随着材料技术的发展,显示技术从最初的阴极射线管显示技术(CRT)发展到平板显示技术(FPD),平板显示又延伸出等离子显示(PDP)、液晶显示(LCD)、有机发光二极管显示(OLED)等技术路线。液晶材料LCD和OLED两种材料最终都用于显示行业的面板生产制造。由于两种显示材料的特性不同,两种显示面板也表现出各自的产品特性,OLED柔性显示屏在小尺寸面板上具有一定优势。

液晶材料特别是高性能TFT混合液晶领域又具有区别于传统制造业的显著特点,包括:

1、属于技术高度密集型的行业,技术门槛高;

2、市场长期被德国MERCK、日本JNC和日本DIC等少数国外企业高度垄断;

3、液晶材料是显示面板的核心材料,面板厂商对液晶材料供应商的认证条件严苛,成为其合格供应商的难度很大;

4、生产研发装备水平要求高,并需配备安全、环保等辅助设施,工厂建设一次性投入大;

5、下游面板产业不断向中国大陆转移,且行业集中度高

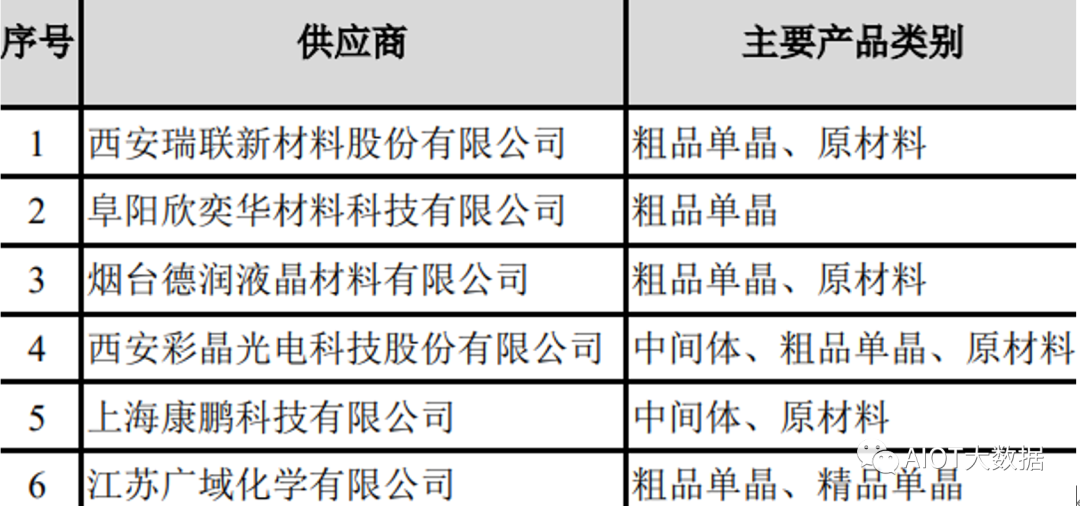

三大液晶材料巨头

液晶材料行业细分所形成的专业化分工和上下游产业链液晶材料生产企业大致分为两类,一类是混合液晶生产企业,包括德国默克、诚志永华、和成显示和八亿时空等,其优势在于混合液晶配制及精品单晶的品质把控;另一类是专业生产混合液晶前端材料(中间体、粗品单晶)的企业,如西安瑞联、江苏广域、万润股份、烟台德润、永太科技等,这类企业在部分前端材料的制造技术、产品品质、生产规模和材料成本等方面综合优势显著。这两类企业形成了密切的上下游关系。

高清电视类显示器件用液晶产品

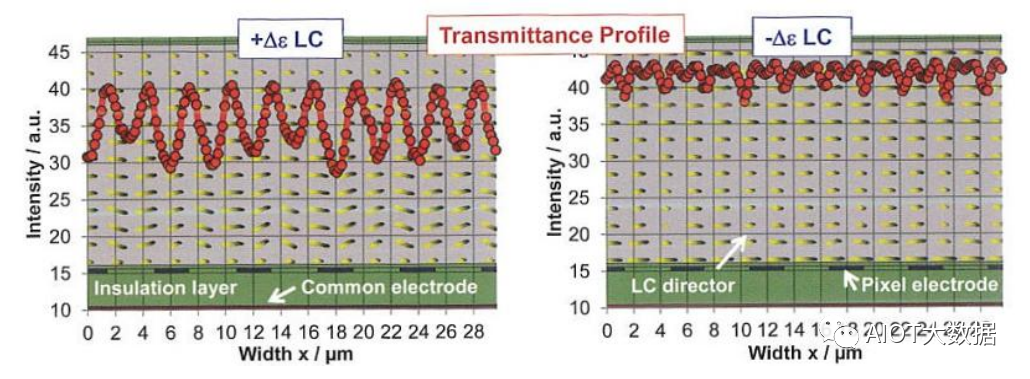

近年来电视发展经历了从小尺寸到大尺寸、3D显示、曲面显示到超高清显示的发展过程。随着5G通讯带来的信息传输速度的革命性提升,8K显示将成为未来液晶电视发展的主要趋势。8K电视最主要的特点是单位面积像素点(PPI)增加,单个像素点面积减少,这样会严重影响显示器的亮度,而单纯增加背光又会造成对比度下降,因此需要从显示器本身入手提升穿透度,使用负性FFS模式显示能够有效提升10%以上穿透度:

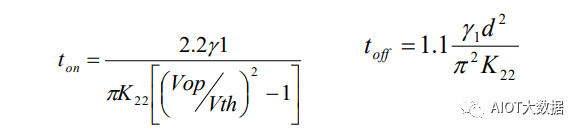

然而负性液晶相对于正性液晶旋转粘度大,会增大液晶响应时间,从而造成显示拖尾:

采用正负液晶混合的技术路线,在保证高对比度和快响应速度的同时,有效提升了透过率,成为一种快速响应高透过率IPS(FFS)模式TFT显示用混合液晶。

车载类显示器件用液晶产品

车载类产品要求快速的响应时间(尤其是低温响应时间)、宽的工作温度范围,随着温度降低,液晶旋转粘度增加,导致响应时间大幅增加,目前主流产品要求常温响应时间小于35毫秒,-30℃响应时间小于400毫秒。

智能手机显示器件用液晶产品

智能手机液晶显示屏要求具备触控功能,且按压时画面不能有波纹,适宜采用IPS(FFS)显示模式,同时基于移动产品对功耗低、多场景应用的需求,对液晶材料要求具备响应速度快、低驱动电压、宽工作温度范围、高清亮点等性能指标。

通用电视类显示器件用液晶产品

电视类产品要求快响应和高对比度,目前主流产品的最新技术要求响应时间小于10毫秒,对比度大于1200:1。

电脑类显示器件用液晶产品

电脑显示器类产品要求快响应和高对比度,目前主流产品的最新技术要求响应时间小于15毫秒,对比度大于1200:1。

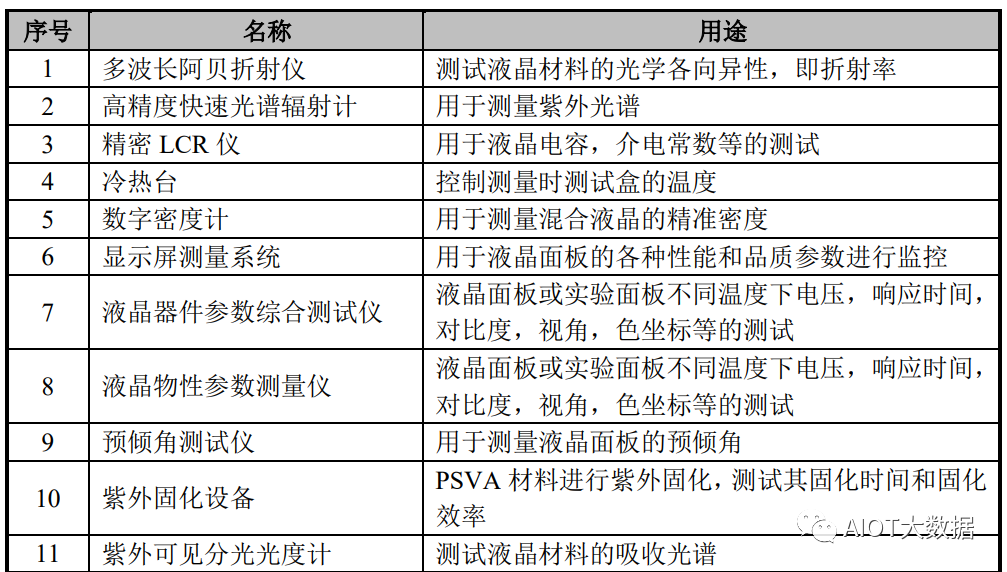

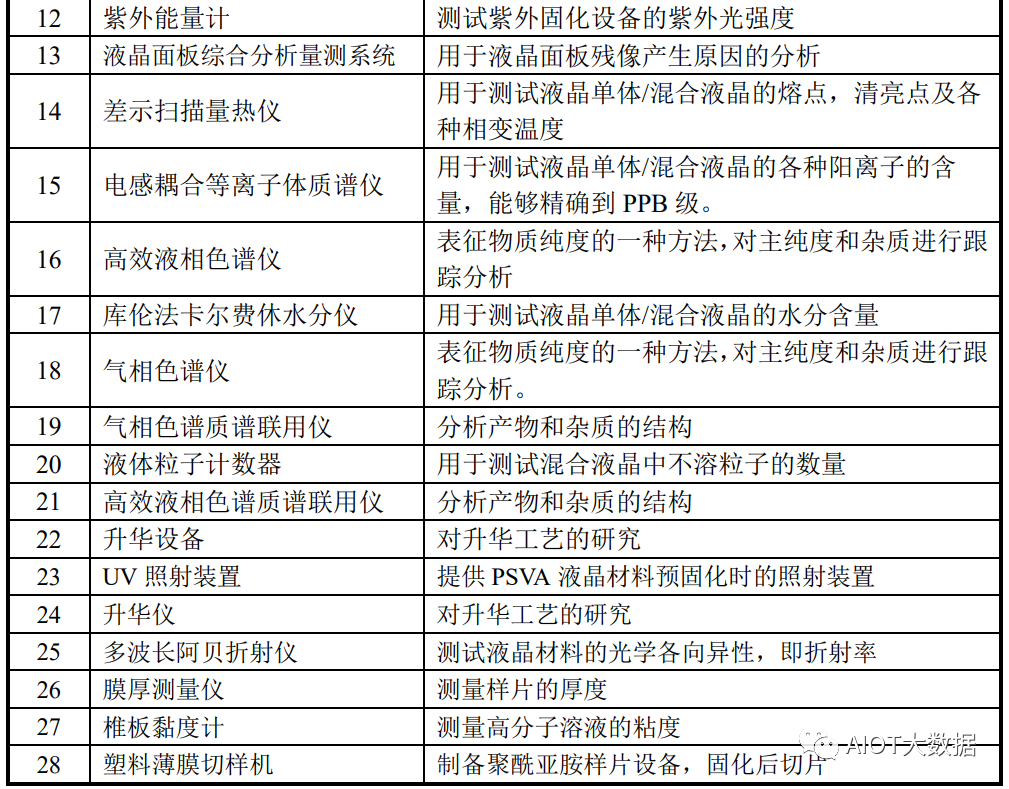

主要研发仪器设备

超高分辨率(4K/8K)显示用液晶材料开发

超高分辨率(4K/8K)显示用液晶材料是对现有液晶显示材料的升级,以满足市场对大尺寸、超高清显示屏的需求。

①采用正性液晶,为了提高显示器的透过率,在正性液晶组合物中添加负介电各向异性液晶成分提升垂直介电,液晶显示器的透过率可以实现3%左右的提升。

②由于IPS模式的弯曲电场效应,正性液晶在电场下弯曲排列会导致透过率小幅下降,采用负性液晶不会出现弯曲效应,可进一步提升透过率,使用负性液晶后液晶显示器的透过率提升10%左右。

PSVA(聚合物稳定垂直取向)混合液晶开发

PSVA技术混合液晶占有液晶市场的半壁江山,尤其国内第二大面板厂商华星光电拥有两条8.5代以及一条11代PSVA面板生产线,年用量100吨以上,市场前景广阔。

此项技术有下述开发难点:第一是海外厂商选用的反应性单体(RM)知识产权范围覆盖广,设计开发难度大;第二是生产过程中RM添加量的精确度要求高,生产工艺难度大。

自取向垂直排列(SAVA)混合液晶开发

在常规的VA显示器中,需要聚酰亚胺(PI)层来诱导液晶的所需垂面取向,工艺复杂成本高昂,且PI和液晶之间的不利的相互作用经常导致VA显示器的电阻降低,性能下降。

编辑:黄飞

电子发烧友App

电子发烧友App

评论