国内京东方、华星光电强势崛起。2018年,京东方实现营收971.09,同比3.53%,归母净利润34.35亿元,同比-54.61%。京东方是全球面板前六强中唯一实现收入正增长的企业,其在显示面板总体出货量中保持全球第一,出货面积全球第二。华星光电2018年实现营收275.37亿元,同比下滑9.6%。实现净利润23.2亿元,同比-53.0%。华星光电效率领先行业,其25.9%的EBITDA利润率冠绝全球,另外华星的市占率也稳步提升,55寸面板市占率全球第一,32寸、65寸和75寸面板市占率全球第二。

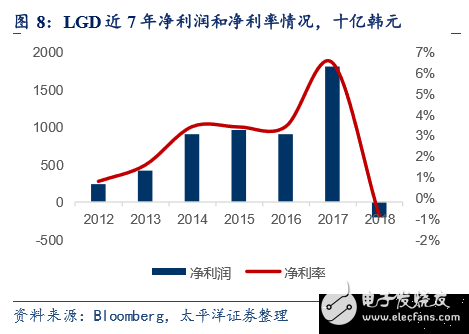

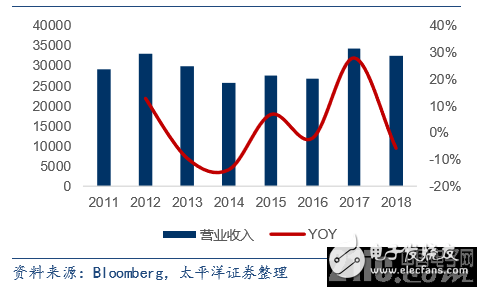

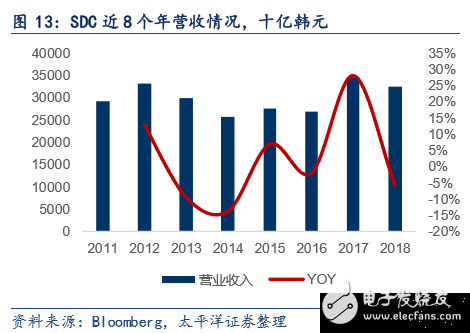

韩国LGD、SDC业绩下滑明显,积极谋求转型。2018年,LGD营收24.34万亿韩元,营业利润928.9亿韩元,毛利率12.7%,全年亏损2072亿韩元,是2011年以来的首次亏损。三星SDC实现营收32.47万亿韩元,同比-5.79%;实现营业利润2.62万亿韩元,同比-51%,全年营业利润率8.07%,下降7.6pct。为应对中国厂商对LCD市场的冲击,LGD、SDC也在积极谋求转型,SDC已计划将L8-1产线调整为生产QOLED,LGD也计划将部分LCD产线转为OLED产线。

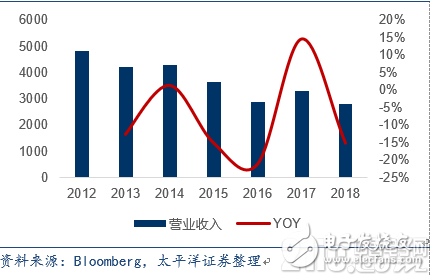

***双雄业绩下滑明显,2019年仍不乐观。2018全年,群创营收2793.76亿新台币,同比下降15.1%,实现净利润22.23亿新台币,同比下滑94%。群创预计,1Q19年预计将继续亏损,且净亏损可能会扩大。公司认为,不排除出现3年寒冬的情况。友达2018实现营收3076亿新台币,同比下滑9.8%;2018年全年净利润101.6亿新台币,同比-69%。友达预计,未来几年供应过剩将成为常态。

短期价格回暖确立,全年下行风险仍在。三星转产有望使价格回升贯穿整个二季度,但考虑到行业供需情况、竞争格局的变化等因素,我们预计全年价格仍有下行风险。

投资建议:中短期来看,全球经济不确定和大型体育赛事的缺席使下游需求缺乏弹性,加上新产线的集中投产,面板行业整体存在供过于求风险。长期来看,我们看好国内面板企业在全球的竞争力,京东方、华星光电等企业有望凭借规模、成本和市场优势在同海外企业竞争中胜出,并最终成为行业的定价者,维持京东方A、TCL集团的“增持”评级。

风险提示:新产能投放超预期,行业供过于求风险。

目录

一、全球面板企业2018年业绩综述

二、京东方:2018全年业绩略低于预期

(一)快速崛起的全球面板龙头

(二)2018年业绩:收入同比13.3%,利润同比-94.9%

(三)2019年展望:市占率提升对冲价格下跌风险

三、华星光电:2018净利润下降53%

(一)全球领先的面板制造商

(二)2018年业绩:营收下滑9.6%,净利润下降53%

(三)2019年展望:市占率望继续提升

四、LGD:2018年业绩超华尔街预期,19年压力仍大

(一)全球领先的显示面板供应商

(二)2018业绩:4Q18和全年业绩超华尔街预期

(三) 2019年展望:1Q19业绩预计下滑,全年面板价格仍不乐观

五、 SDC:2018营业利润大降51%,1Q19业绩不乐观

(一)全球中小尺寸AMOLED绝对龙头

(二)2018年业绩:营收下滑5.79%,营业利润大降51%

(三)2019年展望:1Q19业绩仍承压

六、群创光电:2018年净利润暴跌94%,1Q19亏损恐扩大

(一)全球主要的液晶面板制造商

(二)2018年业绩:净利润暴跌94%,低于华尔街预期

(三)2019年展望:1Q19亏损恐扩大

七、友达光电:2018净利润同比-69%,1Q19业绩料小幅下滑

(一)全球光电解决方案领导厂商

(二)2018年业绩:营收下滑9.8%,净利润同比-69%

(三)2019年展望:1Q19业绩小幅下滑,未来供应过剩将成常态

八、行业观点:短期价格回暖确立,全年下行风险仍在

(一)短期价格回暖预计持续到二季度

(二)需求平稳,多条面板产线投产,2019年存在供给过剩压力

(三)EBITDA利润率处于历史低点,但仍有创新低可能

九、推荐标的

(一)京东方A

(二)TCL集团

正文

1

全球面板企业2018年业绩综述

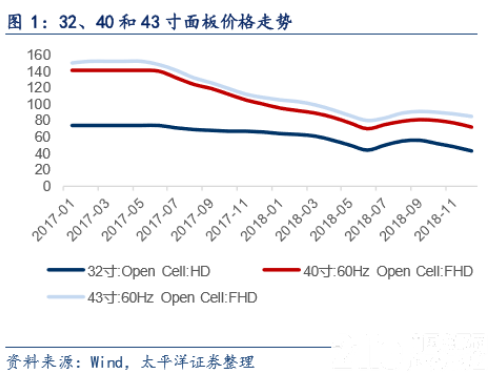

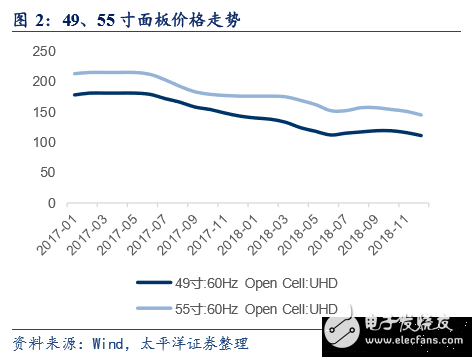

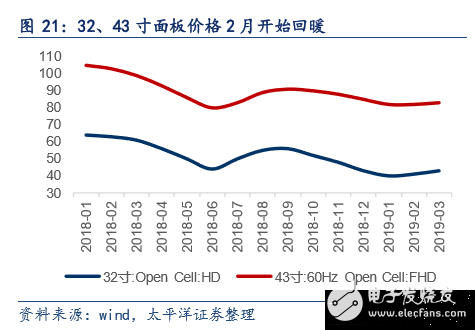

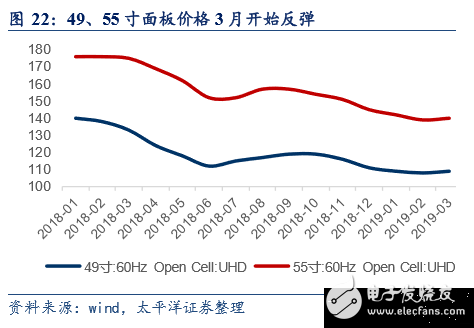

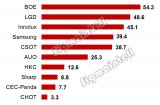

LCD面板价格大幅回落,全球面板厂商业绩承压。随着国内LCD新产线的陆续开出,2018年面板价格大幅回落。32、40、49、55寸面板的单片价格分别从2017年最高的74、141、152、181、215美元下跌到2018年12月的43、72、111、145美元。受此影响,全球主要面板厂商2018业绩大幅下滑。京东方、华星光电、群创光电和友达光电净利润分别下降54%、52%、94%和68%,LGD更是出现2011年以来的首次亏损。

2

京东方:2018全年业绩略低于预期

(一)快速崛起的全球面板龙头

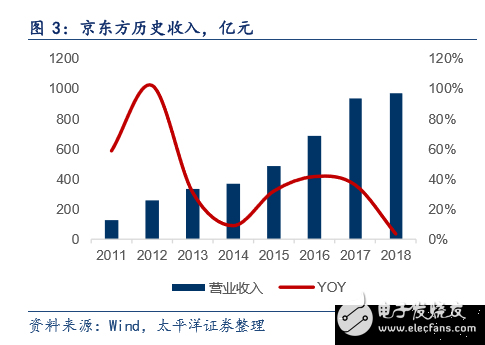

快速崛起的全球面板龙头。京东方科技集团股份有限公司(BOE)创立于1993年,主营业务生产、销售TFT-LCD、AMOLED显示面板及模组(LCM),同时也积极发展移动健康、数字医院、再生医学,整合健康园区资源等业务。目前公司已经成长成为全球LCD面板龙头企业,2018年京东方显示面板总体出货量保持全球第一,出货面积全球第二。

(二)2018年业绩:收入同比13.3%,利润同比-94.9%

京东方4Q18收入276.4亿元,同比13.33%,归母净利润0.56亿,同比下滑94.87%;2018年全年实现营收971.09,同比3.53%,归母净利润34.35亿元,同比-54.61%,略低于预期。受益公司10.5代线顺利爬坡,市占率稳步提升,公司在行业不景气的情况下4Q18收入仍实现了13.33%的增长,全年收入也增长3.53%。但受LCD价格拖累,公司4Q18和2018年全年利润出现大幅下滑,四季度和全年归母净利润分别下滑94.87%和54.61%。

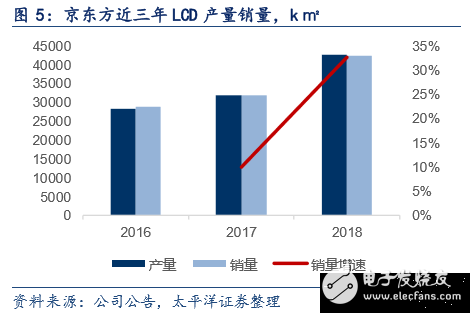

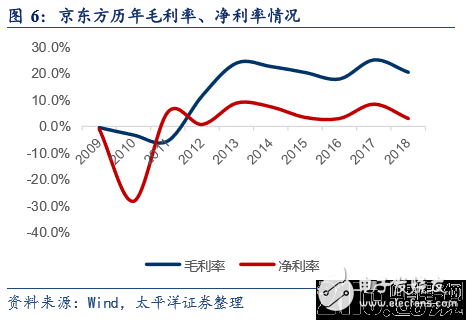

面板价格持续下跌是公司利润大幅下滑主因。LCD面板业务是占比最大的业务,虽然产能的增长和市占率的提升使公司LCD面板销售面积和数量出现了30%左右的成长,但面板价格的持续下跌也影响了公司的盈利能力。公司毛利率从2017年的25.1%下降到了2018年的20.4%,降了4.7个百分点,净利率也从去年的8.4%降至18年的3.0%。

(三)2019年展望:市占率提升对冲价格下跌风险

LCD市占率提升有望对冲价格下行风险。今年BOE产能增量主要来源于合肥10.5代线的顺利爬坡将使公司在65寸以上电视面板市场的份额持续提升,有望部分对冲面板价格持续低迷的风险。此外,随着三星产线的转产,我们预计LCD价格将出现一个季度左右的回暖,这将改善LCD的盈利状况。

AMOLED产能利用率、良率爬坡顺利下半年或小幅盈利。公司量产和在建四条产线,目前成都产线一期16K已基本满产,二期也已经准备爬坡,随着产能的顺利爬坡,单位成本将快速下降,下半年有望实现盈亏平衡甚至小幅盈利。除成都二期外,绵阳产线预计也将于下半年投产。公司预计全年出货量在3000-5000万片,假设单片价格60美金,预计19年AMOLED有望贡献120-200亿元收入。

3

华星光电:2018净利润下降53%

(一)全球领先的面板制造商

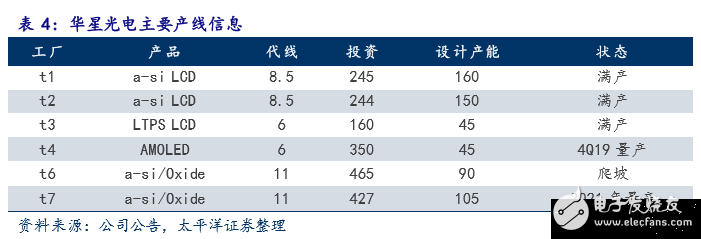

华星光电成立于2009年,现有6条面板产线,其中4条电视面板产线在深圳,两条手机面板产线在武汉。目前,公司在18年大尺寸面板出货量仅次于京东方和群创光电排名第三,小尺寸LTPS手机面板出货量位居深天马和JDI之后,排第三。

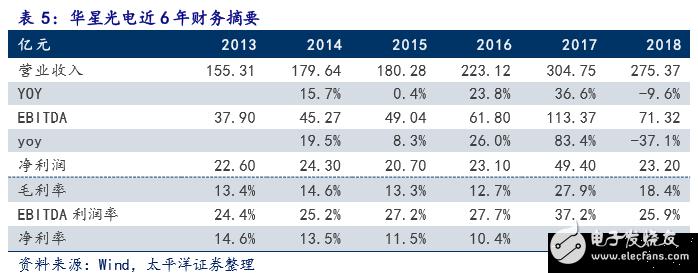

(二)2018年业绩:营收下滑9.6%,净利润下降53%

2018年华星光电实现营收275.37亿元,同比下滑9.6%。实现净利润23.2亿元,同比-53.0%。全年毛利率18.4%,相比去年27.9%,大降9.5个百分点。

(三)2019年展望:市占率望继续提升

大尺寸方面,华星t6已经开始量产,预计年底将达到满产,今年会带来较大的增量。小尺寸方面,18年底t3基本进入了除了苹果之外比如三星、华为等的供应链,18年产能利用了40%左右。今年t3产线产能继续爬坡,全年预计实现45K的满产满销,增量会比较可观。因此,产能的增加有望对冲面板价格下行压力,2019年全年业绩仍有望实现正增长。

4

LGD:业绩超华尔街预期,19年压力仍大

(一)全球领先的显示面板供应商

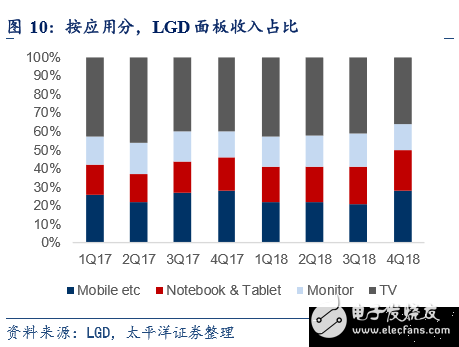

全球领先的LCD面板供应商。LG Display最早是成立于1985年的金星软件,2008年更改为现名称。2018年LGD的LCD出货面积全球第一,同时也是全球最大的OLED电视面板制造商。公司现有8条LCD、5条OLED产线量产,主要生产使用于电视,监视器,笔记本电脑,手机等不同用途、大小和规格的TFT-LCD、OLED面板。

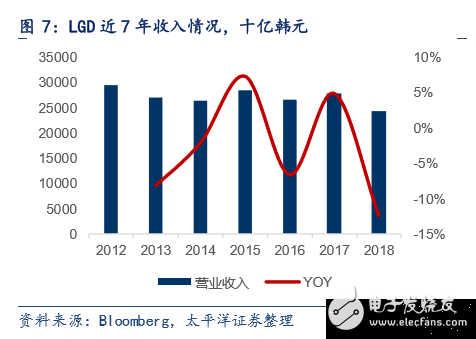

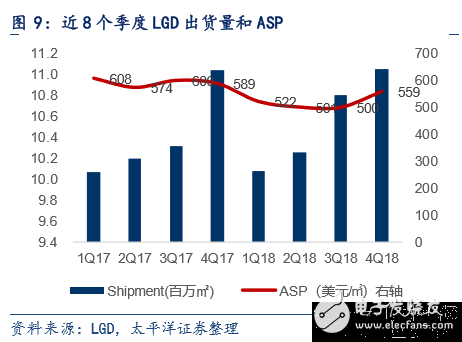

(二)2018业绩:4Q18和全年业绩超华尔街预期

LGD 4Q18实现营业收入69478亿韩元,同比-2.5%,实现营业利润2792.51亿韩元,同比大增534%,4Q18毛利率17.1%,同比增长4.8个百分点,环比增长2.5个百分点。全年来看,LGD营收24.34万亿韩元,营业利润928.9亿韩元,毛利率12.7%。LGD 4Q18和2018年全年的营收、营业利润和毛利率都超华尔街预期。

IT产品出货量的上升以及中小尺寸产品价格的提高,是公司Q4业绩好转和全年业绩超预期的主要原因。4Q18,IT占比明显提升使TV占比从3Q18的41%下降到了36%。得益于此,LGD平均ASP从三季度的500美元/㎡上升到了559美金,极大的改善了公司四季度的盈利能力。

(三)2019年展望:1Q19业绩预计下滑,全年面板价格仍不乐观

淡季因素,1Q19业绩预计将出现下滑。LGD预计,由于淡季因素,1Q19出货量或出现季节性下滑,预计下滑幅度接近10%;ASP方面,公司预计面板价格将继续下滑,1Q19公司ASP预计出现中高个位数的百分比下滑。Boolmberg一致预期显示,1Q19 LGD营业利润为-1186.5亿韩元,EBITDA利润率预计将从18年四季度的16.3%下滑至14.4%。

2019全年面板价格仍不乐观。LGD认为,从供需角度看,2019年全年面板价格趋势仍然不乐观。供给方面,由于中国面板厂商产能持续投放,预计2019年LCD供给增速将保持两位数的增长。需求方面,出于对全球宏观经济放缓的担忧,面板需求不确定性也在加大。因此,公司预计2019年全年面板价格趋势仍然不乐观。

5

SDC:2018营业利润大降51%,1Q19业绩不乐观

(一)全球中小尺寸AMOLED绝对龙头

三星显示有限公司(Samsung Display,SDC)位于韩国忠清南道牙山市,为三星电子旗下子公司,主营TFT-LCD液晶面板和AMOLED面板的生产和销售。SDC前身是S-LCD Corporation,由日本索尼与韩国三星电子双方各持股50%所共同合资的公司,目前三星电子已取得公司100%的股权。公司是全球最大的中小尺寸AMOLED供应商,产能占到了全球的90%以上,同时公司LCD面板市占率也在全球前五。

(二)2018年业绩:营收下滑5.79%,营业利润大降51%

2018全年,SDC实现营收32.47万亿韩元,同比-5.79%;实现营业利润2.62万亿韩元,同比-51%,全年营业利润率8.07%,下降7.6pct。其中4Q18实现营收9.18万亿韩元,同比-17.9%;营业利润率10.62%,同比下滑2pct,环比下降0.29pct。

公司4Q18和全年业绩下滑主要源于LCD面板价格下跌、柔性AMOLED需求受到刚性AMOLED和LTPS LCD冲击。4Q18,刚性AMOLED和LTPS LCD冲对柔性AMOLED需求冲击明显,使SDC的AMOLED盈利能力下降。LCD面板价格的持续下跌使SDC 4Q18业绩雪上加霜,4Q18营业利润率10.62%,同比下滑2pct,全年营业利润率8.07%,同比下降7.6pct。

(三)2019年展望:1Q19业绩仍承压

AMOLED竞争加剧,LCD ASP价格下跌,1Q19业绩仍承压。AMOLED市场,智能手机市场的疲软、市场竞争加剧,将导致1Q19市场状况将进一步恶化。LCD市场,预计ASP将继续受到淡季需求放缓和行业产能大规模提升的压力。SDC表示,将通过差异化的战略,来提高AMOLED在智能手机市场的渗透率和应用,以及应对LCD市场产能过剩的压力。

6

群创光电:2018年净利润暴跌94%,19亏损恐扩大

(一)全球主要的液晶面板制造商

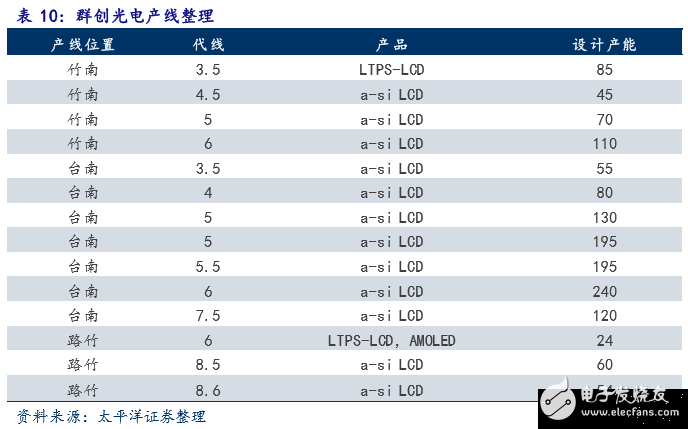

群创光电成立于2003年,2010年3月与奇美电子、统宝光电合并,为面板业界有史以来最大宗的合并案。群创为存续公司,保留奇美电子为公司名,2012年12月再更名为群创光电。群创光电以创新及差异化技术提供先进显示器整合方案,产品包括各类TFT-LCD液晶面板模组、触控模组,例如电视面板、桌上显示器面板、笔记型电脑用面板、中小尺寸面板、医疗用、车用面板等。

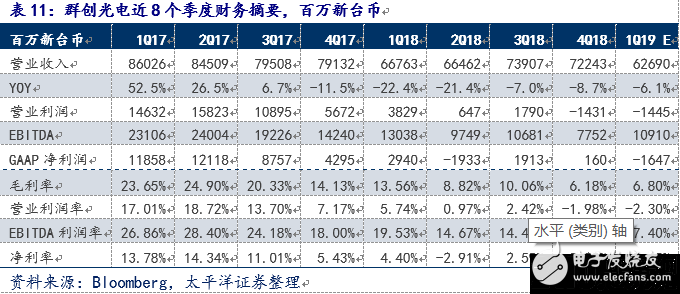

(二)2018年业绩:净利润暴跌94%,低于华尔街预期

4Q18,群创实现营收722.43亿新台币,同比下降8.7%,营业亏损14.31亿新台币,是2016年Q2以来的首次亏损。毛利率6.18%,同比下滑7.95个百分点,环比下滑3.88个百分点。当季整体出货面积805万平方米,环比下降3.9%。

2018全年,群创营收2793.76亿新台币,同比下降15.1%,实现净利润22.23亿新台币,同比下滑94%。

(三)2019年展望:1Q19亏损恐扩大

群创预计,19年一季度整体出货量环比下降15%以上。ASP方面,公司预计大尺寸面板有望在一季度触底,小尺寸价格则预计跌15%左右。整个一季度,预计将继续亏损,且净亏损可能会扩大。公司认为,不排除出现3年寒冬的情况。

7

友达光电:2018净利润同比-69%,1Q19料小幅下滑

(一)全球光电解决方案领导厂商

友达光电原名达碁科技,成立于1996年8月,2001年与联友光电合并后更名为友达光电,2006年再度并购广辉电子。友达总部位于***,是全球光电解决方案领导厂商,全球第一家于纽约证交所(NYSE)股票公开上市之TFT-LCD设计、制造及研发公司。公司产品广泛应用于液晶电视、公共信息显示器、桌上型液晶显示器、笔电、平板电脑、通用显示器、通讯显示器、车用显示器、智能手机及穿戴式装置等。

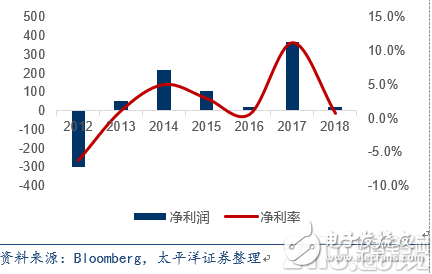

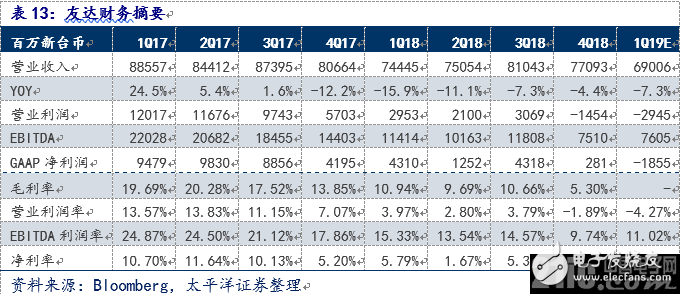

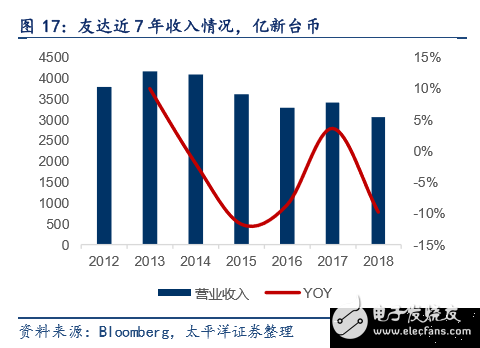

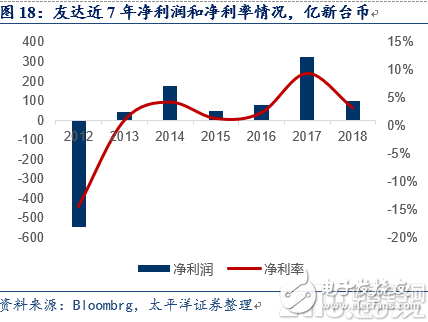

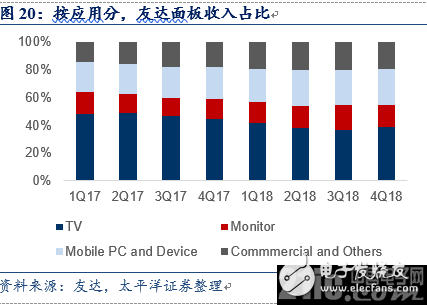

(二)2018年业绩:营收下滑9.8%,净利润同比-69%

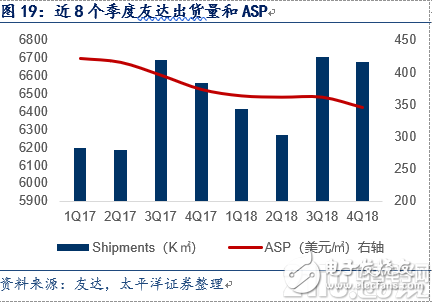

4Q18,友达实现营收690.06亿新台币,同比下滑7.3%;实现营业利润-29.45亿新台币,创1Q16以来新低;4Q18公司EBITDA利润率为9.74%,处于历史低位。

全年看,友达实现营收3076亿新台币,同比下滑9.8%;2018年全年净利润101.6亿新台币,同比-69%,EBITDA利润率13.29%。

(三)2019年展望:1Q19业绩小幅下滑,未来供应过剩将成常态

1Q19出货量、ASP料将小幅下滑。由于一季度是传统淡季,加上工作日较少,友达预计出货量将受到影响。公司预计1Q19大尺寸出货量将出现高个位数的环比下滑,小尺寸下降幅度则预计在20%左右。ASP方面,公司预计19年一季度将下滑低个位数百分比。不过考虑到产品组合的变化,预计中小尺寸产品ASP将会有所提升。Bloomberg一致预期显示,1Q19友达收入同比下滑7.3%,营业亏损进一步扩大至29.45亿新台币,EBITDA利润率则提升1.5个百分点至11.02%。

未来几年供应过剩将成为常态。展望2019全年,友达表示面板行业供应过剩将成为常态。需求端,公司认为受全球经济不确定影响,以及大型体育赛事的缺席,预计2019年销量将出现下滑,但产品大尺寸化和高规格的趋势将保持不变,按面积算需求仍有望保持小幅增长。供给端,友达认为2018年供需还相对稳定,但随着新产能的开出,LCD、OLED产能将继续增加,未来几年供需失衡将成为常态。

8

行业观点:短期价格回暖确立,全年下行风险仍在

三星转产有望使价格回升贯穿整个二季度,但考虑到行业供需情况、竞争格局的变化等因素,我们预计全年价格下行风险仍在。

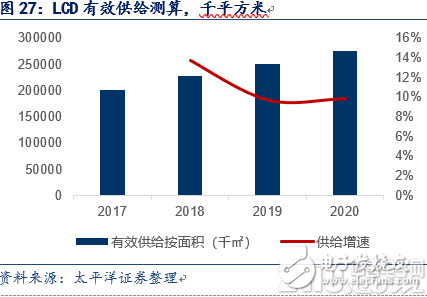

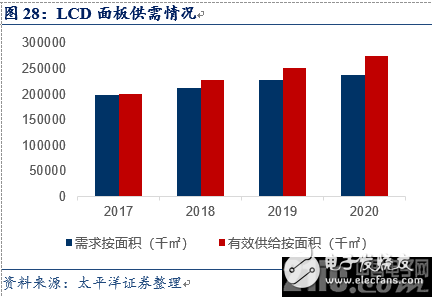

(二)需求平稳,多条面板产线投产,2019年存在供给过剩压力

从LCD行业供需角度看,我们认为:(1)需求,未来两年LCD面板需求仍将保持相对稳定,预计2019、2020年增速分别为6.4%和4.4%;(2)供给,国内面板产线进入集中投放期,即使考虑三星转产,未来两年产能增速仍然较快,预计2019-2020年LCD产能增速在9.8%和9.9%。2019年全年LCD面板仍存在供给过剩风险。

需求:未来两年面板需求预计保持平稳增长

TV面板需求占比最大。从面板下游需求来看,当前LCD TV仍是显示面板的最大。按面积算,2018年LCD TV面板需求为1.48亿平方米,占显示面板需求的70.8%。其次是显示器、智能手机、笔记本电脑、公共显示,占比分别为9.9%、7.4%、6.9%和2.6%。

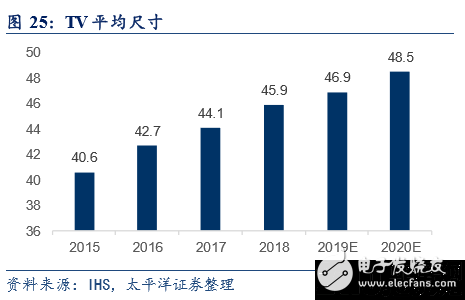

TV销量变缓,大尺寸化成LCD需求增长主要来源。面板需求主要由出货量和单机尺寸决定。销量方面,我们预计未来两年LCD TV出货量仍保持相对稳定,预计2019-2020年LCD TV维持1%-3%左右的增速水平。从平均尺寸来看,面板价格的持续下跌预计将刺激大尺寸面板的需求,并带动平均尺寸和面板需求继续提升。

综合来看,我们认为未来两年LCD面板需求仍将保持相对稳定,参考IHS数据,预计2019、2020年面板需求增速分别为6.4%和4.4%。

供给:国内多条高世代线投产带来供过于求风险

国内企业新投产线进入集中释放期,海外面板企业谋划LCD转型。从2017年开始,国内面板企业产能投放开始加速,2017年只有京东方福州8.5代线和惠科重庆8.6代线投产;2018年则有京东方合肥10.5代线、中电集团咸阳和成都两条8.6代线开出;2019年LCD产能进一步释放,包括华星光电11代线、惠科滁州8.6代线、鸿海10.5代线、惠科绵阳8.6代线量产。海外面板企业则积极谋划转型,三星计划4月份开始缩减L8-1的产能,预定在7月份将结束LCD面板的生产,转型QD-OLED面板。LGD也计划未来将部分LCD产线改成OLED产线。

2019年新增产能仍偏高。2019年新增产能来源于两部分,18年新开产线的产能爬坡和19年新开产线。前者来自于BOE G10.5、CEC 两条G8.6代线;后者来自于华星光电G11、惠科G8.6以及鸿海G10.5。退出方面,今年有明确退出计划的产线只有三星L8-1。根据我们的测算,考虑三星关厂,2019年全年产能增速在9.8%,供大于求压力仍大。

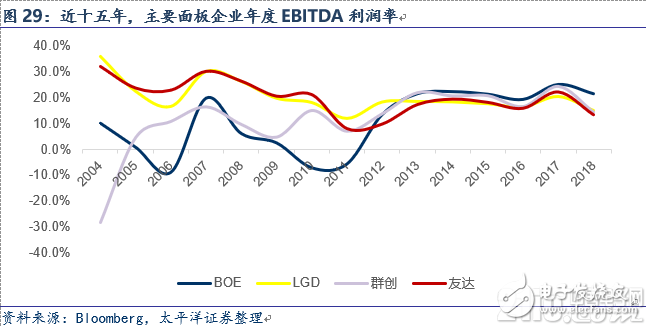

(三) EBITDA利润率处于历史低点,但仍有创新低可能

EBITDA利润率处于低位。2018年,京东方、华星光电、LGD、群创、友达的EBITDA利润率分别为21.5%、25.9%、15.0%、14.6%和13.3%,处于历史低位。

年度数据角度看,BOE近十五年的EBITDA利润率最低点在2006年的-9.1%;LGD和群创、友达的EBITDA利润率最低点都出现在2011年,分别是的11.9%、7.1和7.9%。

从季度数据角度看,3Q09以来,LGD的EBITDA利润率最低点是4Q10的9.9%;群创和友达都于4Q11出现最低点,分别是4.3%和4.4%。

因此,无论是从年度还是季度的数据来看,当前主要面板企业的EBITDA利润率都处于历史地位,但离历史底部还有一定距离。同时,基于以下几方面原因,我们认为本轮面板行业下行周期中,主要企业的EBITDA利润率存在创历史新低的风险。(1)2019-2020年是国内产线的集中投产期,供给增速高;(2)历史低点的2011年还处于LCD替换CRT的阶段,需求弹性大,当前智能电视需求的拉动还有待验证。(3)竞争格局的变化,当年只有韩国、***、日本企业竞争,而当下国内企业强势崛起,且背靠巨大市场、具备低成本、政府补贴优势,对价格下跌容忍度更高。

9

投资建议与风险提示

中短期来看,全球经济不确定和大型体育赛事的缺席使下游需求缺乏弹性,加上新产线的集中投产,面板行业整体存在供过于求风险。

长期来看,我们看好国内面板企业在全球的竞争力,京东方、华星光电等企业有望凭借规模、成本和市场优势在同海外企业竞争中胜出,并最终成为行业的定价者,维持京东方A、TCL集团的“增持”评级。

电子发烧友App

电子发烧友App

评论