8月4日,央行的一份文件,给“非银行支付机构”的“网络支付业务”带来一场天翻地覆的巨震。

巨变来袭!移动支付市场大洗牌

8月6日消息,据南方都市报报道,日前,央行下发文件,明确要求非银支付机构网络支付业务由直连模式迁移至网联平台处理,并规定2018年6月30日,所有网络支付业务全部通过网联平台处理。

“央行对网联已经下了死命令,必须完成接入,技术达到要求。几个巨头实际上表态也都比较支持,不过这个时间点也比预期要早”,一位不愿具名的支付业人士向南都记者透露。

对于这样一个结果,一位接近央行人士向经济观察报评价称“意料之中”。央行的终极目的是将整个支付体系纳入监管下。某种程度而言,央行的目的已经达到,至于落实的进程,一切只是时间问题。

这也意味着,清算市场终将由银联一家独大转变为多头竞争的局面。

“财经韬略”分析,央行这政策,有四个意思:

第一,“央妈”给银联生了个小弟弟,名叫“网联清算有限公司”。银联吃独食的时代终结了。

也就是说,一直觊觎第三方支付的银联,彻底歇菜。以后第三方支付的事情,由网联来负责(银联只占网联1.55%的股权)。而银联在其核心业务——银行卡清算业务上,正面临着“国门全面打开”,Visa、万事达、美国运通的全面杀入。

所以,银联有理由痛哭一场:昔日独享蛋糕的时代终结了,洋鬼子来了,第三方支付也“侯门一入深似海”了。

第二,从业务管理的角度,央行把第三方支付“收编了”,支付宝和财付通的超级金融梦想,遭遇到了天花板。

下图是即将成立的网联公司的股东名单:

注:网联的注册资金是20亿元,上述金额为首次出资金额,股权比例是最终股权比例。

可以看出,第一大股东就是央行;第二大股东(梧桐树)是外管局的投资平台,常常在股市里翻雨覆雨的国家队成员,可以理解为央行的“孙公司”;第六、第七、第八、第九、第十大股东,也都是“央行的人”。

对于第三方支付机构来说,在“收编”的同时苦乐不均。财付通获得了跟支付宝平起平坐的地位,而且友军京东也跻身第五大股东。相比之下,马云会不会感到不爽?

第三,央行通过组建网联,把对第三方支付的控制权牢牢抓在手中。

以前,由于第三方支付机构直接跟各银行对接,就出现了客户交易央行无法监管的情况。

这很好理解:比如你使用支付宝,从自己的建行账户向朋友的农行账户转账。如果是传统的银行卡汇款,这笔钱从建行出来,进入银联的清算系统,然后到达农行。

但在第三方支付出现之后,不是这样完成的。你通过支付宝从建行转出的钱,进入了支付宝建行账户;然后,支付宝从自己的农行账户,给你的朋友打了一笔相同金额的钱。这样,除了支付宝,没有一个中介机构、监管机构可以看到这笔交易。这是最令央行不安的,因为央行无法监管。

所以,网联平台是央行强加给第三方支付的一个中介机构。有人说,网络时代是“去中介化”的,但由于“去中介”的同时完成了“去监管”,所以政府不会答应。网联就是这样诞生的。

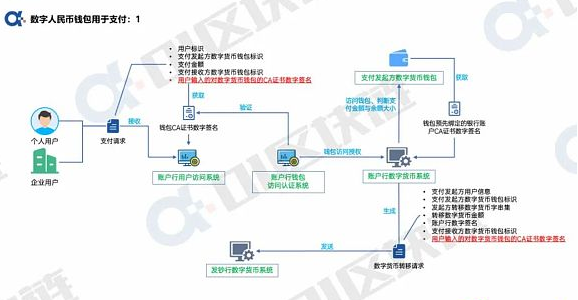

下图就是网络、银行、央行、第三方支付的关系图:

第四,央行通过网联,获得了更多的金融大数据,这是结束“数据寡头”垄断的重要一步。

今年7月14日到15日召开了全国金融工作会议,提出了对互联网金融“加强监管”。会议闭幕当天,银行金融研究所所长孙***在一个公开论坛上出语惊人——要警惕数据寡头!他说:

可以看到金融巨头产品线的汇集,也有大量的数据,客观上可能会产生数据寡头的现象,可能会带来数据垄断。

数据垄断比技术垄断更难突破,容易产生所谓的数字鸿沟问题,形成信息孤岛。金融数据依赖于大数据,信息孤岛的形成不利于行业良好的发展行业、生态。

由此可见,央行对于金融、消费大数据的重视。从目前支付发展趋势看,银联代表的银行卡支付日渐衰微,第三方移动支付才代表着未来。如果没有网联,未来的金融、消费大数据必将被支付宝、财付通等机构垄断,形成数据寡头。

所以,争夺这些数据的控制权,也是央行推出网联的重要原因。

影响:

据“财经韬略”分析,网联的推出——

对银联是利空,对传统银行是利好。这意味着,银行未来被“第三方支付寡头”奴役的命运可以避免了。

对于支付宝和财付通们来说,当然是利空。虽然这两大巨头各占了接近10%的网联股权,但失去了很多想象空间。不过,由于这些“想象空间”事关国家安全,属于国之重器,私人企业不碰也罢。毕竟,这些网络巨头们可以干的事情还有很多。

对于普通消费者来说,这件事几乎没有任何影响。只是某些人洗钱不太方便了。

【延伸】北京传来大消息,银行业或有大变局!

关于银联的坏消息,还不止上面一个。一只来自美国的蝴蝶,已经悄悄振动了它的翅膀,将大概率将引起一场中国银行业巨变的龙卷风。

国际卡组织Visa(维萨),要杀进中国了!另外两家行业巨头——万事达和美国运通,也在摩拳擦掌,跃跃欲试!

中国银行业或面临巨变!

一、银联一家独大要被终结?

8月4日下午,据中国证券网消息披露:

国际卡组织Visa(维萨)相关人士4日确认,已向中国人民银行递交了在国内建立银行卡清算机构的申请材料,并期待人民银行会根据已颁布的相关规定和指南考虑其申请。

另外,万事达相关人士仅确认了7月底万事达投资者说明会所说“在拟定申请书方面进入了最终阶段”消息,尚不能确认是否提交。

美国运通方面则表示,会适时递交申请。如此来看,目前Visa申请资质进展最快。

Visa(维萨)的入局,预示着银联在中国的垄断地位走到了尽头。

中国目前银行卡清算机构仅只有中国银联一家,国内所有的刷卡系统走的都是银联。它是一个将所有银行的银行卡业务进行清算的机构,方便了你我跨行、跨地、跨境业务,使得我们一张银行卡就可以在国内任何一个地方使用,在国外部分地区也同样可以使用。

随着Visa等国际巨头的入局,银联等传统银行的垄断地位将受到挑战。

二、Visa、万事达等,都是狠角色!

以VISA为例。VISA卡于1976年开始发行,它的前身是由美洲银行所发行的Bank Americard。2017年6月,《2017年BrandZ全球最具价值品牌百强榜》公布,Visa以1109.99亿美元的品牌价值排第7名。

这么说吧,银联是中国的卡组织,VISA和万事达都是美国的卡组织。如果你想拿Visa(维萨)、万事达在中国POS机上刷卡消费,对不起,刷不出来,一分也搞不到!

三、银行业或有大变局!

然而,现在不一样了。

为了加快推进对外开放,2017年1月17日,中国公布了《国务院关于扩大对外开放积极利用外资若干措施的通知》,其中一条,就是要重点放宽银行类金融机构的有序开放。周小川在2017陆家嘴论坛的演讲中也指出:中国金融业要进一步对外开放。

据业内预计,中国将在2020年成为全球最大的银行卡市场,届时流通中的银行卡数量预计将从2016年的60亿张增长到90亿张。

对中国银行卡清算垂涎已久的美国三个巨头终于迎来了机会,开始摩拳擦掌,跃跃欲试。因为中国这个市场太大了,只要能分到一杯羹,就是巨大的利润。

不过,审核速度可能没有他们预想得那么快。据了解,这些企业可能需要两年或更久的时间完成全部官方审查。

在中国银联垄断地位颠覆的同时,一个全新的中国金融业时代已经到来。

这一次,狼是真的来了!不过,即使狼来了,也未必就那么可怕!因为我们国内的银行业,也不再是吃素的了!

随着互联网、物联网、人工智能的快速兴起,中国银行业的大变革,早已开始了。互联网的出现、BAT的崛起、第三方支付的复兴,给了传统银行以颠覆性的一击,也赋予了传统银行以改革的动力。

在科技改革和开放竞争面前,没有一切行业能够永垂不朽,没有一种商业模式能够一劳永逸,曾经躺着赚钱的日子一去不复返了!

震惊鸟!!支付宝们被央行下死命令强制“收编”!这套路太熟悉,瓜一熟就能摘了,延续了几千年

震惊鸟!!支付宝们被央行下死命令强制“收编”!这套路太熟悉,瓜一熟就能摘了,延续了几千年

评论