5月3日,小米集团(下称“小米”)向港交所递交了上市申请,这家经营利润超过122亿元的互联网公司,被认为极大可能是今年全球最大规模的IPO,同时也将成为港交所首批同股不同权的上市企业。最近 A 股为了吸引科技公司、独角兽企业入驻也是费尽心思,首先是360通过“借壳”江南嘉捷上市,现在富士康也已经确定走的是即报即审的特殊通道,IPO 将会非常高效。除了科技企业之外,据说证监会还要求对于生物科技、云计算等4个行业的“独角兽”企业的 IPO 实施即报即审的快速通道。

证监会的初衷其实也非常明显,过去股民们一直抱怨 A 股市场没有好企业,特别是现在火热的科技公司非常匮乏,所以对于小米等独角兽,当然是能争取一个是一个了。据说除了小米之外,主攻海外手机市场的传音也将在2018年 IPO。如此看来,在2018年,将会是科技等热门领域企业在国内 A 股、香港港股上市的高峰。小米赴港上市的消息也令A股有望从中分得一杯羹。Wind资讯数据显示,当天A股40只未停牌的小米概念股中,33家上涨,上涨个股的比例高达82.5%,其中安洁科技(18.950, 1.72, 9.98%)(002635.SZ)等2家涨停。

5月3日,手机中国联盟秘书长老杳表示,小米的上市虽然在短期内无法改变国内手机厂商格局,但其“硬件+互联网服务+新零售”的“铁三角”商业模式,在未来十年或对互联网生态形成深远的影响。

同时,多位券商分析师认为,尽管多家上市公司披露了与小米间存在合作关系,但从生态链与供应链双方面来看,具有核心业务往来的企业数量并不多,体现在股价上的变化也可能不会很大。

A股小米产业链相关上市公司抢先异动,统计发现,大智慧小米产业链概念板块昨日整体上涨3.59%,位居涨幅榜前列。66只相关概念股中,54只个股昨日股价出现不同程度上涨,奋达科技、广东骏亚、森霸传感和安洁科技等4只个股强势涨停,另外,长盈精密、风华高科、奥士康、三环集团、弘信电子、精达股份、东软载波、长信科技、光弘科技、意华股份和京东方A等11只个股昨日涨幅均在5%以上。

资金流向方面,上述15只昨日涨幅超5%的小米概念股当日均处于大单资金净流入状态,其中京东方A(48273.15万元)、风华高科(11312.32万元)、广东骏亚(10209.01万元)、安洁科技(8866.00万元)、长盈精密(6989.68万元)、长信科技(5622.36万元)、三环集团(5544.15万元)、奋达科技(3351.75万元)、森霸传感(3182.44万元)和光弘科技(1027.59万元)等10只个股大单资金净流入额均超1000万元,上述10只龙头股昨日累计吸金达10.44亿元。

概念股普涨

5月3日,安洁科技早间开盘后,股价一直徘徊在平盘线上,至10:15左右开始走高,午后2点则直线拉升触及涨停,涨幅9.98%收于18.95元/股。

安洁科技的涨停,被认为与当天早间小米赴港上市的消息有很大关联。今年3月初,安洁科技在互动平台表示,公司与小米主要在智能手机金属小件及金属大件等产品存在合作关系,且表态随着小米等客户的快速发展,公司也将成长。

同日,安洁科技证券部人士对21世纪经济报道记者表示,公司与小米之间的合作主要由旗下子公司威博精密科技有限公司(下称“威博精密”)完成。

威博精密由安洁科技于2017年以34亿元全资收购,但由于前者业绩承诺未达预期,从而导致后者在去年年报中计提了1.19亿元商誉减值。资料显示,在2014年至2016年,威博精密对前五大客户的销售收入占其营业收入的比例在90%以上,终端产品主要为OPPO、VIVO、华为、小米、联想等国内品牌智能手机。

“2018年,威博精密与小米间的合作会进一步加深,营收占比也会因此提升,小米很可能成为威博精密的第一大客户。”上述证券部人士说。

尽管未如安洁科技一样涨停,但作为供应链主要提供商的普路通(17.950, 0.80, 4.66%)(002769.SZ),也录得4.66%的涨幅。

国金证券分析师苏宝亮表示, 2014年普路通对小米服务取得的收入占服务类业务总收入的75.86%,小米为普路通贡献的毛利占所有毛利的比重为45.75%。也正因此,小米手机出货量的高低变化,也对普路通业绩有着较大影响。

2017年,小米手机出货量逆势增长123%,由此使普路通服务费收入大幅增长。财务数据显示,普路通去年营收同比增长49.67%,高达53.81亿元。

除上述两家外,受5月3日小米将上市消息的刺激,当天Wind资讯中统计的另外38家相关概念股中,还有31家出现了股价上涨,占比超过八成。其中,股价涨幅在5%以上的还有7家,占比为17.5%。

此外在业绩层面,40家小米概念股中,去年营业收入实现同比增长的达到37家,占比为92.5%;归属母公司股东净利润实现同比增长的有26家,占比达到65%。

真假概念股

实际上,在5月3日小米将于港交所上市的消息传出后,包括智动力(300686.SZ)、二六三(002467.SZ)等多家A股上市公司在互动平台回应了与其存在合作的问题。

但并非所有的小米概念股都是“小米概念股”。以3日出现涨停的奋达科技(9.410, 0.86, 10.06%)(002681.SZ)为例,此前外界一直传言公司将为小米代工生产一款音箱新品,且预计年产量超过70万台。

当天奋达科技一位人士表示,公司在2014年曾确实与小米有过合作,且当时双方合作的产品量还挺大,但此后逐渐疏远。

“外界可能有些误解,现在公司和小米合作的量不大,占公司营收比例几乎可以忽略不计。”上述奋达科技人士说。

广发证券一位策略分析师对此认为,相较于外界熟知小米是一家手机厂商,近年来其已通过投资构建了包括智能硬件、互联网服务和新零售三个方向的商业模式,真正具有小米烙印概念股的企业也应该基于此。

上述广发证券策略分析师进一步解释,在制造强国、新零售等政策及产业战略趋势推动下,小米的上市,将使其生态链终端产品生产商受益最多,其次是业务占比大的代工公司,最后则是供应链零部件公司。

“从投资角度来看,除小米公司自身的巨大成长潜力外,应沿着小米生态链终端产品公司、小米体系代工生产公司和小米体系核心供应链公司三大维度寻找相关投资机会。”该策略分析师说。

据不完全统计,在小米生态链终端产品公司中,开润股份(77.150, 0.76, 0.99%)(300577.SZ)与其合作打造了“90分旅行箱”,这一产品衍生出的B2C业务已成为公司新的增长极;硬件供应商方面,除上文提及的普路通,还有欧菲科技(17.710, 0.39, 2.25%)、深天马、京东方等多家A股公司;此外在家电核心供应商方面,由于小米在净水器、电视、空气净化器以及电饭煲等方面的布局,包括新宝股份(9.720, -0.06, -0.61%)(002705.SZ)、麦格米特(38.800, 0.21, 0.54%)(002851.SZ)等公司同样值得关注。

老杳表示,小米的上市也许对国内手机市场格局很难产生大的影响,但在融资便利情况下,对小米国际化也有促进作用。他同时认为,小米的上市也预示着对产业链上游的投资才刚刚开始。

“(小米上市)对中国未来十年的互联网格局会产生深远影响,对互联网生态影响将大于硬件生态的影响。”老杳说。

本土生长的“世界小米”

8年前的4月6日,在雷军和其初创团队的努力之下,一家名叫“小米”的创业公司悄然开张。小米的成长本身就是一个打破常规的过程。熟悉雷军的人对他的“轴”印象深刻,他坚持认为要“像鲶鱼一样去搅活一个行业”。就这样,小米在一路骂声中长大,雷军也因为“破坏”了手机行业原有的价格策略和游戏规则而一战成名。

备战IPO前夕,雷军接受媒体采访时表示,小米的商业模式与苹果和亚马逊截然不同,尽管小米吸收了这些公司的一些独特之处,但最终小米的商业模式还是会自己创新,“我没有兴趣成为第二个乔布斯或者第二个贝佐斯”。

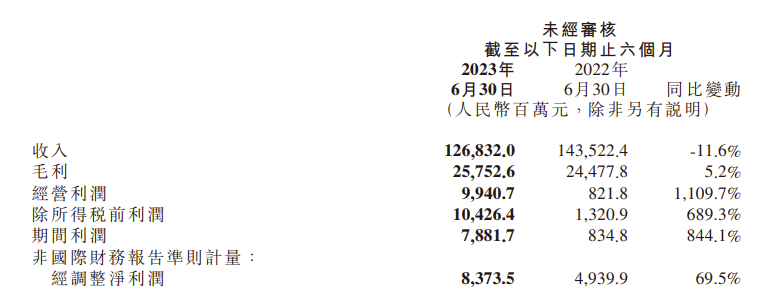

根据3日披露的招股书,小米的营收分为四个业务板块,分别是智能手机、IoT与生活消费产品、互联网服务及其他。小米2015年至2017年收入分别为668.11亿元、684.34亿元和1146.25亿元,其中2017年同比增长67.5%;经营利润为13.73亿元、37.85亿元和122.15亿元,其中2017年同比增长222.7%.

2017年,小米全球智能手机出货量为9141万台。尽管小米在外界眼中仍是一家靠智能手机驱动的公司,连续三年智能手机收入占比逾七成,但雷军昨日特别强调,并不期望硬件成为小米利润的主要来源。雷军称,小米是一家以手机、智能硬件和IoT平台为核心的互联网公司,“从2018年起,小米每年整体硬件业务的综合净利率不会超过5%”。

“小米要构建的绝不是一个封闭的商业帝国。”雷军在公开信中表示。正如其所言,小米正通过生态链的投资布局渗透到IoT与生活消费产品的方方面面。根据招股书,2017年小米生态链的收入达到了234.47亿元,在整个集团的收入占比提升到了20.5%;截至2018年3月31日,小米投资了210家生态链公司,超过90家公司专注于开发智能硬件和生活消费产品。

如今,互联网服务已成为小米盈利的重要来源。根据招股书,小米的用户平均互联网收入已经从2015年的28.9元上升到2017年的57.9元。2017年,小米8.6%的营业收入和39.3%的毛利来自互联网服务。2015年、2016年、2017年,小米互联网服务毛利分别为20.8亿元、42.1亿元、59.6亿元,年复合增长率69.3%.

招股书透露,小米计划将IPO募集资金的30%用于研发及开发智能手机、电视、笔记本电脑、人工智能音响等核心产品;30%用于扩大投资及强化生活消费品与移动互联网产业链;30%用于全球扩展。

就在递交IPO申请当天,小米与长江和记合作,小米的产品初期将在长江和记旗下奥地利、丹麦、爱尔兰、意大利、瑞典和英国的3集团的店铺,以及在爱尔兰、英国和荷兰的丰泽、Superdrug和Kruidvat店铺推出。此外,小米还将扩展与长江和记在欧洲市场电讯店铺的合作,协议包括在丹麦、爱尔兰与瑞典等地电讯市场为智能手机、“小米生态链智能硬件”及生活方式产品作特定优先安排。

在历次融资中,小米不乏国际资本加持,美国高通、印度塔塔、俄罗斯投资基金DST等大型投资机构纷纷入局,体现了国际资本对于中国互联网创新模式的认可。

而记者获得的一份小米Pre-IPO项目推介材料显示,小米的市值介于854亿美元至1351亿美元间。多个接近投行的人士判断,小米的IPO估值将大概率超过1000亿美元。

如今,定位于“创新驱动的互联网公司”的小米已经成为有中国特色数字经济的一张名片。无论是在上市制度上的创新,还是商业模式上的创新,小米都不会是个案,后续包括蚂蚁金服、滴滴出行、新美大等在内的数字经济新业态将越来越深度地影响世界。

资本市场开放迎“星”

根据港交所披露,4月30日起,未有收入或盈利的生物科技公司、不同投票权架构的创新产业公司以及已在欧美成熟市场上市的创新产业公司,可正式向港交所提交上市申请。彼时,李小加表示,首批新经济公司有望于2018年6月或7月在香港上市。

原港交所主席周松岗亦提出:“港交所已经开始重大转型,这才刚刚开始。”他说,希望通过上市规则改革,吸引更多创新型、新经济公司来港上市,(培养它们)变成数个像阿里巴巴这样的企业,以共同服务于内地和香港的实体经济。

小米此次“同股不同权”的安排便颇具创新性。招股文件显示,截至目前,小米的总股本为20.94亿股,其中包括6.695亿股A类股份、14.25亿股B类股份。按照约定,除保留事项外,A类股份就股东大会决议案1股可投10票,B类股份则1股投1票。

借此,拥有小米31.41%股权的雷军(持有A类股4.295亿股,占总股本的20.51%;持有B类股2.28亿股,占总股本的10.9%),总计获得55.7%的投票权(4.295亿A类股对应+2.28亿B类股对应),从而建立起对小米非常牢固的控制力。

A股市场的动作同样高效务实。3月30日,国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点若干意见》(下称“《若干意见》”),明确新经济企业可以通过试点方式,在境内发行股票或存托凭证。这意味着符合条件的创新型企业登陆A股将获得政策支持。

分析人士认为,由于历史原因,BATJ等相关公司远赴境外上市,A股投资者错失了分享这些互联网巨头成长收益的机会。而CDR的推出,无疑将为新经济龙头企业回归A股扫清障碍,A股将迎来真正的互联网龙头企业。

据知情人士透露,由于目前监管层尚未披露试点规则及名单,所以无法确定小米发行CDR的计划和时间,但考虑到小米即将作为“同股不同权”的试点登陆港股,紧随其后发行CDR的可能性很大。

小米概念股引起资本市场广泛关注

小米赴港上市引起资本市场广泛关注,与其在物联网、智能硬件产业领域的特殊地位不无关系。2018年3月23日,科技部火炬中心联合长城战略咨询发布了中国暨中关村独角兽企业榜单,榜单显示:2017年中国独角兽企业共164家,成立于2010年的小米集团估值为460亿美元,在164家独角兽企业中排名第三。另外,小米生态圈中的纳恩博、智米科技两家企业也位列上述榜单。

对此,东方证券表示:截至2017年底,小米已投资超过100家生态链相关公司,发布的产品种类超过200款,品类从手机周边产品、智能硬件扩展到生活用品。随着公司主要目标群体年轻人消费能力提升以及生态链的更加完善和国内国外的广泛布局,小米集团的营业收入仍将快速增长。建议关注小米产业链龙头公司欧菲科技、长信科技、合力泰等,新型物联网硬件元器件供应商环旭电子、全志科技等。

另外,中信证券表示:战略性关注小米公司自身的成长性,关注其在手机、生态链硬件、物联网等领域的成长空间。此外,基于MIUI平台的软件、互联网和金融服务有望贡献更多收入。中长期看,小米有望向真正的国际一线科技龙头公司挺进。小米产业链和生态链公司正陆续登陆资本市场,相关公司投资价值值得研究。主要包括:普路通、开润股份、共达电声等。

从整体机构评级来看,在66只小米产业链相关股票中,有44只个股近30日内被机构给予了“买入”或“增持”等看好评级,其中18只个股被机构扎堆看好,近30日内机构看好评级家数在5家以上,喜临门(15家)、欧菲科技(14家)、美的集团(13家)、裕同科技(12家)、京东方A(11家)和信维通信(11家)等6只个股近30日内机构看好评级家数均超10家,其余机构扎堆看好的12只个股分别为:三环集团、日海通讯、御家汇、TCL集团、欣旺达、蓝思科技、广信材料、顺络电子、科锐国际、合兴包装、开润股份和莱克电气。在机构的集体推荐下,后市表现值得密切跟踪。

本土生长的“世界小米”引发博弈小米概念股投资浪潮

本土生长的“世界小米”引发博弈小米概念股投资浪潮

评论