5月31日下午,小米8发布会在深圳举行。雷军称,今年第一季度,小米手机全球销量第四,同比增长87.8%;其中中国市场同比增长41.8%,位居第四;印度市场份额达到30.3%,销量第一。

同时他还表示,2017年小米手机销量在14个国家进入前五。而到今年一季度末,小米手机销量已在20个国家进入前五位。

2018年第一季度小米手机销量在欧洲位居第四,同比增长超过999%。小米于一年前进入欧洲市场。今年5月26日,小米在意大利开了第一家店。

5月22日,小米宣布进入法国市场,雷军称相信不久小米也将进入前五位。

据市场研究公司IDC于5月15日发布的最新报告显示,在2018年第一季度,印度智能手机市场的销量高达3000万部,其中小米继续保持其领导地位,占有30.3%的市场份额。目前,印度成为小米海外最大的市场。

传小米成首家CDR企业

5月31日,有消息称,小米将定于7月16日在上交所发行CDR (中国存托凭证),成为中国首家CDR企业。

该消息称,为了配合CDR的发行进度,小米将上市时间推迟了1~2周,将于2018年7月9日进行CDR和香港IPO的定价,并于2018年7月16日在上海证券交易所发行CDR,和2018年7月17日在香港证券交易所发行IPO。

e公司记者就此传闻向小米方面求证,小米回应保持一贯态度:“不予置评”。但不胫而走的消息,已经带动小米概念股大涨。共达电声、普路通、御家汇、精达股份四股涨停。

站在风口上,或许是雷军在初创小米时的谦辞,但是小米IPO确实赶上了好的时间点。

4月末,港交所正式推出“同股不同权”的上市新规。在5月3日递交了IPO招股书的小米,有望成为港交所首只“同股不同权”的股票。而在中国证监会面对独角兽公司发行CDR的制度安排上,小米也有望饮得“头啖汤”。

或成为首家CDR企业

据未经证实的图片消息,昨日雷军现身中信证券深圳分公司。此前彭博社曾发布了报道,小米公司已经授权中信证券处理其 CDR事宜。

CDR是继国际板和战略新兴板之后,中国政府和监管部门希望把优秀中国企业留在国内的又一次尝试,而这次的决心和魄力比之前更大。CDR的全称是Chinese Depository Receipt,中文名称是“中国存托凭证”,其实就是境外企业在中国上市的一种方式。CDR也被看作中国版的”ADR”,即American Depository Receipt,也是境外公司在美国上市的一种方式。

此前,3月30日,国务院办公厅转发《证监会关于开展创新企业境内发行股票或存托凭证试点若干意见的通知,要为人工智能、云计算、生物科技、高端制造、战略性新兴产业、软件和集成电路开放IPO(新股首发)或CDR(中国股权存托凭证)绿色通道,鼓励这些独角兽公司尽可能A股上市。

通知提到,可以采取CDR上市的企业,包括已在境外上市的大型红筹企业,市值不低于2000亿元人民币;尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币,或者营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位。

此后,5月4日,证监会宣布就《存托凭证发行与交易管理办法》(下称《管理办法》)向社会公开征求意见,被视为CDR推出的加速。证监会副主席方星海5月29日在出席第15届上海衍生品市场论坛时表示,过不了多久,境外上市的红筹科技公司将在沪深股市发行CDR,促进中国科技企业与中国资本更好地结合。

此外,证监会放宽了试点企业在境内上市的监管要求——只要在上市前充分披露,试点企业可以采用VIE架构和多层股权结构。证监会同时还免除了对试点企业首次公开发行股票连续三年盈利的要求。

此前,一些优质大型企业,可以通过“A股 + H股”的形式,在中港两地实现同时上市。但是大多数优质的中国独角兽企业都是海外架构,所以依然无法实现两地上市。

CDR的推出,增加了“香港IPO/美国IPO + CDR”的新选项,也可以让更多优秀的中国互联网和新经济企业留在国内。此前,有消息传出:第一批入围CDR的企业有百度、阿里巴巴、腾讯控股、京东、携程、微博、网易以及舜宇光学。未料想,正值IPO阶段的小米或将成为首家CDR企业。

CDR或提升小米估值

发行CDR对小米有什么意义呢?

最直接的理解,CDR可以让大陆个人投资者以最简单的方式,直接参与到小米的投资中。一般看来,A股的估值相比港股、美股都要高;且A股缺少互联网和新经济标的,CDR有助于小米上市的定价和后市表现。

据分析,发行CDR主要有两种形式,“发行新股”或“挂牌”的模式。前一种模式下境外上市公司可以向内地投资者发行新股(CDR)(类似于增发)进行再融资;而后一种模式下并没有新股发行,CDR有点类似于一个以境外上市股份为基础的境内交易衍生金融工具。这两种可能的模式并不相互排斥。

小米会以什么样的方式发行CDR呢?

据称小米将通过直接在境内发行新股的方式发行CDR,CDR发行定价会与香港IPO的定价基本一致。目前尚不得知小米在香港IPO募资将稀释多少股权,小米发行CDR额度也不能得知。 据今次的消息报道,小米在港IPO预计稀释10%的股份,而CDR的融资稀释比例将大大低于香港IPO;且会有一定比例的基石投资者,或称战略配售,剩余份额分配给机构投资者和个人投资者。如果消息确凿,小米IPO还将在A股带来一场资本盛宴。

小米的资本盛宴

今日下午,小米在深圳发布小米8等新的旗舰产品。雷军在微博上表示,小米8,是8年奋斗代表作。回顾小米8年创业,可以说雷军创造了一个奇迹。

2010年,雷军拉上几个朋友,喝了一锅小米粥,成立了小米公司。2011年,小米推出第一款手机产品;到2014年,小米手机出货量已经超过联想公司和LG公司,成为全球第三大智能手机制造商,登顶中国市场份额第一。

经过2015年和2016年出货量不及预期,2017年小米逆袭,在苹果、三星等几大品牌低迷年份,小米手机出货量强势反弹。根据IDC全年数据,小米2017年出货量9240万部,市占率6.3%,排在第五位。

此外,小米也是一家互联网平台。截至2017年,小米投资了100多家生态链公司,年销售额突破200亿,统计数据显示,至2017年末小米IoT目前已接入超800种智能硬件,物联网设备超8500万台,日活跃设备超1000万台,成为全球最大的智能硬件IoT平台。

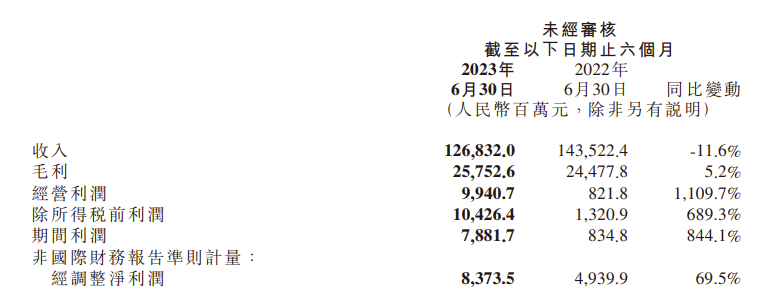

在5月3日递交的招股书披露,小米2015年至2017年收入分别为668.11亿元、684.34.亿元和1146.25亿元;净利润分别为-76.27亿元、4.92亿元、-438.89亿元。

实际上,小米2015年至2017年的经营利润分别为13.73亿元、37.85亿元和122.15亿元。为何会出现巨额亏损的局面?

招股书显示,背后主要是可转换可赎回优先股公允价值变动等因素的影响。若扣除可转换可赎回优先股公允价值、以股份为基础的薪酬、投资公允价值增益净值、无形资产摊销这些因素的影响,2015年至2017年经调整后净利润则分别为-3.04亿元、18.96亿元和53.62亿元。

小米在招股书中披露了各大股东上市前的持股比例情况。雷军持有31.4124%的股份、林斌持有13.3286%、黎万强持3.2375%、黄江吉持3.2375%、洪锋持3.2207%、许达来持2.9312%、刘德持1.5494%、周光平持1.4317%、王川持1.1149%、晨兴集团持股17.1931%,其他投资者持有21.3430%。

通过双重股权架构,雷军的表决权比例超过50%,为小米集团控股股东。 如果按照预估较多的700亿美元估值计算,雷军31.4124%的持股对应至少219.89亿美元的身价。

小米背后的投资方也将得到惊人的回报。自2010年到2014年,小米一共完成了6轮融资,投资方众多,包括晨兴资本、启明创投、IDG资本、淡马锡、DST、GIC、厚朴投资和云锋基金等数十家VC/PE机构。

随着小米的上市,作为小米供应商的上市企业受益不浅,据不完全统计,从3月初至今,不少小米供应商上市公司股价一路走高,多次涨停,如普路通、卓翼科技等小米核心供应商。

据上市公司公开资料,A股上市公司中,如闻泰科技、欧菲科技、三环集团、顺络电子、卓翼科技、普路通、开润股份、莱宝高科、等上市公司均是小米供应商。

小米最新消息:Q1销量同比增长87.8% 造富盛宴小米成首家CDR企业?

小米最新消息:Q1销量同比增长87.8% 造富盛宴小米成首家CDR企业?

评论