1、为拿下长江存储订单 精测电子斥资3250万延伸产业链;

每经记者 陈晴 每经编辑 宋思艰

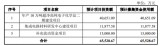

精测电子(300567,SZ)1月8日晚间公告称,公司与IT&TCo.,LTD、张庆勋和周璇签订了框架协议,拟设立中外合资公司,进行半导体测试设备的研发、生产、销售及技术服务。根据协议,精测电子将以现金出资3250万元,持有合资公司65%的股权。

精测电子此前主要从事平板显示检测系统的研发、生产与销售。为何此次在半导体测试设备领域布局,此次投资对公司影响如何?

新公司注册资本5000万元

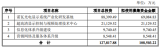

根据协议,新成立的合资公司暂定名“武汉精鸿电子技术有限公司”,注册资本为5000万元人民币,其中精测电子出资3250万人民币,占有合资公司65%的股份;IT&T则以知识产权入股,占有25%的股份;IT&T的法人张庆勋出资250万占股5%;另外一个名叫周旋的自然人也是出资250万,占合资公司5%股份。

IT&T Co.,LTD是一家韩国公司,成立日期为2006年5月25日,法定代表人为张庆勋,主营业务为半导体检测设备的研发与制造。

为何精测电子此次进入半导体测试设备领域?1月9日,捷配电子市场发文援引太平洋证券分析师方竞透露的消息称,考虑到两间公司的背景,和国内的半导体建设现状,精测电子的这次合作的最终目标是为了拿下武汉长江存储的订单。

就此次投资是否已经有相关的市场储备和客户储备等问题,今日(1月9日),《每日经济新闻》记者致电精测电子证券部门,工作人员表示,关于投资进展,后续若有消息将及时公告。

长江存储是国家存储器基地项目实施主体公司。据《湖北日报》去年9月底报道,总投资240亿美元的国家存储器基地项目一期工程一号生产及动力厂房已提前1个月封顶,项目预计2018年投产,年产值将超100亿美元。

公司同步修改经营范围

为何精测电子此次选择与IT&T Co.,LTD合作,公司对于半导体测试领域未来定位如何?

值得注意的是,精测电子此前曾面临客户较为集中风险。据公司2016年年报称,报告期内,公司前五名客户销售金额占同期营业收入的比例为92.64%,公司对第一大客户的销售占同期营业收入的比例为53.13%。第一大客户占比较高,对公司的业绩影响较大。

精测电子1月8日晚间公告中表示,之所以与IT&T合作,是因为“IT&T在半导体测试领域的技术研发实力”。精测电子将此次投资定位为战略规划,从而“实现公司快速在半导体领域的产业布局、产品深度推广及获取市场份额,培育新的利润增长点。”

西南证券一位研究员接受《每日经济新闻》记者采访时表示,泛半导体领域包括光伏照明、液晶显示以及集成电路等细分领域。这些细分领域虽有所不同,但是工艺和技术上有相关性,因此,精测电子此次投资属于产业链上的相关布局。他还预计,2018年半导体产业仍将处在景气高点的左侧。

不止是延伸至半导体测试设备领域,精测电子同日还公告称,将变更公司的经营范围,新增半导体测试设备以及太阳能、锂电池等新能源及电源测试系统的研发、生产、销售及技术服务。对于此次经营范围的变更,精测电子称,系“根据公司未来的发展战略及生产经营的需要”。每日经济新闻

2、2018年IPO全景趋势前瞻:粤苏浙吹响新经济崛起号角;

21世纪资本研究院研究员 饶守春

创刊语

亲爱的读者,首先要祝福新年万事如意。2018年伊始,我们的《融资中国·周刊》如约与您见面,期望之后的时间里,每周二我们都会在文字中相会,在信息传递和交互中一起见证中国***与我们彼此的相互成长。

直接融资一直是***基本功能,也是实体经济体系利用***完成脱虚向实的基本路径。19大报告中,“深化金融体制改革,增强金融服务实体经济能力,提高直接融资比重”。中国证监会主席***也坦言“建设***强国是实现中华民族伟大复兴***的重要任务”,过去数年中,作为***见证人,我们都能深切体会到,直接融资市场的磅礴发展。

直接融资,对于中国***而言,最主要由IPO和再融资两大板块组成。

融资中国周刊定位在以报道企业在IPO和再融资过程中所涉各个环节的资本动向要素为目标,第一时间解读最新政策、追踪企业故事、洞悉资本趋势、搭建发行大数据。我们将推出“融资市场情绪指数”、“IPO观察”、“政策风向台”、“并购大数据”等一系列专题栏目,每期选择一家企业或一类典型性资本话题进行庖丁解牛式分解,并辅以最新的政策动向,以期为投资者明辨是非,为监管层政策制定提供市场反馈,供待融资企业和中介机构以之为鉴。(罗诺)

“审6否2过4”,这是证监会给出的A股2018年第一周IPO发审结果。

2017年,A股以479家企业IPO上会受审、79.33%整体过会率,以及436家企业发行上市,刷新多个历史纪录。当2018年开启,IPO市场将呈现怎样变化,令外界格外关注。

截至2017年12月28日,正在排队的拟IPO企业共计484家,按照2017年的上会审核和发行节奏,这些企业皆有望在2018年内上会受审乃至发行,也意味着2018年的IPO企业基本将在其中诞生。

在此基础上,21世纪资本研究院通过这一组报告,从排队企业所在的地域、所处的行业以及保荐机构三个方面,希望对2018年IPO市场作出全景式分析与预测。

据21世纪资本研究院研究显示,2018年拟IPO企业中,粤苏浙有望再以接近半数的比例,持续成为全国各地区IPO上市企业最多的三个省份。同时,一些在2017年企业IPO数量偏少的省份,如辽宁、湖北等也有望在2018年迎来改观。

行业中,制造业仍将成为2018年拟IPO企业最多的领域,占比超过四成。不过相比以往,一些具有高端制造、“新经济”概念企业的出现,将成为今年IPO市场亮点。

此外,中介机构在IPO市场的竞争同样引人关注。2017年,中信建投证券以95.65%的保荐过会率成为IPO市场最成功的券商,广发证券与中信证券则分别在承销数量与承销金额中夺得头筹。2018年这几家券商能否延续“辉煌”,也有待时间给出答案。

三大审核走向

2018年,A股IPO审核将以怎样的风格呈现?IPO市场又将出现哪些变与不变?众拟IPO排队企业距离***究竟是一步之遥还是就此梦断?这是外界最关注的三个问题。

2016年最后两个月,IPO发行开始步入常态化, 2017年IPO审核趋势并非一成不变,且呈现出“前高后低”的走势,尤其是进入10月大发审委成立后,IPO审核通过率甚至出现断崖式下跌。

据统计,2017年1至12月中,5月成为IPO审核家次最高的月份,达63家,有51家过会,通过率达80.95%。3月是IPO审核通过率最高的月份,共有52家企业上会受审,过会49家。然而10月至12月,尽管IPO审核企业家数分别只有25家、36家、32家,但被否决的企业数量却分别达6家、16家和11家,整体过会率分别只有64%、50%与56.25%。

21世纪资本研究院认为,2018年的IPO市场,将有望再维持IPO发行常态化、保持从严审核趋势以及加强现场检查三个方向。

华泰证券分析师孔凌飞1月8日受访时表示,质量与数量并重,是2017年A股IPO最突出的特点,这一特点也将在2018年得以延续。

“大发审委对拟IPO企业的业绩要求更严。大发审委上任前,净利润3000万以下的公司81%被否;上任后,最近一年净利润规模在3000万元的公司全部被否,”孔凌飞称,“同时,大发审委除关注业绩外,拟上市企业业绩的真实性、内控管理规范程度、持续盈利能力以及募资投向的合理性等规范性、实质性问题,都是其关注重点。”

21世纪资本研究院发现,新一届发审委上任后被否的33家企业中,审核结果出现频率较高的词,主要包括企业财务数据的真实性、合理性,以及公司关联方问题与毛利率异常等问题。

此外,IPO现场检查也将在2018年再度成为常态化。根据证监会披露的数据显示,2016年下半年和2017年上半年,分别实施两批次现场检查,涉及企业47家。去年9月下旬,再度陆续启动23家企业的现场检查工作。

尽管2018年刚开始,但IPO市场变化却似乎已经有了答案。刚过去的第一周中,证监会在IPO审核中以“审核6家,否决2家,通过4家”的结果,似乎宣布了今年的基调,也验证了上述有关猜想。

地域两极分化

就地域与IPO关系而言,越来越多的数据证明,地域经济发达程度与IPO企业数量呈现正相关关系。

据21世纪资本研究院统计,2018年即将准备登陆***的484家排队企业中,有91家来自广东(其中45家来自深圳),76家来自江苏,69家来自浙江,三省合计占全部排队企业的48.76%。其余超过10家企业的地区则包括北京、***、安徽、山东、湖北、福建以及湖南。

同比2017年发行上市的436家上市公司中,同样有98家来自广东(其中40家来自深圳),87家来自浙江,65家来自江苏,粤苏浙企业上市占比亦高达57.21%。其次是***、山东、福建额分别为37家、25家、25家。

IPO募资额方面,广东2017年上市的98家公司募资总额达521.23亿元,占A股市场募资总额的22.65%,为各省市之首。

排在二、三位是浙江与江苏,去年新上市企业分别募资486.46亿元和303.5亿元。

由此,粤浙苏新上市企业融资总额达1311.19亿元,占新股总融资额的56.98%。

不过,去年新股平均募资额度最高的地区是云南。2017年云南仅有2家企业上市,但合计募资达42.21亿元,平均募资21.11亿元,大幅高于新股平均募资的5.27亿元。这缘于去年华能水电上市募资高达39.06亿元,排在所有436家企业的第三位,仅次于中国银河与财通证券的40.86亿元。

1月8日,前海开源基金首席经济学家杨德龙认为,沿海经济强省IPO的企业数量多,一方面缘于这些地区经济比较活跃,尤其是民营经济占比较大,新兴产业发展较好的缘故,另一方面则在于政府对企业上市的支持。

2017年10月,浙江省曾在一次电话会议中提出针对企业上市与并购重组为核心的“凤凰行动”计划。该计划提出,到2020年,浙江省将争取全省境内外上市公司达700家,重点拟上市企业达300家,实现上市公司数量倍增。

与沿海发达省份相比,具有“中部崛起”之称的长江中游省份,2017年和2018年的IPO市场中也颇为亮眼。

其中,湖南与安徽2017年分别有17家、9家企业IPO,分别募资70.27亿元和50.03亿元。2018年,两地仍将有10家和19家企业拟上市。此外,在去年仅2家公司上市的湖北,今年有14家排队。

与上述地区相比,国企占比较重(目前152家上市公司,国资背景占比43%)的东北三省地区,则面临IPO乏力局面。去年,东三省仅合计4家企业上市,总融资只有16.23亿元。2018年排队的企业里,除辽宁有7家企业外,黑龙江与吉林分别只有3家和2家企业拟IPO。

去年底,证监会在答复全国人大有关建议时,曾表示将在推进新股发行常态化的同时,继续优先支持符合条件的东北地区企业IPO,在合规范围内,对东北地区企业在审核进度方面给予优先支持,推动东北地区企业及早发行上市,加大***对东北地区企业的金融支持力度。

1月8日,华东某大型券商策略分析师表示,当下民营经济的活跃程度已成为企业IPO数量的风向标,这对于以往依赖国企发展的东北而言,其如今需要面临产业结构转型、人才外流、民营经济发展乏力等多重困境。

与东北相比,西部与西南地区的绝大多数省份,也面临拟IPO企业数量不足尴尬。

Wind资讯数据显示,去年,包括内蒙古、青海、广西和山西等地区,均无一家企业上市。今年排队的企业中,内蒙古与青海仍无企业出现,广西和山西则分别有2家和1家。

增量不足使一些地区开始在存量上作文章。

以广西为例,目前共有上市公司36家,排在全国31个省、市、自治区第23位。正因此,为防止已上市的企业因亏损遭强制退市,一些地方政府开始直接以现金补贴的方式来予以挽救。

去年12月下旬,*ST柳化(600423.SH)披露公告称,公司于当日收到柳州市财政局1.9亿元政策性补贴。更早前的3月,*ST柳化同样收到柳州市财政局的3.5亿元财政补贴,不过未能解决公司2016年巨亏8亿元的事实。

与*ST柳化类似,为完成保壳,*ST中绒(000982.SZ)今年初称,公司合计收到银川、灵武两市财政局经营性财政补贴逾6亿元,且资金已到账。同时,有关方还豁免*ST中绒合计1.12亿元的***。

“对经济欠发达的地区来说,上市公司仍是一项稀缺资源。在没有新企业IPO情况下,动用行政力量维持现有企业不退市,应该是一些地方的重要工作之一。对当地来说,上市公司的存在不仅意味着业绩,也意味着***。”1月8日,北京一家私募高管说。

新经济崛起

与企业所处地域相比,21世纪资本研究院发现,无论是2018年拟上市企业,还是2017年新上市企业,都呈现出“新经济”的特点,并进一步反映资本“脱虚向实”的发展趋势。

据Wind统计,2018年排队企业数量最多的行业仍是制造业,比例超过四成。具体而言,以证监会大类行业分类来看,计算机、通信和其他电子设备制造业以54家企业排队,位列所有行业之首。其次是专用设备制造业的***、化学原料和化学制品制造业的38家和软件和信息技术服务业的37家。

这一情况与2017年已上市的企业行业分布情况类似。2017年中,有60家计算机、通信和其他电子设备制造业企业上市,33家和32家化学原料即化学制品制造业企业、医药制造业企业登陆A股。

不过,虽然上述多个行业去年上市的企业数量居多,但被否的企业行业也多集中于此。

数据显示,去年被否企业主要集中于软件和信息技术服务业、专用设备制造业等五个行业,合计达37家,占全部被否企业的43.02%。而在新一届发审委上任后的第四季度,包括电气机械及器材制造业、商务服务业、互联网和相关服务在内的五个行业,均有超过半数的上会企业遭到否决,且否决率远高于前三季度。

与此同时,通过与地域的交叉对比,21世纪资本研究院发现,无论是今年还是去年,科技、传媒、消费品业及健康业的比例的进一步提升(均超过20%),则无不意味着“新经济”占比的凸显。

其中,2017年和2018年,深圳均有超过40家企业上市或拟上市,而这些企业中绝大多数的行业为创新型企业,涉及制造业、互联网等多个行业;北京、***今年的拟IPO企业中,则包含多数医药企业,软件企业也占据不小比例;江苏则在工业自动化领域领先,同时也有少数医药企业。

以有望在今年上会的无锡药明康德新药研发股份有限公司(下称“药明康德”)为例。作为全球排名第11位的新药研制巨头,药明康德2007年曾于美股上市,并于2015年完成私有化退市。此次IPO,药明康德拟在创业板上市,募资57亿元。

2017年,也有掌阅科技(603533.SH)、华大基因(300676.SZ)等一批代表“新经济”的企业成功上市。以集成电路板领域为例,去年全年,先后有富瀚微(300613.SZ)、捷捷微电(300623.SZ)等超过10家公司上市,其中部分公司如江丰电子(300666.SZ)的产品还打破海外技术垄断,成为全球主要晶圆制造厂。

与“新经济”崛起相符合的,还有传统产业公司上市数量的减少。2017年中,钢铁与***行业均未有企业成功上市。2018年同样未出现钢铁行业,***行业虽有包括万达商业、富力地产在内的7家,不过考虑到政策因素,21世纪资本研究院认为,今年***行业恐仍难有企业闯关。

1月8日,申万宏源证券策略分析师彭文玉表示,股权融资担负着资源优化配置的重任,需要契合***结构转型,2017年发行的新股中,过会企业数量位列前十的计算机、通信等行业,充分体现了支柱产业由传统产业转向了新兴产业。

今年排队的企业中,来自货币金融服务业与***服务业的企业分别达16家和10家,大幅领先上一年度的1家和4家。其中,前者主要涉及一些城商行与农商行的上市,后者则主要包括一些券商,知名的比如中信建投证券、天风证券等。21世纪经济报道

3、国家队大基金逾千亿砸向集成电路 涉及23家上市公司;

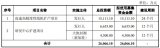

自2014年9月成立至今,在不到4年的时间里,国家集成电路产业投资基金(简称“大基金”)一期募集资金1387亿元已基本投资完毕,累计有效决策超过62个项目,涉及上市公司23家(包括港股公司和间接投资公司)。

大基金目前的投资已经完全覆盖了集成电路制造、封装的龙头公司,部分覆盖了设计、设备、材料类上市公司,并涉足第三代半导体、传感器等领域。在业内人士看来,在国家政策大力扶持下,中国集成电路产业将催生出具有国际先进水平的产业巨头。

大基金现已投资的上市公司包括:晶圆制造领域的中芯国际、华虹宏力;封装测试领域的长电科技、华天科技、通富微电、晶方科技;IC设计领域的纳思达、国科微、中兴通讯、兆易创新、汇顶科技、景嘉微;设备制造领域的北方华创、长川科技;材料领域的万盛股份、雅克科技、巨化股份;以及第三代半导体龙头三安光电、北斗产业链龙头北斗星通、MEMS传感器龙头耐威科技,并通过子基金布局了终端公司闻泰科技、共达电声。

如何在这些上市公司中找到未来的“台积电”、“三星”呢?有业内资深人士建议,一是挖掘大基金已进驻的、处于价值洼地的“国家队”上市公司;二是关注大基金已投资项目的证券化;三是研判大基金的下一个投资方向,提前潜伏该领域的龙头上市公司。

这里,我们不妨先“复盘”几个案例。

2015年6月16日,三安光电控股股东三安集团以22.3元/股价格,将其持有的2.17亿股转让给大基金,合计对价48.39亿元;2015年12月16日,大基金再以22.51元/股价格,合计16亿元认购三安光电增发股份7107.95万股,持股比例增至11.3%。三安光电最新股价25.06元,大基金的持股市值高达115亿元,在短短两年左右的时间内增值近一倍。

同样,大基金在中芯国际、国科微、国微技术、北方华创等上市公司上的投资目前也都增值接近或超过1倍。

在大基金已投资项目的证券化方面,通富微电提供了一个可供借鉴的案例:其拟以19.21亿元收购大基金持有的富润达49.48%股权、通润达47.63%股权,使大基金2.78亿美元的投资转为上市公司的14.65%股权。据记者不完全统计,拿到大基金此类投资的上市公司包括华天科技、中兴通讯等。

此前,大基金总经理丁文武在接受媒体采访时表示,目前一期募集的这些资金只能满足《国家集成电路产业发展推进纲要》中2020年阶段性目标的融资要求;2020年之后,中国集成电路要进入新的发展阶段,诞生国际第一梯队公司,有效的金融手段依然必不可少。

据悉,大基金二期的募资已经启动,募集金额将超过一期。

目前大基金的投资已经完全覆盖了集成电路制造、封装的龙头公司,部分覆盖了设计、设备、材料类上市公司,并稍有涉猎第三代半导体、传感器等领域。下一步,大基金将投什么?

据大基金总经理丁文武透露,下一步,大基金将提高对设计业的投资比例(目前仅占17%),并将围绕国家战略和新兴行业进行投资规划,比如智能汽车、智能电网、人工智能、物联网、5G等,并尽量对装备材料业给予支持,推动其加快发展。

就此,有业内人士建议,投资者可对照《国家集成电路产业发展推进纲要》,来分析、预判大基金下一步的“动作”,关注相应领域的龙头上市公司,其中特别关注第三代半导体、传感器等领域。

记者梳理发现,大基金专注第三代半导体的子基金安芯基金已在加快进场步伐,近期举牌了瑞丰光电。而在大基金关注的设计、材料、5G等领域,相关龙头上市公司包括中兴通讯、扬杰科技、江丰电子、***新阳、烽火通信、光迅科技等。

电子发烧友App

电子发烧友App

评论